Дистрибьюторское звено всегда играло важную роль в развитии фармацевтического рынка России и доминировало в товаропроводящей цепочке. Сегодня ситуация изменилась, они утратили свои былые позиции. Государственное регулирование наценок на жизненно необходимые и важнейшие лекарственные препараты (ЖНВЛП), перенасыщенность рынка товарами и ценовые войны привели к тому, что бизнес дистрибьюторов стал менее прибыльный. В условиях экономической нестабильности именно дистрибьюторы первыми ощутили финансовое давление: выросла стоимость банковских кредитов. Рост и колебания курсов валют, начиная с 4 квартала 2014 года, заставил пересмотреть принципы работы: увеличивается доля краткосрочных контрактов, растут цены на препараты вне списка ЖНВЛП и импортные препараты. Многие дистрибьюторы уменьшили количество дней отсрочки платежа для своих клиентов. С неблагонадежными клиентами и ранее нарушавшими сроки оплаты – перешли на систему предоплаты [5].

Наличие высокой степени конкуренции приводит к постепенному укрупнению лидирующих игроков и сокращению общего количества участников. Тем не менее, в России на данный момент не сокращается число участников фармацевтического рынка. Подобная картина наблюдается в различных сегментах: производственном, дистрибьюторском и розничном [1].

По разным оценкам, на российском фармацевтическом рынке работает от 250 до 300 дистрибьюторских компаний, что значительно превышает число оптовых компаний в странах Евросоюза и Северной Америки (от менее 10 до 100 компаний). Большое количество дистрибьюторов является особенностью развивающегося фармацевтического рынка России. Наличие нескольких посредников обусловлено необходимостью транспортировки товара на большие расстояния, которую не всегда возможно осуществить силами только одного дистрибьютора [2]. Также прямым следствием больших расстояний является необходимость поддерживать высокие страховые запасы на складах дистрибьюторов. В среднем на филиале дистрибьютора имеются запасы от 1 до 2 месяцев. Второй особенностью является тот факт, что формирование оптового звена началось с нуля в 90-е годы, когда начался импорт зарубежных препаратов и крупные иностранные фармацевтические производители впервые вышли на российский рынок.

Принято выделять 3 основные категории фармацевтических дистрибьюторов в зависимости от таких показателей, как валовой объем продаж, количество федеральных округов, где располагаются сертифицированные склады компаний, и количество филиалов [3]. Выделяют:

1) Федеральные (национальные) – объем поставок в среднем за квартал от 9000 млн рублей.

2) Мультирегиональные – объем поставок в среднем за квартал от 1500 млн рублей до 9000 млн рублей.

3) Региональные – объем поставок в среднем за квартал менее 1500 млн рублей.

Согласно этой классификации, IMS Health относит к группе национальных (федеральных) фармдистрибьюторов 7 компаний: «ПРОТЕК», «Катрен», «СИА Интернейшнл», «РОСТА», AllianceHealthcareRus, «Р-Фарм», «Пульс». Ранее, «Ориола», существовавшая до конца 2014 года, также относилась к указанному перечню.

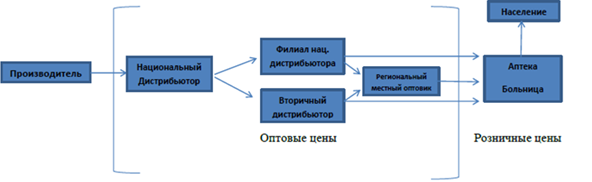

Рис. 1. Товаропроводящая цепочка в России

Схема товаропроводящей цепочки российского фармацевтического рынка показана на рисунке 1. Интересен тот факт, что локальные дистрибьюторы закупают товар, как на головном предприятии национального дистрибьютора, так и у филиалов на месте.

Характерной особенностью регионального местного фармацевтического рынка Кавказских Минеральных Вод (КМВ) является возможность закупки локальными поставщиками товара у вторичных дистрибьюторов. Под вторичными дистрибьюторами мы подразумеваем крупных игроков, имеющих свои склады и закупающих товар большими партиями по выгодной цене не у производителей ЛП, а у национальных поставщиков и не осуществляющих поставку товара конечному потребителю (аптеки).

Для мониторинга ситуации в оптовом сегменте рынка КМВ нами были подготовлены анкеты для заведующих аптеками, проведено их анкетирование.

В анкетировании принимали участие 87 аптек региона КМВ. Аптеки были одиночные и сетевые («Ставропольские Городские Аптеки», «Вита Плюс», «Мелодия Здоровья», «Адам и Ева»).

Анкеты, содержали вопросы, касающиеся работы дистрибьюторов, а именно, какие факторы влияют на выбор дистрибьюторов, кратность поставки, возможность возврата товара, механизмы работы с поставщиками.

Анализ данных анкетирования показал, что практически все опрошенные аптеки работают с филиалами национальных дистрибьюторов – «Протек-39» (г. Ставрополь), «Катрен» (г. Ставрополь), «Аптека-Холдинг» (г. Ставрополь) – филиал «AllianceHealthcareRus», «Фармкомплект» (г. Минеральные Воды). Так же на территорию КМВ отгружают товар филиал «Пульс» (г. Краснодар) и филиал «РОСТА» (г.Краснодар).

Межрегиональные дистрибьюторы на территории КМВ представлены представительством компаний «Биотек» («Фармация» г. Шахты) и «Фармацевт» (г. Ростов-на-Дону), осуществляющих свою деятельность на госпитальном рынке.

Все опрошенные аптеки работают как минимум с двумя локальными дистрибьюторами на территории КМВ – «Прибой» (г. Минеральные Воды), «Юг-Фарм» (г. Ессентуки), «Медчеста-М» (г. Ставрополь), «Фармтрейд» (г. Ставрополь), «Кроника-Фарм» (г. Ростов-на-Дону), «Органика-Юг» (г. Ростов-на-Дону) и другие.

Аптеки отмечают, что одним из самых важных факторов, которыми руководствуются при выборе дистрибьюторов, являются стоимость ЛП, скидки, промо-акции и предоставление аптеке максимально возможного товарного кредита и отсрочки оплаты.Также важны сроки и кратность поставки товара. В сетевых аптекахв вопросе выбора поставщика отмечают важный факт наличия договоренности между офисом аптечной сети и дистрибьютором.

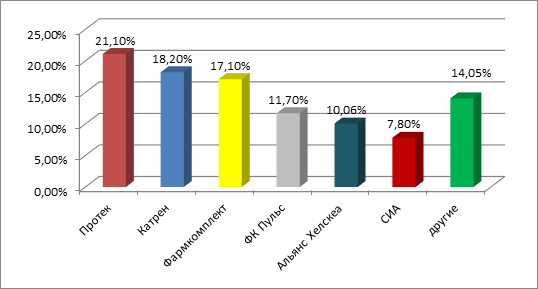

Анализ данных показал, что лидерами среди дистрибьюторов по обороту в опрошенных аптеках за первое полугодие 2015 года являются «Протек-39» (21,1 %) и «Катрен» (доля 18,2 %). Третье место аптеки отдали филиалу «Фармкомплект» (14,8 %), набирающему оборот в 2015 году, по итогам 2015 года мы прогнозируем его выход на первое место. Данные отражены на рисунке 2.

Рис. 2. Доля дистрибьюторов по обороту на территории КМВ

Далее нами был проведен анализ специализированных электронных программ, в которых представлены все основные прайс-листы компаний поставщиков ЛП и сопутствующих товаров. На территории КМВ все аптеки используют в работе программу «ИНПРО-Фармрынок», которая позволяет не только делать заявки у дистрибьюторов, но и получать электронные накладные на товар, вести складской учет.

Так же у национальных дистрибьюторов имеются собственные специализированные программы для аптек, которые позволяют отслеживать остатки товара на складах в режиме он-лайн и оперативно делать заказ [4].

Часть опрошенных аптек (23 %) работают с дистрибьютором «Катрен» по проекту Сайт Аpteka.ru, который по данным DSMGroup занял третье место в десятке самых влиятельных медико-фармацевтических сайтов по итогам 2014 года [5]. Данный сайт направлен на конечного потребителя и позволяет сделать электронный заказ необходимых ему препаратов по доступной стоимости и произвести покупку в удобной ему аптеке, входящей в список работающих в проекте. Также на сайте осуществляется реклама безрецептурных препаратов, в том числе новых и представлены выгодные предложения и акции для посетителей. На сайте можно ознакомиться с наиболее востребованными терапевтическими группами препаратов, средствами личной гигиены и парафармацевтическими товарами. Посетители сайта имеют возможность изучить интересные статьи, получить консультацию по товарам и могут задать вопрос по интересующим темам.

Несмотря на некоторые трудности, которые испытывают поставщики в настоящее время, главным стержнем фармацевтического рынка по-прежнему остается дистрибьютор, являясь связующим звеном между производством и розницей. Аптеки при выборе поставщика, прежде всего, ориентируются на цену, ассортимент и возможности оплаты. И здесь выигрывает тот, кто предлагает товар по конкурентоспособной цене с лучшим уровнем сервиса.

Рецензенты:

Кайшева Н. Ш., д.фарм.н., профессор кафедры фармацевтической и токсикологической химии Пятигорского медико-фармацевтического института – филиала ГБОУ ВПО Волгоградского государственного медицинского университета, г. Пятигорск;

Хаджиева З. Д., д.фарм.н., профессор кафедры технологии лекарств Пятигорского медико-фармацевтического института – филиала ГБОУ ВПО Волгоградского государственного медицинского университета, г. Пятигорск.

Библиографическая ссылка

Нерсесян М.М., Михайлова С.А. ФАРМАЦЕВТИЧЕСКИЕ ДИСТРИБЬЮТОРЫ, КАК ОДНИ ИЗ УЧАСТНИКОВ ИНФОРМАЦИОННОГО ПОТОКА НА ФАРМАЦЕВТИЧЕСКОМ РЫНКЕ // Современные проблемы науки и образования. 2015. № 2-2. ;URL: https://science-education.ru/ru/article/view?id=22566 (дата обращения: 11.02.2026).