В расчетах стоимости компании на основе метода дисконтированных денежных потоков используется одна из двух моделей [2; 3]:

- equity model (модель оценки собственного капитала), базирующаяся на использовании денежных потоков для собственного капитала и дисконтировании их по ставке доходности, равной стоимости собственного капитала;

- entity model (модель оценки полного капитала), базирующаяся на прогнозе свободных (бездолговых) денежных потоков, которые дисконтируются по ставке, равной средневзвешенной стоимости капитала.

Каждая из моделей имеет преимущества и недостатки с позиции использования в процедурах оценки и управления стоимостью компании.

Модель оценки всего инвестированного капитала кажется перспективной, так как не предполагает прогнозирования для каждого периода потребности в кредитовании, а денежный поток не искажается оттоком средств на погашение кредита.

Однако использование этой модели возможно только для компании с постоянной структурой капитала, что предполагает наличие определенного значения средневзвешенной стоимости капитала. В среднесрочной перспективе практически невозможно предположить фиксированную структуру капитала для предприятий, реализующих новые инновационные проекты: любое изменение планируемых инвестиций влечет изменение структуры капитала. По мнению авторов, эта модель является эффективной в расчетах стоимости компании со сложившейся структурой капитала, в долгосрочной перспективе стремящейся к соотношению 1:4.

Для оценки и управления стоимостью инновационно ориентированной компании в наибольшей степени подходит модель денежных потоков ![]() собственного капитала. Последние рассчитываются по формуле [1]:

собственного капитала. Последние рассчитываются по формуле [1]:

![]() = прибыль (убыток) за период + амортизация за период - процентные выплаты по кредитам за период - налог на прибыль - инвестиции за период + прирост долгосрочной задолженности за период - уменьшение долгосрочной задолженности - прирост собственных оборотных средств за период.

= прибыль (убыток) за период + амортизация за период - процентные выплаты по кредитам за период - налог на прибыль - инвестиции за период + прирост долгосрочной задолженности за период - уменьшение долгосрочной задолженности - прирост собственных оборотных средств за период.

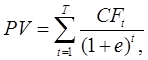

На основе денежных потоков для собственного капитала определим приращенную стоимость компании за интервал планирования Т:

![]()

(1)

(1)

где: ![]() - прогнозируемый для периода t денежный поток для собственного капитала;

- прогнозируемый для периода t денежный поток для собственного капитала;

e - ставка дисконта, совпадающая со стоимостью собственного капитала.

Известны два способа расчета прибыли в рамках рассматриваемой модели [3]:

- экстраполяция устоявшейся за ряд предыдущих периодов величины прибыли;

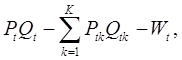

- расчет прогнозируемой для периода t прибыли по формуле:

(2)

(2)

где: ![]() - ожидаемая цена реализации продукции;

- ожидаемая цена реализации продукции; ![]() - планируемый для периода t объем продаж продукта; k = 1... К - индекс ресурсов;

- планируемый для периода t объем продаж продукта; k = 1... К - индекс ресурсов; ![]() - цена k-го ресурса для периода t;

- цена k-го ресурса для периода t; ![]() - объем (в натуральном выражении) k-го ресурса для периода t;

- объем (в натуральном выражении) k-го ресурса для периода t; ![]() - прогнозируемые для периода t общехозяйственные расходы (в основном для многопродуктового предприятия).

- прогнозируемые для периода t общехозяйственные расходы (в основном для многопродуктового предприятия).

В первом варианте расчета величины чистой прибыли амортизационные отчисления учитываются в составе себестоимости, поэтому значение чистой прибыли необходимо увеличить на сумму амортизационных отчислений с целью отразить реальный отток средств в производственной сфере. В случае использования второго варианта расчета величины прибыли необходимость манипуляции с амортизационными отчислениями пропадает.

Второй способ расчета прибыли представляется более подходящим для прогнозирования денежных потоков от инновационной деятельности, потому что простая экстраполяция не отражает достоверно тенденции развития компании, а, во-вторых, этот способ позволяет избежать искажений реальной величины прибыли, вызванных особенностями ведения бухгалтерского учета на предприятии[1].

В рамках модели денежного потока для собственного капитала рассмотрим задачу определения эластичности стоимости инновационно ориентированной компании относительно различных факторов стоимости, в состав которых включим: изменения выручки, себестоимости, оборотного и основного капитала, условий кредитования. Решение поставленной задачи базируется на сопоставлении изменений стоимости компании и затрат, связанных с изменениями факторов стоимости.

Рассмотрим условный пример динамики денежного потока для собственного капитала (табл. 1).

Таблица 1

Денежный поток для собственного капитала условной компании (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2750 |

3025 |

3328 |

3660 |

4026 |

|

Себестоимость продукции |

1472 |

1610 |

1761 |

1427 |

1621 |

|

Eвiт |

1278 |

I415 |

1567 |

2233 |

2405 |

|

Проценты по кредитам |

44 |

81 |

89 |

69 |

86 |

|

EВIТ после уплаты процентов |

1234 |

1334 |

1478 |

2164 |

2319 |

|

Налоги |

296 |

320 |

355 |

519 |

557 |

|

Прибыль |

1938 |

1014 |

1123 |

1645 |

1763 |

|

Амортизация |

500 |

550 |

605 |

166 |

232 |

|

Прирост инвестиций в основной капитал |

200 |

220 |

242 |

266 |

293 |

|

Прирост инвестиций в оборотный капитал |

75 |

83 |

91 |

100 |

110 |

|

Прирост задолженности |

627 |

1151 |

1276 |

986 |

1222 |

|

Погашение задолженности |

627 |

1151 |

1276 |

986 |

1222 |

|

Итоговый ДП |

1163 |

1262 |

1395 |

1444 |

1592 |

Согласно бизнес-плану компании предполагается рост выручки на 10% в год и пропорциональный рост затрат на сырье, материалы и заработную плату.

Производственные мощности компания наращивает пропорционально росту объемов производства (используемая технология позволяет это сделать в объеме первоначальных инвестиций). Амортизация имущества осуществляется линейным способом с учетом срока полезного использования объектов 4 года. Расчет налога на имущество представлен в таблице 2.

Таблица 2

Расчет налога на имущество для базового варианта денежного потока (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Стоимость имущества |

1700 |

1420 |

1112 |

773 |

901 |

|

Амортизация |

500 |

550 |

605 |

166 |

232 |

|

Налог на имущество |

37 |

31 |

24 |

17 |

20 |

Компания планирует финансировать потребность в денежных средствах за счет краткосрочных кредитов (табл. 3).

Таблица 3

Расчет потребности в кредитовании для базового варианта денежного потока (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Суммарные затраты |

2087 |

2313 |

2537 |

2381 |

2666 |

|

ДП предыдущего периода |

1460 |

1163 |

1262 |

1395 |

1444 |

|

Величина кредита |

627 |

1151 |

1276 |

986 |

1222 |

|

|

|||||

|

Процент по кредиту |

44 |

81 |

89 |

69 |

86 |

Прибыль предыдущих периодов не распределяется на дивиденды, а рефинансируется в развитие компании. Денежные потоки дисконтируются по ставке, соответствующей сроку проекта (табл. 4).

Таблица 4

Безрисковая ставка и ставка дисконтирования

|

Период |

Безрисковая ставка Ставка дисконта |

Ставка дисконта

|

|

1 год |

5,15 |

10,77 |

|

2 года |

5,18 |

10,77 |

|

3 года |

6,04 |

10,80 |

|

4 года |

6,07 |

10,80 |

|

5 лет |

6,09 |

10,80 |

В базовом варианте стоимость компании составляет 19 757 тыс. рублей (в том числе и стоимость в постпрогнозный период, если исходить из предположения, что после пяти лет денежные потоки стабилизируются).

Рассмотрим влияние отдельных факторов на изменение денежных потоков и на стоимость компании.

1. Изменение выручки как фактор управления стоимостью компании.

А. Изменение выручки в результате роста цен на инновационный продукт или услугу на 10%.

Изменение величины денежного потока и стоимости компании в результате роста цен представлено в таблице 5.

Таблица 5

Динамика денежного потока вследствие роста цен

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

3000 |

3000 |

4320 |

5184 |

6221 |

|

Себестоимость продукции |

1472 |

1610 |

1761 |

1427 |

1621 |

|

EBIT |

1528 |

1990 |

2559 |

3757 |

4600 |

|

Проценты по кредитам |

48 |

77 |

74 |

41 |

40 |

|

EBIT после уплаты процентов |

I480 |

1913 |

2485 |

3716 |

4560 |

|

Налоги |

355 |

459 |

596 |

892 |

1 094 |

|

Прибыль |

1124 |

1454 |

1889 |

2824 |

3466 |

|

Амортизация |

500 |

550 |

605 |

166 |

232 |

|

Прирост инвестиций в основной капитал |

200 |

220 |

242 |

266 |

293 |

|

Прирост инвестиций в оборотный капитал |

5 |

83 |

91 |

100 |

110 |

|

Прирост задолженности |

691 |

1 099 |

1062 |

565 |

534 |

|

Погашение задолженности |

691 |

1 099 |

1062 |

565 |

534 |

|

Итоговый ДП |

1349 |

1702 |

2161 |

2624 |

3295 |

Стоимость компании: 38 416 тыс. руб. Изменение затрат в сравнении с базовым вариантом на 418 тыс. руб. Увеличение доходов повлекло, с одной стороны, увеличение налога на прибыль, а с другой - снижение потребности в кредитных ресурсах.

Компания в следующих случаях может активно влиять на рост цен на продукцию:

- выходит на рынок первой, спрос высок (является монополистом);

- проводит действенную рекламную кампанию (в рамках запланированных в бизнес-плане затрат).

Б. Изменение выручки на 10% в результате увеличения объемов производства и/или продаж.

В данном случае увеличение объема производства и/или продаж на 10% влечет увеличение элементных затрат в себестоимости, рост инвестиций в основной и оборотный капитал, рост кредитов и процентных платежей по ним. Несмотря на то что стоимость компании растет, необходимо соизмерять ее с затратами на рост масштаба производства. Стоимость компании - 22 552 тыс. руб. Увеличение затрат по сравнению с базовым вариантом на 13 931 тыс. руб.

В. Увеличение выручки за счет перехода на другой продукт, который можно производить на имеющемся технологическом оборудовании и с учетом вложений в дополнительные активы.

Дополнительные единовременные инвестиции в размере 1 500 тыс. руб. позволяют компании переключиться на другой рынок, на котором при тех же затратах она уже во второй год увеличивает выручку на 40%, а затем имеет стабильный рост на 20% в год. Однако чем выше доход, тем выше неопределенность его получения, а следовательно, выше риск. Поэтому в качестве ставки дисконтирования для собственного капитала используем повышенную ставку 13,5%.

Стоимость компании 32 271 тыс. рублей. Увеличение затрат по сравнению с базовым вариантом составило 16 924 тыс. руб., в том числе 9 812 тыс. руб. - дополнительные затраты, связанные с переходом на другую продукцию, и 7 112 тыс. руб. – затраты на рост доходности до 13,5%.

Сравнивая приведенные варианты, можно сделать вывод, что наибольший эффект в повышении стоимости компании достигается при переходе на выпуск новой продукции, однако это направление является более затратным (в сравнении с увеличением стоимости компании в результате роста цен при сохранении платежеспособного спроса на «традиционный» продукт).

2. Изменение затрат как фактор управления стоимостью компании.

Наиболее маневренным способом управления затратами является применение элементов налогового планирования, включающего элементы управления себестоимостью (выбор метода учета затрат и способа амортизации имущества (табл. 6).

Таблица 6

Динамика денежного потока при изменении затрат в результате налоговой

экономии (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 750 |

3 025 |

3 328 |

3 660 |

4 026 |

|

С/с продукции |

2 181 |

1 380 |

2 120 |

1 871 |

2 157 |

|

EBIT |

569 |

1 645 |

1 208 |

1 789 |

1 869 |

|

Проценты по кредитам |

98 |

101 |

121 |

107 |

127 |

|

EBIT после уплаты %% |

471 |

1 544 |

1 087 |

1 682 |

1 742 |

|

Налоги |

1 13 |

371 |

261 |

404 |

418 |

|

Прибыль |

358 |

1 174 |

826 |

1 279 |

1 324 |

|

Амортизация |

1 000 |

100 |

710 |

331 |

464 |

|

Прирост инвестиций в основные средства |

200 |

220 |

242 |

266 |

293 |

|

Прирост инвестиций в оборотные средства |

75 |

83 |

91 |

100 |

110 |

|

Прирост задолженности |

1 407 |

1 071 |

1 863 |

1 545 |

1 861 |

|

Погашение задолженности |

1 407 |

1 071 |

1 863 |

1 545 |

1 861 |

|

Итоговый ДП |

1 083 |

971 |

1 203 |

1 244 |

1 386 |

Стоимость компании - 17 138 тыс. руб. Увеличение затрат в сравнении с базовым вариантом не происходит. Налоговая экономия выразилась в снижении налогооблагаемой базы по двум налогам: налог на имущество (ускоренная амортизация) и налог на прибыль (учет товарно-материальных запасов по методу LIFO).

Изменение НДС не отражается на изменении стоимости (кроме случая снижения НДС вследствие снижения выручки). Снижение ЕСН возможно только в случае сокращения фонда оплаты труда, что уменьшает себестоимость, а следовательно, повышает налогооблагаемую базу по налогу на прибыль.

Изменения налогов, подлежащих к уплате (в зависимости от того, используются или нет элементы налогового планирования), представлены в таблице 7.

Таблица 7

Налоговая экономия (тыс. руб.)

|

Налоги |

Без учета налоговой экономии |

С учетом налоговой экономии |

|

НДС |

603 |

603 |

|

ЕСН |

91 |

91 |

|

Налог на имущество |

37 |

26 |

|

Налог на прибыль |

296 |

126 |

|

ИТОГО |

1 027 |

846 |

|

Доля в выручке |

0,37 |

0,28 |

С учетом всех налогов налоговая экономия составила 9% от выручки. В долгосрочной перспективе активное использование налогового планирования может привести не только к снижению стоимости компании, но и к закрытию доступа к заемным средствам [2].

Из таблиц 6 и 7 следует, что в случае использования налоговой экономии средств, заработанных компанией, достаточно для погашения краткосрочных кредитов, необходимых для осуществления основной деятельности, только во втором и четвертом периодах.

Банки, политика которых направлена на минимизацию рисков, связанных с невозвратом кредитов, скорее всего, уменьшат лимит кредитования такой компании, лишив ее необходимых средств для финансирования основной деятельности.

3. Изменение величины оборотного капитала как фактор управления стоимостью компании.

В работе под термином «оборотный капитал» будем рассматривать три составляющие: товарно-материальные запасы, дебиторскую и кредиторскую задолженность (классическое определение оборотного капитала включает все текущие оборотные активы и краткосрочные обязательства компании).

Использование более узкого понятия оборотного капитала обусловлено двумя причинами:

- в расчетах денежного потока для собственного капитала краткосрочные займы выделяются отдельным фактором управления стоимостью компании;

- перечисленные составляющие оборотного капитала изменяются пропорционально объему масштаба производства.

А. Управление сроками оборачиваемости текущими активами.

В базовом варианте бизнес-плана предполагалось, что элементы оборотного капитала имеют следующую оборачиваемость (в днях):

- товарно-материальные запасы - 44 дня,

- кредиторская задолженность - 26 дней,

- дебиторская задолженность - 91 день.

Временной разрыв между оттоком денег (выполнение обязательств перед поставщиками) и оплатой счетов покупателями составляет 109 дней (91+44-26). На основе разрыва определим потребность в оборотном капитале: для увеличения выручки на 1 млн руб. требуется 300 тыс. руб. (1 млн*109/365) оборотного капитала.

Сокращение сроков оборачиваемости может привести к дальнейшему снижению потребности в оборотных средствах, например, уменьшение срока погашения дебиторской задолженности на 10 дней (или увеличение срока выплаты кредиторской задолженности на 10 дней), приведет к снижению потребности в оборотном капитале до 270 тыс. руб. при увеличении выручки на 1 млн руб. (табл. 8).

Таблица 8

Динамика денежного потока при изменении величины оборотного капитала (тыс. руб.)

|

ГОД |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 750 |

3 025 |

3 328 |

3 660 |

4 026 |

|

Себестоимость продукции |

1 472 |

1 610 |

1 761 |

1 427 |

1 621 |

|

EBIT |

1 278 |

1 415 |

1 567 |

2 233 |

2 405 |

|

Проценты по кредитам |

42 |

75 |

83 |

63 |

79 |

|

EBIT после уплаты процентов |

1 236 |

1 340 |

1 484 |

2 170 |

2 326 |

|

Налоги |

297 |

322 |

356 |

521 |

558 |

|

Прибыль |

939 |

1 019 |

1 128 |

1 649 |

1 768 |

|

Амортизация |

500 |

550 |

605 |

166 |

232 |

|

Прирост инвестиций в основной капитал |

200 |

220 |

242 |

266 |

293 |

|

Прирост инвестиций в оборотный капитал |

68 |

74 |

82 |

90 |

99 |

|

Прирост задолженности |

618 |

1 129 |

1 249 |

958 |

1 191 |

|

Погашение задолженности |

618 |

1 129 |

1 249 |

958 |

1 191 |

|

Итоговый ДП |

1 172 |

1 274 |

1 409 |

1 459 |

1 609 |

Стоимость компании - 19 956 тыс. руб. Уменьшение затрат в сравнении с базовым вариантом составило 66 тыс. руб.

В данном случае речь идет об инновационном продукте, а, следовательно, высокое значение оборачиваемости дебиторской задолженности связывается с завоеванием компанией новых рынков: даже незначительное снижение срока отсрочки для покупателей может повлечь снижение выручки. С другой стороны, кредиторы также неохотно увеличивают срок коммерческого кредита для новой компании.

Чем выше доля использования оборотного капитала в результатах деятельности компании, тем более эластичной является стоимость к изменению его величины. Так, для торговых компаний, в которых доля оборотного капитала достигает 90-99%, изменение стоимости вследствие ускорения оборачиваемости оборотного капитала значительно выше, чем для производственных, в структуре баланса которых преобладают основные средства.

Увеличение бесплатной кредиторской задолженности (размер кредиторской задолженности превышает дебиторскую) и снижение потребности в дополнительном заемном финансировании также положительно влияет на стоимость компании.

Таким образом, оптимизация сроков оборачиваемости элементов текущих активов и пассивов – действенный фактор управления стоимостью компании.

4. Изменение величины основного капитала как фактор управления стоимостью компании.

Инвестиции в основной капитал рассматриваются в прямой зависимости от источников финансирования.

А. Единовременные инвестиции в основные средства. Инвестиции финансируются привлечением долгосрочного кредита на 3 года под ставку 8,5% в первый год прогнозного периода. Второй и третий годы характеризуются большим ростом выручки, чем в случае осуществления равномерных инвестиций в базовом варианте (табл. 9).

Таблица 9

Динамика денежных потоков в случае осуществления единовременных инвестиций (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 500 |

3 250 |

3 900 |

4 290 |

4 719 |

|

С/с продукции |

1 410 |

1 883 |

1 968 |

1 563 |

1 681 |

|

EBIT |

1 090 |

1 367 |

1 932 |

2 727 |

3 038 |

|

Проценты по кредитам |

138 |

221 |

221 |

254 |

211 |

|

ЕВIT после уплаты %% |

952 |

1 146 |

1 711 |

2 473 |

2 827 |

|

Налоги |

229 |

275 |

411 |

593 |

679 |

|

Прибыль |

724 |

871 |

1 301 |

1 879 |

2 149 |

|

Амортизация |

500 |

805 |

805 |

305 |

305 |

|

Прирост инвестиций в основные средства |

1 221 |

|

|

0 |

0 |

|

Прирост инвестиций в оборотные средства |

|

75 |

83 |

91 |

100 |

|

Прирост задолженности |

1 537 |

914 |

0 |

478 |

3 027 |

|

Погашение задолженности |

|

|

|

2 929 |

3 027 |

|

Итоговый ДП |

1 540 |

2 515 |

2 023 |

-357 |

2 354 |

Стоимость компании составила - 27 895 тыс. руб. Рост затрат в сравнении с базовым вариантом – 1319 тыс. руб.

Б. Лизинг как способ финансирования инвестиций в основной капитал.

Помимо кредитов, в качестве источника финансирования инвестиций в основной капитал можно использовать лизинговые схемы, которые позволяют обновлять основные фонды, не отвлекая денежные средства из оборота, а также использовать преимущества налогового планирования (табл. 10).

Таблица 10

Динамика денежных потоков при использовании лизинга для финансирования инвестиций в основной капитал (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 750 |

3 575 |

4 290 |

4 719 |

5 191 |

|

Себестоимость продукции |

1 495 |

2 188 |

2 266 |

1 244 |

1 369 |

|

Лизинг |

517 |

517 |

517 |

|

|

|

ЕВIТ |

738 |

870 |

1 507 |

3 475 |

3822 |

|

Проценты по кредитам |

27 |

58 |

71 |

0 |

48 |

|

ЕВIT после уплаты процентов |

711 |

812 |

1 436 |

3 475 |

3 774 |

|

Налоги |

171 |

195 |

345 |

834 |

906 |

|

Прибыль |

540 |

617 |

1 091 |

2 641 |

2 868 |

|

Амортизация |

500 |

1111 |

1111 |

0 |

0 |

|

Прирост инвестиций в основной капитал |

1 221 |

|

|

|

|

|

Прирост инвестиций в оборотный капитал |

75 |

83 |

91 |

100 |

110 |

|

Прирост задолженности |

1529 |

2779 |

1 127 |

0 |

0 |

|

Погашение задолженности |

1 529 |

2 779 |

1 127 |

0 |

0 |

|

Итоговый ДП |

-256 |

1 645 |

3 238 |

2 541 |

2 758 |

Стоимость компании - 32 369 тыс. руб. Увеличение затрат в сравнении с базовым вариантом - 2 460 тыс. руб.

Таким образом, в случае осуществления дорогостоящих проектов лизинг является привлекательным вариантом привлечения капитала.

5. Изменение условий кредитования как фактор управления стоимостью компании.

Под условиями кредитования понимаем процентную ставку по кредитам, срок кредита, льготный период.

Возможность привлечения долгосрочного финансирования оказывает значительное влияние на стоимость компании: привлечение денег на длительный срок, а тем более с отсрочкой погашения, выгодно по той причине, что временная стоимость денег, доступных для инвестиций сегодня, заведомо выше временной стоимости будущих ресурсов. Этот эффект растет в случае, если рентабельность инвестиций выше стоимости заемного финансирования, а поступления и погашения кредита сбалансированы во времени.

Задачей управления является установление оптимального соотношения между сроком кредитования, графиком погашения и величиной процентов, подлежащих уплате.

А. Первый вариант кредитования. Привлечение долгосрочного кредита сроком на три года, льготный период - один год. Погашение двумя равными частями во второй и третий годы по ставке 8,5%. С четвертого года потребность в оборотных средствах финансируется краткосрочными кредитами (табл. 11).

Таблица 11

Динамика денежного потока для первого варианта кредитования (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 500 |

3 250 |

3 900 |

4 290 |

4 719 |

|

Себестоимость продукции |

1 410 |

1 883 |

1 968 |

1 563 |

1 681 |

|

EBIT |

1 090 |

1 367 |

1 932 |

2 727 |

3 038 |

|

Проценты по кредитам |

130 |

207 |

296 |

105 |

22 |

|

EBIT после уплаты процентов |

960 |

1 160 |

1 636 |

2 622 |

3 016 |

|

Налоги |

230 |

278 |

393 |

629 |

724 |

|

Прибыль |

730 |

882 |

1 244 |

1 993 |

2 292 |

|

Амортизация |

500 |

805 |

805 |

305 |

305 |

|

Прирост инвестиций в основной капитал |

1 221 |

|

|

|

|

|

Прирост инвестиций в оборотный капитал |

|

75 |

83 |

91 |

100 |

|

Прирост задолженности |

1 531 |

903 |

1 313 |

1 511 |

319 |

|

Погашение задолженности |

|

1 089 |

2 402 |

1 511 |

319 |

|

Итоговый ДП |

1 540 |

1 426 |

877 |

2 207 |

2 498 |

Стоимость компании - 29 283 тыс. рублей Увеличение затрат в сравнении с базовым вариантом - 1 102 тыс. руб.

Б. Второй вариант кредитования. Привлечение кредита сроком на три года, льготный период два года. Погашение в конце срока по ставке 8,5%. С четвертого года потребность в оборотных средствах финансируется краткосрочными кредитами (табл. 12).

Таблица 12

Динамика денежного потока для второго варианта кредитования (тыс. руб.)

|

Год |

1 |

2 |

3 |

4 |

5 |

|

Объем продаж |

2 500 |

3 250 |

3 900 |

4 290 |

4719 |

|

Себестоимость продукции |

1 410 |

1 883 |

1 968 |

1 563 |

1 681 |

|

EBIT |

1 090 |

1 367 |

1 932 |

2 727 |

3 038 |

|

Проценты по кредитам |

130 |

207 |

207 |

181 |

27 |

|

EBIT после уплаты процентов |

960 |

1 160 |

1 725 |

2 546 |

3001 |

|

Налоги |

230 |

278 |

414 |

611 |

723 |

|

Прибыль |

730 |

882 |

1311 |

1 935 |

2 288 |

|

Амортизация |

500

|

805

|

805 |

305 |

305 |

|

Прирост инвестиций в основной капитал |

1 221 |

|

|

0 |

0 |

|

Прирост инвестиций в оборотный капитал |

|

75 |

83 |

91 |

100 |

|

Прирост задолженности |

1 531 |

903 |

0 |

2 590 |

381 |

|

Погашение задолженности |

|

|

2 178 |

2 590 |

381 |

|

Итоговый ДП |

1 540 |

2 515 |

-144 |

2 149 |

2 494 |

Стоимость компании - 29 344 рублей. Увеличение затрат в сравнении с базовым вариантом - 1 092 тыс. руб.

Сравнительный анализ таблиц 13 и 14 показывает преимущества второй схемы финансирования инвестиций. Известным недостатком метода ДДП в управлении стоимостью компании является противоречие между преимуществами долгосрочных кредитов и заниженной стоимостью компании, если погашения кредитов приходятся на последний период, в который, как предполагается, рыночная позиция стабилизируется (а, следовательно, он должен составить основу для определения стоимости постпрогнозного периода).

Подведем итоги.

Для инновационно ориентированной компании актуальным методом оценки и управления стоимостью является метод дисконтированных денежных потоков для собственного капитала, так как в среднесрочной и долгосрочной перспективе прогнозного периода невозможно фиксировать структуру капитала, используемую в расчете WACC для денежного потока всего инвестированного капитала. Это особенно характерно для компаний, осуществляющих инновационные проекты, потому как любые изменения в размере и источниках инвестиций влекут изменение структуры капитала компании и необходимость корректного прогноза величины кредитных ресурсов.

В методе ДДП анализируются пять факторов стоимости - изменения: выручки, себестоимости, оборотного капитала, основного капитала, условий кредитования.

Результаты, отраженные в вышеприведенных таблицах, позволяют сравнить различные варианты изменения факторов стоимости компании с учетом затрат на эти изменения. Так, значительное увеличение стоимости компании достигается при переходе на новый продукт, однако неопределенность получения доходов может значительно уменьшить ценность прироста стоимости компании.

Такие распространенные в практике бизнеса мероприятия, как увеличение объема производства и оптимизация налогообложения, не всегда адекватно увеличивают стоимость компании. В данном случае затраты увеличения объема производства оказываются более чем в 5 раз выше, чем планируемый прирост стоимости компании.

Управление оборотным капиталом позволяет путем определения оптимального срока оборачиваемости запасов, дебиторской и кредиторской задолженности увеличивать стоимость компании без привлечения дополнительного финансирования. Если речь идет о компании с большой долей в активах оборотного капитала, то использованию этого фактора управления стоимостью должно уделяться особое внимание.

Привлечение долгосрочных кредитов по относительно невысоким ставкам позволяет увеличить стоимость компании с невысокими затратами. Однако недостатком метода дисконтированных денежных потоков в управлении стоимостью компании в условиях оптимизации кредитования является возникающее противоречие между преимуществами долгосрочных кредитов и заниженной стоимостью компании, в случае если погашения кредитов приходятся на последний период, в который предполагается стабилизация бизнеса.

Проведенный анализ подчеркивает привлекательность лизинга как способа финансирования инвестиций в основной капитал, позволяющего одновременно уменьшать налогооблагаемую базу, пользуясь преимуществами заемного финансирования, и в то же время обновлять основные фонды, не уменьшая оборотный капитал.

Рецензенты:

Тихомиров Н.П., д.э.н., зав. кафедрой «Математические методы в экономике» РЭУ им. Г.В. Плеханова, г. Москва;

Титов В.А., д.э.н., начальник отделения факультета математической экономики и информатики РЭУ им. Г.В. Плеханова, г. Москва.

[1] Несмотря на то что в расчетах величины денежного потока предлагается отталкиваться от расчетной величины прибыли, на наш взгляд, имеет смысл отразить амортизацию одновременно в притоках и оттоках, так как, хотя амортизация и не изменяет величины денежного потока, она влияет на стоимость иммобильного капитала, которая является базой расчета налога на имущество, размер которого влияет на итоговый денежный поток.

[2] Для оценки кредитоспособности заемщика банки, другие кредитные организации в первую очередь обращают внимание на достаточность прибыли текущего года для погашения краткосрочных кредитов.

Библиографическая ссылка

Аббясова Д.Р., Халиков М.А. ФАКТОРЫ СТОИМОСТИ И УПРАВЛЕНИЕ СТОИМОСТЬЮ ИННОВАЦИОННО ОРИЕНТИРОВАННОЙ КОМПАНИИ // Современные проблемы науки и образования. 2015. № 2-2. ;URL: https://science-education.ru/ru/article/view?id=21790 (дата обращения: 11.02.2026).