Значительное количество инвестиционных проектов в большей или меньшей степени содержат инновационную составляющую, поэтому разделение проектов на инвестиционные и инновационные является условным. [1] Проекты, которые генерируют новые изделия или технологии и предполагают вложения в нематериальные активы, классифицируются в большей мере как инновационные.

Рассмотрим отличия инновационных проектов от инвестиционных:

В первую очередь, инновационные проекты характеризуются более высокой степенью неопределенности проектов – их технических и коммерческих параметров (сроки реализации целей, предстоящие расходы, предполагаемые доходы), которые, в свою очередь, уменьшают достоверность предварительной финансово-экономической оценки и приводят к использованию дополнительных процедур оценки;

Во-вторых, при реализации инновационных проектов вовлекаются уникальные ресурсы, такие как специалисты высокой квалификации, специалисты разных сфер деятельности и направлений, а так же состав проектных материалов, оборудование и т.д.;

В-третьих, гибкость внедрения новых технологий, наукоемких изделий в максимально короткие сроки, внедрение в новые сферы бизнеса типичны для инновационных предприятий, в связи с высокой вероятностью получения неожиданных промежуточных или конечных результатов.

Для оценки экономической эффективности инвестиционных проектов руководствуются Методическими рекомендациями по оценке эффективности инвестиционных проектов [5] (далее Методические рекомендации). Возможность применения рекомендуемых методов для оценки инновационных проектов рассматривается многими авторами методических изданий.

В соответствии с Методическими рекомендациями эффективность инвестиционного проекта – категория, отражающая соответствие проекта, порождающего этот инвестиционный проект, целям и интересам участников проекта. Поэтому, для оценки эффективности инвестиционного проекта нужно проанализировать порождающий его проект в течение всего жизненного цикла – от предпроектной стадии до прекращения.

В Методических рекомендациях термин «эффективность инвестиционного проекта» («эффективность ИП») понимается как «эффективность проекта». Аналогично с показателями эффективности [5].

В Методических рекомендациях приводится два основных блока оценки эффективности проектов: оценка общественной эффективности и оценка коммерческой эффективности. Оба эти блока основаны на анализе динамики потоков денежных средств, которые связанны с реализацией проекта. Такой подход широко используется в зарубежной теории и практике оценки инвестиционных проектов.

При расчете показателей общественной эффективности существенной особенностью является то, что в денежных потоках должна отражаться стоимостная оценка последствий осуществления проекта в других отраслях народного хозяйства, в социальной и экологической сферах. Что является не всегда возможным. Инновационные проекты в большей мере сопровождаются общественными выгодами по сравнению с инвестиционными проектами.

При оценке коммерческой эффективности инвестиционных проектов анализ производится с позиций различных участников ИП и при этом рассматриваются денежные потоки, которые включают выручку и основные затраты по проекту. К примеру, к коммерческой эффективности можно отнести бюджетную эффективность проекта, которая основана на анализе денежных потоков, связанных с дополнительными поступлениями налогов в бюджеты различных уровней. Также можно выделить коммерческую эффективность для предприятий и акционеров, кредиторов и вышестоящих структур [5].

При оценке эффективности проектов выделяют количественный и качественный подходы [3].

Количественный подход предполагает расчеты статистических и динамических показателей. К основным рекомендуемым показателям, используемым для расчетов эффективности инвестиционных проектов, в Методических рекомендациях относятся:

-

чистый дисконтированный доход;

-

внутренняя норма доходности;

-

индексы рентабельности затрат и инвестиций;

-

бухгалтерская рентабельность инвестиций;

-

срок окупаемости;

-

потребность в дополнительном финансировании (другие названия – ПФ (проектное финансирование), стоимость проекта, капитал риска);

-

группа показателей, характеризующих финансовое состояние предприятия – участника проекта.

Все методы оценки проектов делятся на методы, основанные на дисконтированных и учетных ценах [2]. Методы оценки эффективности проектов, основанные на дисконтированных оценках, применяются наиболее часто, т.к. они зарекомендовали себя как более точные, за счет того, что учитывают различные виды инфляции, изменения процентной ставки, нормы доходности и т.д.

Чистый дисконтированный доход (Метод чистой текущей стоимости, NPV – Net Present Value of Cash Flows)

рассчитывается по формуле:

![]()

где Pk – положительный денежный поток от проекта в k-й период; ICj – отрицательный денежный поток по проекту в j-й период; r – норма дисконта; i – уровень инфляции.

Чистый дисконтированный доход показывает ожидаемую сумму денежных потоков, дисконтированных по годам за все периоды реализации проекта.

При оценке инновационных проектов необходимо учитывать, что данный метод не позволяет судить о пороге рентабельности и «запасе финансовой прочности проекта» [4]. При реализации инновационных проектов возрастает вероятность недоучета дополнительных эффектов: некорректный учет инфляционных эффектов (важен в децентрализованных компаниях и долгосрочных проектах), завышенная оценка риска и игнорирование его отличий на различных стадиях проекта. Также необходимо учитывать высокую степень морального устаревания инноваций.

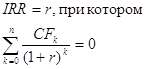

Внутренняя норма доходности (Метод расчета нормы рентабельности инвестиций, IRR – internal rate of return)

CFk – денежный поток (положительный или отрицательный) по проекту в k-м периоде.

Внутренняя норма доходности показывает максимально допустимую величину денежных средств, возможных для привлечения к финансированию инновационного проекта.

Внутренняя норма доходности более полно отражает реальную рентабельность проекта, но, в зависимости от того, с чьей стороны участников ведутся расчеты, возникает необходимость учитывать не только основные денежные потоки проекта, но и стоимостную оценку дополнительных эффектов от инновационного проекта.

Индекс рентабельности затрат и инвестиций (Индекс доходности, PI – profitability index).

![]()

где Pk – положительный денежный поток от проекта в k-й период; ICj – отрицательный денежный поток по проекту в j-й период; r – норма дисконта; i – уровень инфляции.

Индекс рентабельности показывает, на сколько превышает или не превышает сумма дисконтированных текущих доходов по инновационному проекту величину дисконтированных капитальных вложений (инвестиций).

В связи с тем, что затраты в инновационные проекты, как правило, не единовременны, а осуществляются в несколько этапов и продолжаются после старта продаж, их необходимо также продисконтировать. Расходы не обязательно дисконтировать по той же норме дисконта, что и доходы. При дисконтировании доходов необходимо учитывать высокую степень морального устаревания инноваций, особенно на ранней стадии внедрения.

Бухгалтерская рентабельность инвестиций (Метод расчета коэффициента эффективности инвестиций, ROI – return of investment или ARR – accounting rate of return)

![]()

где PN – годовая чистая прибыль от проекта; Am – сумма амортизации за год; А0 – сумма активов (инвестиций) на начало проекта; Аn – остаточная стоимость проекта.

Для расчетов данные используются из бухгалтерского баланса, причем показатели дохода не дисконтируются.

Данный коэффициент имеет ряд недостатков при применении к оценке инновационных проектов: сложность прогнозирования прибыли по инновационному проекту, в связи с невозможностью предопределения реакции рынка на нововведение; сложность оценки остаточной стоимости по проекту, в связи с высоко долей интеллектуальной собственности. Поэтому данный коэффициент рекомендуется использовать только в рамках предварительной оценки проектов.

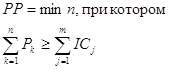

Простой срок окупаемости (Метод определения срока окупаемости, РР – payback period)

где Pk – положительный денежный поток от проекта в k-й период; ICj – отрицательный денежный поток по проекту в j-й период.

Расчет срока окупаемости инноваций зависит от равномерного распределения планируемых доходов и сложных схем многоэтапного финансирования.

При равномерном распределении доходов срок окупаемости определяется делением единовременных затрат на величину годового дохода. Результат округляется до целого числа. При неравномерном распределении доходов срок окупаемости равен периоду времени (определяется прямым подсчетом числа лет), в течение которого инвестиция будет погашена суммарным чистым денежным доходом (кумулятивным доходом).

Минусом простого метода окупаемости является то, что в нем не рассматривается различная стоимость денег во времени. [4] Применение метода целесообразно, когда целью инновации является максимизация прибыли в минимально возможные сроки.

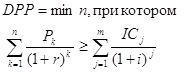

Дисконтированный срок окупаемости (Метод определения дисконтированного срока окупаемости, DPP – discounted payback period)

где Pk – положительный денежный поток от проекта в k-й период; ICj – отрицательный денежный поток по проекту в j-й период; r – норма дисконта; i – уровень инфляции.

В случаях, когда необходимо учитывать временной аспект, денежные потоки дисконтируют, срок окупаемости при этом увеличивается.

Количественный подход оценки предполагает осуществление инноваций в условиях полной определенности, когда определить будущие доходы и степень риска по проекту не вызывает трудности. Но, на практике, инновационные проекты характеризуются более высокой степенью неопределенности проектов.

Рассмотренные выше методы оценки являются основными, но не являются единственными. В рекомендациях ЮНИДО представлено более 50 таких показателей. Поэтому при оценке инновационных проектов необходимо рассчитывать показатели, ориентируясь на индивидуальные особенности проекта, универсального метода не существует.

Если рассматривать качественный подход, то можно выделить:

-

изменение рыночной стоимости имущества (жилья, земельных участков и др.), обусловленное реализацией проекта;

-

снижение уровня розничных цен на отдельные товары и услуги, обусловленное увеличением предложения этих товаров при реализации проекта;

-

влияние реализации проекта на объемы производства продукции (работ, услуг) сторонними предприятиями;

-

воздействие осуществления проекта на экологию и здоровье населения;

-

экономия времени населения на коммуникации, обусловленная реализацией проекта в области транспорта и связи.

Вышеперечисленные показатели вполне возможно отнести к количественным, однако они не являются сопоставимыми с экономическими результатами реализации проекта, поэтому в большей степени характеризуют качественные последствия его реализации.

Несмотря на применимость всех методов оценки экономической эффективности инвестиций для инновационных проектов, следует учитывать, что инновационные проекты имеют свои специфические особенности по сравнению с инвестиционными проектами, потому и «Методические рекомендации» не в полной мере подходят для оценки инноваций. Однако ими не следует пренебрегать, а лишь дополнять, исходя из специфики инновационного проекта дополнительными показателями.

Рецензенты:

Тупчиенко Виталий Алексеевич, доктор экономических наук, профессор, профессор кафедры «Управление бизнес-проектами», Министерство образования и науки Российской Федерации, Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Национальный исследовательский ядерный университет «МИФИ», г. Москва.

Путилов Александр Валентинович, доктор технических наук, профессор, декан факультета управления и экономики высоких технологий, Министерство образования и науки Российской Федерации, Федеральное государственное автономное образовательное учреждение высшего профессионального образования «Национальный исследовательский ядерный университет «МИФИ», г. Москва.