Введение

Страховые организации при осуществлении своей деятельности сталкиваются с рисками различной природы. В случае недостаточного внимания к проблемам влияния рисков на обеспечение непрерывности деятельности страховой организации ей грозит банкротство. Несмотря на наличие множества работ, посвященных управлению рисками страховой организации, практически не рассматривается категория бухгалтерских рисков страховой организации, которые оказывают влияние на финансовое состояние и результаты деятельности страховой организации.

По нашему мнению, к основным причинам возникновения бухгалтерских рисков страховой организации можно отнести следующие:

1) несоответствие технологии ведения бухгалтерского учета в российских страховых компаниях специфике страховой деятельности;

2) несоответствие организационной и методологической основы бухгалтерского учета российских страховых компаний международным стандартам учета и финансовой отчетности;

3) применение профессионального суждения при толковании норм бухгалтерского и налогового законодательства, а также в процессе формирования учетной политики страховой организации;

4) бухгалтерская отчетность предоставляет финансовую информацию о прошедшем (отчетном) периоде деятельности страховой организации, которой недостаточно для формирования мнения пользователей о ее будущем финансовом состоянии и перспективах деятельности;

5) недостаточная квалификация работников бухгалтерии и менеджеров страховой организации.

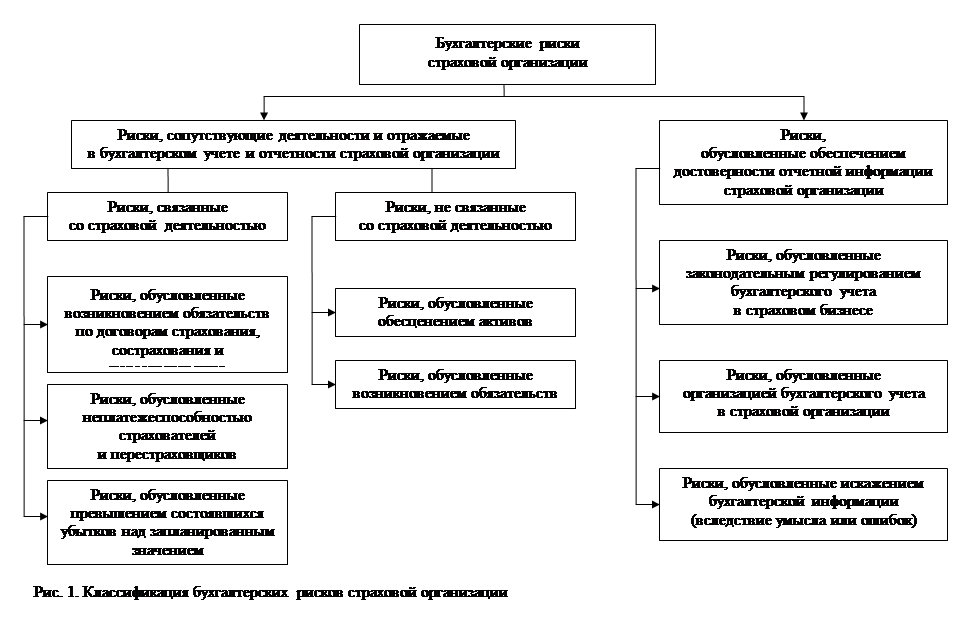

Автором разработана следующая классификация бухгалтерских рисков страховой организации (рис.1):

1) риски, сопутствующие страховой деятельности и отражаемые в учете и отчетности страховой организации;

2) риски, обусловленные обеспечением достоверности отчетной информации страховой организации.

В разработанной классификации учтена специфика деятельности страховых компаний, которая заключается в разделении ее рисков на две основополагающие группы: риски, связанные со страховой деятельностью, и риски, не связанные со страховой деятельностью.

В первой группе речь идет о рисках, обусловленных возникновением обязательств по договорам страхования, сострахования и перестрахования. Информация о последствиях данных рисков содержится в бухгалтерском учете в показателях страховых резервов, среди которых резерв незаработанной премии, резерв неистекшего риска и резервы убытков. Методы оценки страховых резервов оказывают существенное влияние на показатели финансовой устойчивости и платежеспособности страховой компании.

Страховые риски являются основной группой рисков страховой компании и отличаются от других по своему экономическому содержанию. Данные риски являются чистыми и связаны с отрицательными последствиями для страховой компании, что обусловлено урегулированием убытков в связи с произошедшими страховыми событиями.

Риски, обусловленные превышением состоявшихся убытков над запланированным значением по страховой деятельности, связаны с наступлением катастрофических событий, имеющих отрицательные последствия для финансовых результатов и устойчивости страховой организации. Для смягчения последствий данных рисков в бухгалтерском учете создается стабилизационный резерв, который по экономическому содержанию относится к группе резервов под операционные убытки страховой организации.

Риски, обусловленные неплатежеспособностью страхователей и перестраховщиков, связаны с отражением в бухгалтерском учете сомнительной дебиторской задолженности по операциям страхования, сострахования и перестрахования. В случае наличия у страховой организации признаков просроченной дебиторской задолженности и высокой вероятности того, что задолженность не будет взыскана, страховая организация отражает последствия таких рисков в учете путем создания резерва по сомнительным долгам.

Во второй группе рисков, не связанных со страховой деятельностью, можно выделить риски, присущие любому предприятию, осуществляющему свою деятельность в условиях рынка. Они разделены на риски обесценения активов и риски возникновения обязательств.

К рискам обесценения активов относятся риски, связанные с обесценением материальных ценностей, финансовых вложений, по которым не определяется текущая рыночная стоимость, а также дебиторская задолженность по прочим операциям, не связанным со страховой деятельностью. Последствия таких рисков отражаются в бухгалтерском учете путем образования оценочных резервов: резерва под снижение стоимости материальных ценностей, резерва под обесценение финансовых вложений и резерва по сомнительным долгам.

Риски возникновения обязательств связаны с признанием в бухгалтерском учете оценочных обязательств путем образования резервов предстоящих расходов при наличии у страховой организации возможности надежной оценки резерва.

Риски, обусловленные обеспечением достоверности отчетной информации страховой организации, включают три подгруппы:

1) риски, обусловленные законодательным регулированием бухгалтерского учета в страховом бизнесе;

2) риски, обусловленные организацией учета в страховой организации;

3) риски, обусловленные искажением бухгалтерской информации.

Риски, обусловленные порядком законодательного регулирования бухгалтерского учета и отчетности в страховом бизнесе. Данная группа рисков связана с ситуацией неопределенности при применении российских стандартов бухгалтерского учета в страховом бизнесе и международных стандартов финансовой отчетности, раскрывающих специфику отражения в учете страховой организации операций по договорам страхования. В страховой сфере особенность проявления этих видов рисков заключается в том, что к бухгалтерскому учету страховщиков применяются как общие бухгалтерские стандарты, так и специфические законодательно-нормативные документы, регулирующие страховую и инвестиционную деятельность страховщиков, а также их систему учета и отчетности.

На данный момент в области законодательно-нормативного регулирования бухгалтерского учета в страховой организации сложилась такая ситуация, что основным документом, устанавливающим порядок учета операций по страховой деятельности, является Инструкция по применению Плана счетов [4]. В ней затрагиваются вопросы, которые должны регламентироваться документами второго уровня системы нормативного регулирования бухгалтерского учета в Российской Федерации, т.е. положениями по бухгалтерскому учету. Например, это касается условий признания и оценки в бухгалтерском учете доходов и расходов от страховых операций. В то же время ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации» распространяются на учет доходов и расходов страховой организации, не относящихся к операциям по договорам страхования, сострахования и перестрахования.

Кроме того, ряд методических вопросов, таких, как отражение в учете операций обесценения активов по перестрахованию, формирование резерва по сомнительным долгам по операциям страхования и перестрахования не находят отражение в отраслевых законодательно-нормативных документах по бухгалтерскому учету. В таком случае логично обратиться к мировому опыту в области методологического регулирования бухгалтерского учета и отчетности страховых компаний, т.е. к международным стандартам финансовой отчетности.

Приведение положений бухгалтерского учета и отчетности в соответствие с международными стандартами является одной из мер для обеспечения поэтапной интеграции национальной системы страхования с международным страховым рынком. Для страховых компаний особое значение имеет применение в практике МСФО (IFRS) 4 «Договоры страхования». В данном стандарте рассматриваются вопросы учета и раскрытия информации в отношении договоров страхования и перестрахования.

Международный стандарт IFRS 4 определяет договор страхования как договор, по которому одна сторона (страховщик) принимает на себя значительный страховой риск другой стороны (страхователя), обязуясь возместить страхователю убытки, понесенные страхователем в результате неопределенного будущего события (страхового случая) [2]. Как отмечает В. Ф. Палий, «подход к договору страхования с позиции значительного страхового риска позволяет относить к такого рода договорам большинство операций по страхованию, в том числе страхования жизни, имущества, ренты, профессиональной ответственности, медицинского страхования и т.п.» [3, с. 497]. Одновременно с этим «полисы, не предусматривающие передачи значительного страхового риска, будут классифицированы как финансовые инструменты и подпадут под действие МСФО (IAS) 39 «Финансовые инструменты» независимо от их правовой формы» [6].

Анализ положений МСФО (IFRS) 4 показал, что его применение российскими страховыми компаниями приведет к следующим последствиям:

1) величина активов страховых компаний в отчетности по МСФО будет ниже, чем в отчетности по российским стандартам бухгалтерского учета, в связи с исключением «внутригрупповых» потоков и оценкой активов по рыночной стоимости;

2) величина страховых резервов в отчетности по МСФО будет существенно ниже, чем в отчетности по российским стандартам бухгалтерского учета, в связи с различием в критериях признания договора страховым, а также в применяемых методах оценки резервов;

3) итогом применения МСФО станут более достоверные финансовые результаты компаний, а также более прозрачная отчетность, позволяющая оценить неопределенности и риски, оказывающие влияние на деятельность организации и на процесс формирования отчетной информации.

Риски, обусловленные организацией системы учета и отчетности в страховой организации.

Данные риски заключаются в том, что созданная система учета и отчетности не позволяет формировать финансовую информацию, отвечающую требованиям обеспечения непрерывности деятельности страховой организации. Здесь речь идет о функционировании системы учета и отчетности как бизнес-процессе страховой организации. При этом эффективность данного бизнес-процесса будет определяться на основе качества выходящей информации, т.е. качества бухгалтерской отчетности страховой организации. Под качеством бухгалтерской отчетности страховой организации целесообразно понимать «степень ее соответствия требованиям нормативных документов и способность максимально удовлетворять интересы пользователей с точки зрения аналитичности и надежности» [1]. В то же время всегда существует возможность несоответствия отчетности требованиям нормативных документов, что является следствием действия рисков, связанных с организацией бухгалтерского учета.

В состав таких рисков входят следующие:

- риски учетной политики;

- риски формирования и представления отчетности.

При рассмотрении вопросов организации учета страховой организации следует отметить, что страховые организации, как правило, имеют широкую филиальную сеть, что позволяет им обеспечить один из основных принципов страхования – территориальную раскладку ущерба. Филиалы не являются юридическими лицами и осуществляют свою деятельность, руководствуясь указаниями и положениями головной организации. Это также относится к бухгалтерскому учету и отчетности филиалов. Филиалы имеют незавершенный бухгалтерский баланс и не определяют финансовые результаты. Кроме того, филиалы обычно не проводят операции по инвестиционной деятельности, сострахованию и перестрахованию. Все внутренние документы, устанавливающие организационно-технические и методические аспекты учета и отчетности, утверждаются головной компанией и распространяются на практику бухгалтерского учета филиалов. В то же время реализация ряда вопросов управления начинается непосредственно с учета операций страхования в филиалах.

Страховая компания согласно действующим принципам учета и страховому законодательству имеет право выбора методов учета и оценок объектов учета, которые должны быть закреплены в учетной политике. Методы учета могут быть также разработаны и применены страховщиком самостоятельно в том случае, если такие методы наиболее достоверно отражают факты хозяйственной жизни. Проведенное автором исследование показало, что наибольшее влияние на финансовое положение страховой организации и непрерывность ее деятельности оказывают следующие разделы учетной политики:

1) порядок учета доходов организации от операций страхования, сострахования и перестрахования, доходов от инвестиций и прочих доходов;

2) порядок учета расходов организации, в том числе страховых выплат по договорам страхования, сострахования и перестрахования, расходов на ведение дела, расходов, связанных с инвестициями, и прочих расходов;

3) порядок учета финансовых резервов страховой организации, в том числе страховых резервов, резервов предстоящих расходов, фонда (резерва) предупредительных мероприятий, резервов по сомнительным долгам, резервов под обесценение финансовых вложений.

Состав и объем показателей бухгалтерской отчетности и отчетности в порядке надзора страховых компаний определены Приказом Минфина РФ от 27.07.2012 N 109н «О бухгалтерской (финансовой) отчетности страховщиков» [5]. При этом существует риск, что утвержденный формат отчетности, удовлетворяя требованиям органа страхового надзора, не будет наиболее достоверно отражать финансовые результаты и будущее финансовое состояние страховой организации с позиции страхователей и инвесторов.

Риски, обусловленные искажением бухгалтерской информации страховой организации. Данная группа рисков обусловлена возникновением ошибок или неточностей в процессе ведения бухгалтерского учета персоналом страховой организации на каждом из этапов учетного процесса: обработки первичных документов, составлении ведомостей и формировании бухгалтерской отчетности. Также искажения могут быть обусловлены как недостаточной квалификацией, так и умышленными действиями сотрудников бухгалтерской службы.

Таким образом, проведенное исследование позволяет сделать следующие выводы:

- Бухгалтерские риски страховой организации включают в себя две различные по экономическому содержанию группы рисков: риски, сопутствующие деятельности страховой организации и подлежащие отражению в бухгалтерском учете и отчетности, и риски, обусловленные обеспечением достоверности отчетной информации страховой организации.

- Бухгалтерские риски, сопутствующие деятельности страховой организации, подлежат признанию и количественной оценке в бухгалтерском учете через механизм резервирования для определения влияния на показатели отчетности. Последствия данных рисков находят отражение в оценке бухгалтерских резервов страховой организации.

- Бухгалтерские риски, обусловленные обеспечением достоверности отчетной информации страховой организации, подлежат качественной оценке и раскрытию в пояснениях к бухгалтерской отчетности.

Рецензенты:

Кувшинов М. С., д-р экон. наук, профессор кафедры «Экономика и финансы» факультета экономики и управления ЮУрГУ, г. Челябинск.

Просвирина И. И., д-р экон. наук, профессор, зав.кафедрой «Оценка бизнеса и конкурентоспособности» Торгово-экономического факультета ЮУрГУ, г. Челябинск.