Фондовый индекс – переменная расчетная величина, характеризующая состояние определенного набора акций, включенных в базу расчета[1]. Выбор конкретных ценных бумаг, на основе которых рассчитывается индекс, зависит от целей и задач, стоящих перед разработчиками данного индекса, однако в основном право входить в состав таких индикаторов фондового рынка отведено так называемым «голубым фишкам».

Корреляционный анализ фондовых индексов может применяться для достижения различных целей. Развитию исследований в этой области способствуют, с одной стороны, наличие количественной статистики, характеризующей динамику конъюнктуры рынков в виде фондовых индексов, с другой стороны – высокая практическая ценность результатов исследований[1].

Корреляционный анализ часто применяется для оценки взаимосвязей между мировыми фондовыми рынками. Также важной информацией является и динамика коэффициента корреляции между местным и заданным зарубежным индексом: значительное снижение коэффициента дает сигнал об ослаблении взаимосвязи, и, наоборот, неожиданное повышение сигнализирует о том, что следует более пристально отслеживать конъюнктуру соответствующего фондового рынка[3].

При проведении сравнительного корреляционного анализа фондовых индексов необходимо учитывать следующие факторы:

1. Коэффициент корреляции измеряется не между фондовыми индексами, а между относительными изменениями фондовых индексов. Чем дольше период исследования, тем большее искажение значений отмечается при нарушении этого правила.

2. Выбор периода изменения фондовых индексов зависит от субъекта анализа. Расчет коэффициента корреляции можно производить на основе дневной, недельной, месячной доходности фондовых индексов. Чем меньше период доходности, тем больше вероятность, что коэффициент корреляции не будет учитывать реально существующие влияния, проявляющиеся с определенным лагом, а при удлинении периода уменьшается число наблюдений и соответственно коэффициент корреляции становится менее значимым.

3. При оценке динамики коэффициента корреляции возникает проблема гетероскедастичности. Суть проблемы в том, что оценка корреляции в отдельные периоды искажается из-за изменения амплитуды колебаний фондовых индексов[4].

Основная задача, поставленная автором данной статьи, состоит в определении целесообразности применения метода корреляционного анализа основных биржевых индексов различных стран для прогнозирования динамики национального фондового рынка. За основу сравнительного корреляционного анализа взяты основные индикаторы крупнейших по капитализации бирж мира по данным Всемирного Банка за 2013 год (таблица 1).

Таблица 1

Основные фондовые индексы крупнейших по капитализации бирж[5]

|

№ |

Страна |

Индекс |

№ |

Страна |

Индекс |

|

Австралия |

S&P/ASX 200 |

Нидерланды |

AEX |

||

|

Австрия |

ATX |

Новая Зеландия |

|||

|

Бельгия |

BEL 20 |

Норвегия |

OSE Benchmark |

||

|

Бразилия |

Bovespa |

Объединенные арабские эмираты |

ADX General |

||

|

Великобритания |

FTSE 100 |

Польша |

WIG20 |

||

|

Германия |

DAX |

Португалия |

PSI 20 |

||

|

Греция |

AthensGeneral |

Саудовская аравия |

TASI |

||

|

Дания |

OMXC20 |

Сингапур |

STI |

||

|

Египет |

EGX30 |

США |

Nasdaq 100 |

||

|

Израиль |

TelAviv 25 |

Таиланд |

Thailand SET |

||

|

Индия |

BSE Sensex |

Филиппины |

PSEiComposite |

||

|

Индонезия |

IDX |

Финляндия |

OMX Helsinki 25 |

||

|

Ирландия |

ISEQ Overall |

Франция |

CAC 40 |

||

|

Испания |

IBEX 35 |

Чешская республика |

PX |

||

|

Италия |

FTSE MIB |

Чили |

IPSA |

||

|

Канада |

S&P/TSX |

Швейцария |

SMI |

||

|

Китай |

Shanghai |

Швеция |

OMXS30 |

||

|

Колумбия |

COL General |

ЮАР |

FTSE/JSE Top 40 |

||

|

Корея |

Япония |

Nikkei 225 |

|||

|

Малайзия |

FTSE Малайзии KLCI |

Россия |

ММВБ |

||

|

Мексика |

IPC |

Украина |

Для расчета корреляции между основными фондовыми индексами отобранных стран использовались исторические данные ежедневных максимальных значений этих индексов в период с 11 декабря 2013 года по 11 декабря 2014 года. Принятие решения, на основе каких значений индексов проводить корреляционный анализ, зависит во многом от целей субъекта такого анализа. Так, можно использовать цену открытия и закрытия за день, среднюю, максимальную и минимальную. В данной работе для исследования были взяты максимальные значения индексов за день, так как большинство стратегий трейдеров ориентируется именно на экстремумы котировок. Так как сессии бирж, в листинги которых включены те ценные бумаги, входящие в состав анализируемых индексов, проходят в различное время и по определенному графику, для получения наиболее точных результатов анализа, массив данных подвергся корректировки[4].

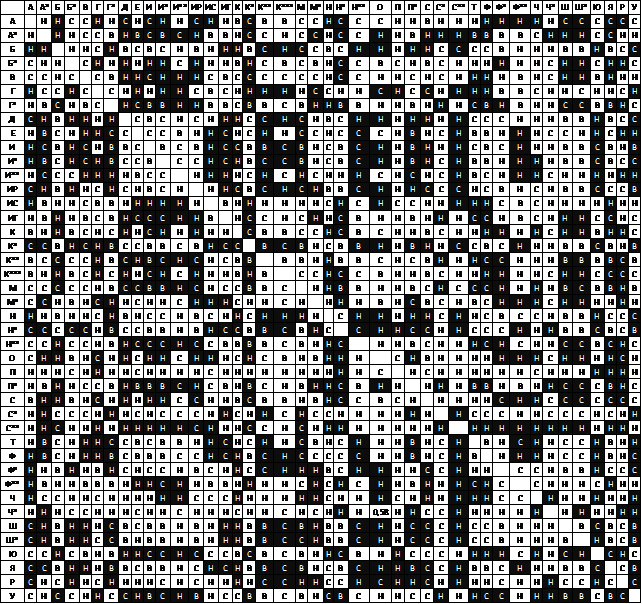

Таким образом, корреляционный анализ был проведен на основе 178 значений 42 мировых фондовых индексов (таблица 2). Коэффициенты корреляции условно разделены на три группы:

• Низкий – значение коэффициента от 0,1 до 0,4.

• Средний – от 0,4 до 0,7.

• Высокий – от 0,7 до 1.

Таблица 2

Результаты корреляционного анализа мировых фондовых индексов*

*Условные обозначения: А – Австралия, А* - Австрия, Б – Бельгия, Б* – Бразилия, В – Великобритания, Г – Германия, Г* - Греция, Д – Дания, Е – Египет, И – Израиль, И* - Индия, И** - Индонезия, ИР – Ирландия, ИС – Испания, ИТ – Италия, К – Канада, К* - Китай, К** - Колумбия, К*** - Корея, М – Малайзия, М* - Мексика, Н – Нидерланды, Н* - Новая Зеландия, Н** - Норвегия, О – ОАЭ, П – Польша, П* - Португалия, С – Саудовская Аравия, С* - Сингапур, С** - США, Т – Таиланд, Ф – Филиппины, Ф* - Финляндия, Ф** - Франция, Ч – Чешская республика, Ч* - Чили, Ш – Швейцария, Ш* - Швеция, Ю – ЮАР, я – Япония, Р – Россия, У – Украина, Н – низкий коэффициент корреляции, С – средний коэффициент корреляции, В – высокий коэффициент корреляции.

Также в ходе исследования проведен расчет корреляции между основными фондовыми индексами стран Еврозоны на основании исторических данных ежедневных максимальных значений этих индексов в период с 27 ноября 2013 года по 27 ноября 2014 года (таблица 3).

Таблица 3

Результаты корреляционного анализа фондовых индексов стран Евросоюза*

|

|

А |

Б |

Б* |

В |

В* |

Г |

Г* |

Д |

И |

И* |

И** |

К |

Л |

Л* |

Л** |

М |

Н |

П |

П* |

Р |

С |

С* |

Ф |

Ф* |

Х |

Ч |

Ш |

Э |

|

Австрия |

|

С |

Н |

Н |

Н |

В |

С |

С |

Н |

Н |

Н |

С |

В |

В |

Н |

Н |

Н |

В |

Н |

В |

В |

Н |

Н |

Н |

С |

В |

Н |

В |

|

Бельгия |

С |

|

С |

Н |

С |

Н |

С |

В |

С |

С |

В |

Н |

С |

С |

В |

С |

В |

Н |

Н |

С |

В |

С |

С |

В |

Н |

Н |

В |

Н |

|

Болгария |

Н |

С |

|

Н |

Н |

С |

Н |

Н |

В |

В |

Н |

С |

Н |

Н |

С |

Н |

Н |

С |

Н |

Н |

Н |

С |

С |

Н |

Н |

Н |

Н |

Н |

|

Венгрия |

С |

Н |

Н |

|

С |

Н |

С |

Н |

Н |

Н |

Н |

Н |

Н |

С |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

С |

Н |

Н |

Н |

С |

Н |

С |

|

Великобритания |

Н |

С |

Н |

С |

|

Н |

В |

Н |

С |

С |

С |

Н |

Н |

Н |

С |

Н |

С |

Н |

Н |

Н |

Н |

Н |

В |

В |

Н |

С |

С |

Н |

|

Греция |

В |

Н |

С |

Н |

Н |

|

Н |

Н |

С |

С |

Н |

В |

В |

Н |

Н |

Н |

Н |

В |

Н |

С |

С |

Н |

С |

Н |

С |

С |

Н |

С |

|

Германия |

С |

С |

Н |

С |

В |

Н |

|

Н |

В |

С |

В |

Н |

Н |

Н |

С |

Н |

С |

Н |

Н |

Н |

Н |

Н |

В |

В |

Н |

С |

С |

Н |

|

Дания |

С |

В |

Н |

Н |

Н |

Н |

Н |

|

С |

С |

В |

Н |

В |

С |

В |

С |

В |

Н |

Н |

В |

В |

С |

С |

В |

С |

Н |

В |

С |

|

Италия |

Н |

С |

В |

Н |

С |

С |

В |

С |

|

В |

В |

Н |

Н |

Н |

С |

С |

С |

С |

Н |

Н |

С |

Н |

В |

С |

Н |

Н |

С |

Н |

|

Ирландия |

Н |

С |

В |

Н |

С |

С |

С |

С |

В |

|

С |

Н |

Н |

Н |

С |

Н |

С |

С |

Н |

Н |

Н |

С |

С |

С |

Н |

С |

С |

Н |

|

Испания |

Н |

В |

Н |

Н |

С |

Н |

В |

В |

В |

С |

|

Н |

С |

Н |

В |

С |

В |

Н |

Н |

С |

В |

Н |

В |

С |

Н |

Н |

В |

Н |

|

Республика Кипр |

С |

Н |

С |

Н |

Н |

В |

Н |

Н |

Н |

Н |

Н |

|

С |

Н |

Н |

Н |

Н |

С |

Н |

С |

С |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

|

Люксембург |

В |

С |

Н |

Н |

Н |

В |

Н |

В |

Н |

Н |

С |

С |

|

С |

С |

Н |

С |

В |

Н |

В |

В |

С |

Н |

С |

С |

С |

С |

В |

|

Латвия |

В |

С |

Н |

С |

Н |

Н |

Н |

С |

Н |

Н |

Н |

Н |

С |

|

Н |

С |

Н |

Н |

Н |

Н |

С |

С |

Н |

Н |

Н |

С |

С |

В |

|

Литва |

Н |

В |

С |

Н |

С |

Н |

С |

В |

С |

С |

В |

Н |

С |

Н |

|

Н |

С |

Н |

Н |

С |

В |

Н |

С |

С |

Н |

Н |

С |

Н |

|

Мальта |

Н |

С |

Н |

Н |

Н |

Н |

Н |

С |

С |

Н |

С |

Н |

Н |

С |

С |

|

Н |

Н |

Н |

Н |

С |

Н |

С |

Н |

Н |

Н |

С |

С |

|

Нидерланды |

Н |

В |

Н |

Н |

С |

Н |

С |

В |

С |

С |

В |

Н |

С |

Н |

С |

Н |

|

Н |

Н |

В |

В |

Н |

С |

В |

С |

Н |

С |

Н |

|

Португалия |

В |

Н |

С |

Н |

Н |

В |

Н |

Н |

С |

С |

Н |

С |

В |

Н |

Н |

Н |

Н |

|

Н |

В |

С |

Н |

С |

Н |

С |

С |

Н |

С |

|

Польша |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

Н |

|

Н |

Н |

Н |

Н |

Н |

Н |

С |

Н |

Н |

|

Румыния |

В |

С |

Н |

Н |

Н |

С |

Н |

В |

Н |

Н |

С |

С |

В |

Н |

С |

Н |

В |

В |

Н |

|

В |

Н |

Н |

С |

В |

С |

С |

С |

|

Словения |

В |

В |

Н |

Н |

Н |

С |

Н |

В |

С |

Н |

В |

С |

В |

С |

В |

С |

В |

С |

Н |

В |

|

С |

Н |

С |

С |

Н |

В |

В |

|

Словакия |

С |

С |

С |

В |

Н |

Н |

Н |

С |

Н |

С |

Н |

Н |

С |

С |

Н |

Н |

Н |

Н |

Н |

Н |

С |

|

Н |

Н |

Н |

Н |

С |

С |

|

Франция |

Н |

С |

С |

Н |

В |

С |

В |

С |

В |

С |

В |

Н |

Н |

Н |

С |

С |

С |

С |

Н |

Н |

Н |

Н |

|

С |

Н |

С |

С |

Н |

|

Финляндия |

Н |

В |

Н |

Н |

В |

Н |

В |

В |

С |

С |

В |

Н |

С |

Н |

С |

Н |

В |

Н |

Н |

С |

С |

Н |

С |

|

Н |

Н |

В |

Н |

|

Хорватия |

С |

Н |

Н |

Н |

Н |

С |

Н |

С |

Н |

Н |

Н |

Н |

С |

Н |

Н |

Н |

С |

С |

Н |

В |

С |

Н |

Н |

Н |

|

Н |

Н |

Н |

|

Чехия |

В |

Н |

Н |

С |

С |

С |

С |

Н |

Н |

С |

Н |

Н |

С |

С |

Н |

Н |

Н |

С |

С |

С |

Н |

Н |

С |

Н |

Н |

|

Н |

С |

|

Швеция |

Н |

В |

Н |

Н |

С |

Н |

С |

В |

С |

С |

В |

Н |

С |

С |

С |

С |

В |

Н |

Н |

С |

В |

Н |

С |

В |

Н |

Н |

|

С |

|

Эстония |

В |

С |

Н |

С |

Н |

С |

Н |

С |

Н |

Н |

Н |

С |

В |

В |

Н |

С |

Н |

С |

Н |

С |

В |

Н |

Н |

Н |

Н |

С |

С |

|

*Условные обозначения: А – Австрия, Б – Бельгия, Б* – Болгария, В – Венгрия, В* - Великобритания, Г – Греция, Г* - Германия, Д – Дания, И – Италия, И* - Ирландия, И** - Испания, К – Республика Кипр, Л – Люксембург, Л* - Латвия, Л** - Литва, М – Мальта, Н – Нидерланды, П – Португалия, П* - Польша, Р – Румыния, С – Словения, С** - Словакия, Ф – Франция, Ф* - Финляндия, Х – Хорватия, Ч – Чехия, Ш – Швеция, Э – Эстония, Н – низкий коэффициент корреляции, С – средний коэффициент корреляции, В – высокий коэффициент корреляции.

Проведенный анализ основных фондовых индексов позволяет разбить фондовые рынки всех 28 стран Евросоюза на 4 группы. В первую группу попадают страны, чьи фондовые индексы слабо коррелируют со всеми другими анализируемыми индексами. Ко второй группе относятся Венгрия и Словакия, основные биржевые индексы этих стран коррелируют только друг с другом. Третья группа – страны, чьи фондовые рынки являются мировыми лидерами, т.е. Германия и Великобритания. И последняя четвертая группа – Австрия, Греция, Республика Кипр, Латвия, Португалия, Чехия и Эстония. Фондовые индексы этих государств находятся в обратной зависимости от мировых индексов.

Рис. 1. Результаты корреляционного анализа фондовых индексов стран ЕС: основные группы[2]

При проведении корреляционного анализа основных биржевых индексов стран БРИКС или Евросоюза, т.е. определенного сообщества государств, экономики которых априори зависимы, результирующие показатели эффективны для прогнозирования динамики фондового рынка страны, входящей в состав этого сообщества, но только в тот период, когда макроэкономическая конъюнктура была достаточна стабильна. Данная гипотеза подтверждается тем, что рассчитав значения корреляции биржевых индексов 42 стран-лидеров по объемам рынка ценных бумаг, и сформулировав определенные выводы, среди которых, например, тот факт, что в анализируемом периоде с декабря 2013 по декабрь 2014 года, т.е. в период введения санкций, затрагивающих как экономику РФ, так и стран Европы, кризиса российской финансовой системы, фондовые индексы стран БРИКС перестали быть зависимыми друг от друга, а, следовательно, и экономики этих стран. Биржевые индексы стран БРИКС в некризисные, достаточно стабильные периоды экономики коррелируемы практически на 100% по результатам исследований многих аналитиков, даже в 2008 году эта взаимосвязь снизилась, но оставалась достаточно сильной. Анализируемый период – 2014 год – показывает абсолютную независимость фондового рынка России от стран-товарищей, которые, в свою очередь, разделились и примкнули к двум группам, ориентирующимся на разнонаправленные тренды.

Концентрируясь на финансовой системе РФ, с начала 2014 года наблюдался незначительный рост курсов мировых валют относительно национальной, но в декабре этого года происходили резкие скачки, курсы доллара и евро обновляли свои исторические максимумы практически каждый день. На фоне этого и результаты приведенного в данной статье корреляционного анализа биржевых индексов выбранных государств до ноября 2014 года отображают определенные взаимосвязи, которые можно подтвердить зависимостью реальных секторов экономик этих стран, а в декабре 2014 года – подвержены хаосу. Многие авторы в своих работах используют термин «финансовая инфекция», т.е. значительное увеличение взаимосвязей между финансовыми рынками в результате неблагоприятного события, происшедшего в одной стране или группе стран. Но, в ходе данного исследования была выявлена скорее «финансовая антиинфекция», т.е. снижение количества и силы связей.

Итак, для принятия решений, оценки текущей ситуации, прогнозирования состояния национального фондового рынка в условиях макроэкономической нестабильности применение метода корреляционного анализа биржевых индексов не эффективно, и использовать данный метод возможно исключительно при определенном уровне стабильности мировой/национальной экономики.

Рецензенты:Макареня Т.А., д.э.н., профессор, заведующая кафедрой инженерной экономики ФГАОУ ВО «Южный федеральный университет», г. Таганрог;

Гриненко С.В., д.э.н., профессор, заведующая кафедрой инноватики и экономического проектирования ФГАОУ ВО «Южный федеральный университет», г. Таганрог.