Агропромышленный комплекс (далее – АПК) является одним из приоритетных направлений развития экономики не только России, но и любой другой страны. Развитие данного направления способствует обеспечению продовольственной безопасности, становлению государства как крупнейшего в мире поставщика продуктов питания, поддержанию уровня жизни населения в сельской местности, а также развитию инвестиционной привлекательности АПК в условиях перехода страны к требованиям ВТО.

Нельзя не отметить, что агропромышленный комплекс представляет собой рисковый и, как правило, малорентабельный объект вложения инвестиций; характеризуется ярко выраженной сезонностью; высокой финансовой зависимостью от заемного капитала, а также сильной изношенностью основных производственных фондов. Здесь особое значение приобретают банковские учреждения, готовые кредитовать предприятия сельского хозяйства и перерабатывающей промышленности на выгодных и доступных условиях.

В настоящий момент только ОАО «Российский сельскохозяйственный Банк» (далее – Банк) принимает активное участие в специальных программах кредитования, связанных с развитием сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия [2]. Его целевые программы предусматривают краткосрочное и долгосрочное кредитование предприятий, занимающихся производством и переработкой растениеводческой и животноводческой продукции; рыбоводных хозяйств, предприятий марикультуры, лесопромышленного комплекса, в том числе используя схемы проектного финансирования. Помимо всего прочего, Банк предоставляет кредиты на строительство жилья для граждан, работающих в сельской местности; на приобретение зерна из федерального интервенционного фонда; на рефинансирование кредитов, предоставленных сторонними кредитными организациями, а также на приобретение земельных участков из состава земель сельскохозяйственного назначения под их залог и многое другое [4].

В целом все программы кредитования Банка направлены на поддержание и развитие сельского хозяйства и перерабатывающей пищевой промышленности в регионах, находя свое отражение в лояльной оценке кредитоспособности заемщиков, низких процентных ставках и тарифах, а также приемлемой и доступной для заемщиков структуре обеспечения обязательств и т.д.

Несомненно, ОАО «Россельхозбанк» занимает первое место в кредитовании предприятий АПК. Отсюда возникает проблема концентрации рисков в одном кредитном учреждении, финансовая нестабильность и банкротство которого может привести к кризису всей сельскохозяйственной отрасли в целом. Кроме того, фактор государственного участия (100 % уставного капитала Банка принадлежит Федеральному агентству по управлению государственным имуществом) снижает и практически сводит к нулю конкуренцию между банками.

В настоящее время Банк устойчиво входит в топ-5 рэнкинга российских банков по основным показателям деятельности и занимает 1-е место в кредитовании сельского хозяйства и АПК [3]. В отдельных субъектах Федерации, например в Республике Мордовия, на долю ОАО «Россельхозбанк» приходится 92% всей кредитной массы, выдаваемой предприятиям агропромышленного комплекса и 100% на рынке инвестиционных кредитов [1, с. 134].

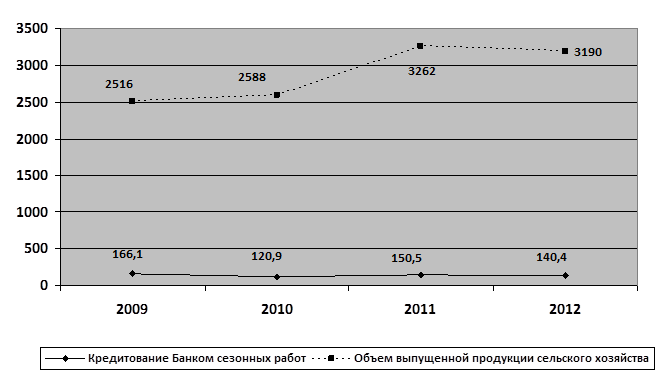

За 2012 год Банком аграриям было выдано 385,4 млрд. руб. кредитных ресурсов. По итогам 2012 года ОАО «Россельхозбанк» увеличил кредитный портфель на 151 млрд. рублей (на 16%) до 1,105 трлн. рублей (73 % – доля АПК). При финансовой поддержке Банка в стране реализуется свыше 4 200 инвестиционных проектов, в том числе порядка 3 000 введено в эксплуатацию, из них 363 – в 2012 году. Кроме того, Банк обеспечил свыше 70% потребностей экономики в краткосрочном финансировании сезонных работ [3]. Зависимость выпуска продукции сельского хозяйства от выданных Банком кредитов на сезонные работы отражена на рисунке 1.

Рисунок 1 – Зависимость выданных Банком кредитов на сезонные работы и объема выпущенной продукции сельского хозяйства, млрд. руб.

Очевидно, что в силу постоянной нехватки собственных финансовых средств, предприятия АПК в период сезонной активности остро нуждаются в инвестициях в оборотный капитал. Предприятия растениеводческого направления приобретают кредиты для финансирования закупок зерна, минеральных удобрений, гербицидов, ГСМ; животноводческого направления – на приобретение кормов, ветеринарных препаратов и пр.

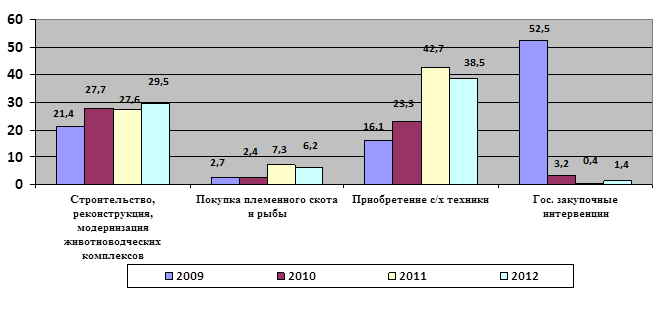

Объем кредитов, выданных Банком в рамках реализации Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008-2012 гг., составил порядка 1,7 трлн. рублей. Стоит отметить, что в соответствии с новой Государственной программой развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013 - 2020 годы ОАО «Россельхозбанк» отведена ключевая роль в обеспечении финансирования ее приоритетных направлений (рисунок 2) [3]. Наиболее высокие объемы кредитных ресурсов направлялись в последние два отчетных года на приобретение сельскохозяйственной техники и строительство животноводческих комплексов. По сравнению с 2009-2010 гг. наблюдается тенденция увеличения объемов кредитов, направленных на покупку племенного скота, что можно рассматривать как позитивный процесс, поскольку данный вид вложений, как правило, характеризуется гораздо более быстрой оборачиваемостью, чем вложения в другие виды производственных фондов.

Рисунок 2 – Объем выдачи Банком кредитов агропромышленному комплексу по направлениям кредитования[1], млрд. руб.

Исходя из данных рисунка 2, можно сделать вывод, что помимо кредитования сезонных работ Банк активно финансирует цели приобретения сельскохозяйственной техники (18 % выданных кредитов за 2012 год) и строительство, реконструкцию, модернизацию животноводческих комплексов (14 %). Остальные направления кредитования Банка занимают долю менее 5% в общем объеме выданных кредитных средств практически на протяжении всего исследуемого периода.

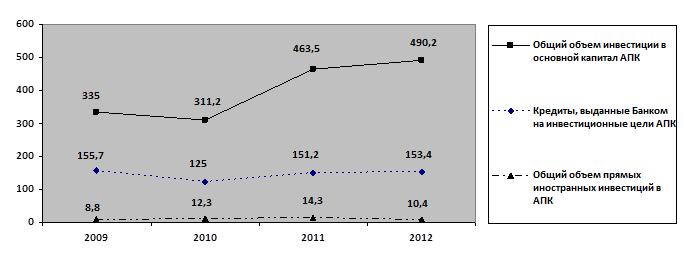

Если сравнивать общий объем инвестиций (национальных и иностранных) в основной капитал агропромышленного комплекса и уровень инвестиционных кредитов ОАО «Россельхозбанк» данной отрасли материального производства (рисунок 3), то следует подчеркнуть, что реальные инвестиции в отрасли за исследуемый период существенно увеличились (с 335 до 490,2 млрд. руб.), а объемы выданных Банком инвестиционных кредитов остались примерно на том же уровне. Объемы иностранных инвестиций в АПК незначительны, составляя в 2012 году только 2,1 % от национальных инвестиций, что лишний раз подтверждает вывод о низкой инвестиционной привлекательности отрасли для иностранных инвесторов.

Доля инвестиционных кредитов Банка не превышает 60 % в структуре кредитного портфеля ОАО «Россельхозбанк». Доля инвестиций Банка в общем объеме инвестиций в основной капитал АПК в 2009 году составила 46 %, в 2010 году – 40 %, в 2011 году – 32 %, в 2012 году – 31 %, следовательно, можно говорить о наметившейся в последние годы некоторой диверсификации источников финансирования реальных инвестиций в отрасли. Особо стоит отметить, что снижение объемов инвестируемого капитала в сельское хозяйство в 2010 году вызвано чрезвычайной ситуацией – продолжительной засухой, особенно сильно охватившей в то время почти четверть регионов страны.

Рисунок 3 – Инвестиции в основной капитал АПК, млрд. руб.

В дополнении к рисунку 3 отметим, что инвестиции в сельское хозяйство не превышают 5 % от общего объема вложений в основной капитал отечественной экономики. Что касается прямых иностранных инвестиций в агропромышленный комплекс, они занимают еще меньшую долю и составляют не более 0,5 % иностранных инвестиций [5].

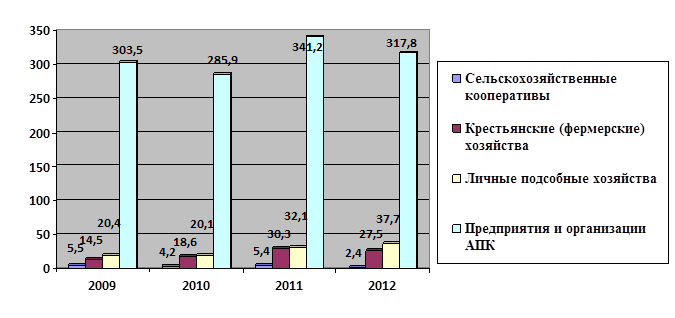

Учитывая, что в сельском хозяйстве в качестве товаропроизводителей выступают различные хозяйствующие субъекты, представляется целесообразным исследование структуры выданных кредитов по хозяйствам различных организационно-правовых форм (рисунок 4).

На рисунке 4 отчетливо видно, что доля кредитов, предоставленных предприятиям и организациям АПК, составляет более 80 %, прирост по отношению к 2009 году – 8 %. К 1 января 2013 года 54,7% кредитных вложений в АПК было сформировано за счет кредитов организациям – сельскохозяйственным товаропроизводителям [3]. Количество зарегистрированных предприятий и организаций АПК в период с 2009 по 2012 гг. увеличилось на 30 %. Устойчивое второе место по объемам полученных кредитов занимают личные подсобные хозяйства, несколько опережающие крестьянские (фермерские) хозяйства. Доля сельскохозяйственных кооперативов в кредитных ресурсах, выделенных Банком АПК, незначительна, причем имеет тенденцию к снижению [5].

Рисунок 4 – Объемы выдачи Банком кредитов АПК по субъектам кредитования, млрд. руб.

Всего с 2006 по 2012 годы – в период реализации Приоритетного национального проекта, трансформировавшегося в последующем в Государственную программу развития сельского хозяйства до 2020 года, Банк оказал кредитную поддержку предприятиям и субъектам малого бизнеса на селе в реализации 4 213 инвестиционных проектов по строительству, реконструкции и модернизации животноводческих (птицеводческих) комплексов и прочих объектов АПК с общим объемом финансирования 289,1 млрд. руб. Из общего количества объектов, финансируемых Банком, по состоянию на 01.01.2013 в эксплуатацию введено 2 974 производственных объекта, в том числе 363 объекта – в 2012 году. Крестьянским (фермерским) хозяйствам в 2012 году было предоставлено 10,5 тысяч кредитов объемом 27,5 млрд. руб. [3]. По данным Росстата количество зарегистрированных индивидуальных предпринимателей в форме крестьянского (фермерского) хозяйство с 2009 по 2012 гг. увеличилось на 43 % [5].

В 2012 году гражданам, ведущим личные подсобные хозяйства, было выдано 144 тысяч кредитов на сумму 37,7 млрд. руб., что на 17,3% превышает показатель 2011 года и на 85 % – показатель 2009 года [2]. Количество зарегистрированных граждан, ведущих личное подсобное хозяйство, увеличилось на 21 % [5].

Основными конкурентами ОАО «Россельхозбанк» на рынке корпоративного кредитования агропромышленного комплекса являются ОАО «Сбербанк России» и ОАО «Банк ВТБ» [3]. Рассмотрим основные финансовые показатели их деятельности (таблица 1).

Таблица 1 – Основные финансовые показатели кредитных организаций по состоянию на 31.12.2013

|

Наименование показателя |

ОАО «Сбербанк России» [5] |

ОАО «Банк ВТБ» [6] |

ОАО «Россельхозбанк» [2] |

|

Активы, млрд. руб. |

15 097,4 |

7 415,7 |

1 428,7 |

|

Собственный капитал, млрд. руб. |

1 623,8 |

766,1 |

197,9 |

|

Чистая прибыль, млрд. руб. |

349,9 |

90,6 |

0,1 |

|

Рентабельность активов, % |

2,2 |

1,2 |

0,0 |

|

Рентабельность собственного капитала, % |

18,8 |

11,3 |

0,1 |

Данные табл. 1 свидетельствуют, что как по объемам активов, так и по эффективности деятельности безусловным лидером выступает Сбербанк. ОАО «Россельхозбанк» является среди данной троицы практически по всем показателям явным аутсайдером, имея только самую минимальную рентабельность. Данное обстоятельство во многом обусловлено спецификой специализации Россельхозбанка, которая во многом определяет его клиентуру и особенности кредитной политики. Теперь рассмотрим, удельный вес аграрных кредитов в общем объеме кредитного портфеля сравниваемых системообразующих банков (рисунок 5).

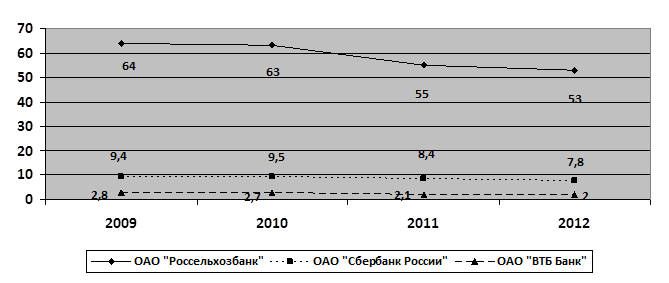

Рисунок 5 – Доля кредитов, выданных АПК, в структуре кредитного портфеля банковского учреждения, %

Изучив рисунок 5, можно сделать вывод, что кредитование сельского хозяйства в ведущих банках страны (ОАО «Сбербанк России» и ОАО «Банк ВТБ») не только не превышает 10 %, но и имеет регрессивную динамику [6, 7]. Данный факт обусловлен тем, что кредитная политика данных банков направлена на кредитование высокорентабельных предприятий и платежеспособных лиц (физические лица, торговля, услуги), гарантирующих создание минимального кредитного риска по ссудам.

Таким образом, проведя сравнительный анализ основных финансовых показателей и кредитной активности на селе ведущих российских банков, можно достоверно утверждать, что ОАО «Россельхозбанк» является одним из основных инвесторов агропромышленного комплекса. Выполняя основные задачи Государственной программы развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2013-2020 гг., деятельность Банка как кредитной организации является малорентабельной. Причиной этому является существенное отвлечение средств на создание резерва под обесценение кредитного портфеля из-за высоких кредитных рисков (47 % чистых процентных доходов по итогам 2012 года), в то время как ОАО «Сбербанк России» на эту статью отвело 3 %, ОАО «Банк ВТБ» – 24 % [3, 6, 7].

В целях развития банковской конкуренции в сфере кредитования предприятий АПК считаем необходимым со стороны государственных органов разработать систему налоговых льгот в отношении тех банков, которые предусматривают наличие специальных условий кредитования для сельскохозяйственных предприятий. К примеру, отмены/снижения ставки по налогу на прибыль с процентных доходов банка по кредитам, предоставленным предприятиям АПК. Данная мера потенциально сможет развивать направление финансирования предприятий сельского хозяйства и продвигать подобные продукты на рынке кредитных услуг.

Кроме того, для стимулирования деятельности коммерческих банков в кредитовании АПК и одновременно в целях обеспечения возвратности «аграрных» кредитов банки должны применять надежную структуру обеспечения обязательств по ссудам. В связи с этим предлагаем банковским учреждениям применять разработанную нами методику определения надежного состава обеспечения по кредитам агропромышленному комплексу (таблица 2).

Таблица 2 – Методика определения надежного обеспечения по кредиту в зависимости от вида обеспечения[2]

|

№ п/п |

Вид обеспечения |

Сумма кредита: |

Примечание |

|

|

³ 25 % остаточной стоимости имущества |

< 25 % остаточной стоимости имущества |

|||

|

1. |

Основное обеспечение: |

|||

|

1.1. |

Недвижимость |

3 балла |

3 балла |

Принимается в качестве обеспечения при условии регистрации договора ипотеки в регистрирующем органе |

|

1.2. |

Транспорт, оборудование новое |

3 балла |

3 балла |

За новое принимается неэксплуатируемое ранее имущество, с момента выпуска которого прошло не более 2-х лет |

|

1.3. |

Транспорт, оборудование б/у |

2 балл |

2 балл |

Относится имущество, не относимое к п. 1.2 настоящей таблицы |

|

1.4. |

Ценные бумаги |

3 балла |

3 балла |

Принимаются в залог ценные бумаги, допущенные к обращению на организованном рынке ценных бумаг РФ |

|

1.5. |

Сельскохозяйственные животные |

1 балл[3] |

2 балл |

Принимается при условии, что животные учитываются на балансе предприятия как основные средства |

|

1.6. |

Товарно-матери-альные ценности |

Х |

1 балл |

Доля ТМЦ в структуре залогового обеспечения не должна превышать 60 % |

|

1.7. |

Доля в уставном капитале |

1 балл |

1 балл |

Принимается в качестве залога, если коэффициент финансовой устойчивости заемщика на протяжении двух последних отчетных дат был не ниже 0,6 |

|

1.8. |

Залог муществен-ных прав |

Х |

1 балл |

|

|

2. |

Дополнительное обеспечение: |

|||

|

2.1. |

Гарантии госорганов |

3 балла |

3 балла |

|

|

2.2. |

Гарантии банковских учреждений |

3 балла |

3 балла |

При условии, что рейтинг банковского учреждения не ниже А++ |

|

2.3. |

Поручительство собственников предприятия и/или конечных бенефициаров |

3 балла |

3 балла |

Данный вид дополнительного обеспечения является обязательным при условии отсутствия других видов гарантий (п.2.1, п. 2.3 настоящей таблицы). |

|

2.4 |

Поручительство директора и/или главного бухгал-тера заемщика |

Х |

2 балла |

|

|

2.5 |

Поручительство третьих лиц |

Х |

1 балл |

|

Комментарии к таблице:

-

3 балла - высшая надежность формы обеспечения

-

2 балла - средняя надежность

-

1 балл - низкая надежность

На практике возникают случаи недостаточности одного объекта залога для обеспечения обязательств по кредиту. В этом случае заемщик предлагает несколько вариантов. К примеру: оборудование и товарно-материальные ценности. Таким образом, предлагаем применять в работе коммерческого банка матричную модель определения надежного состава обеспечения по кредиту (таблица 3).

Таблица 3 – Матричная модель определения надежного состава залога по кредиту[4]

|

Надежность обеспечения |

3 балла |

2 балла |

1 балл |

|

3 балла |

Допускается |

Допускается |

Допускается |

|

2 балла |

Допускается |

Допускается |

Допускается |

|

1 балл |

Допускается |

Допускается |

Не допускается |

Если обеспечением по одному кредиту является три объекта залога или более, что является достаточно редким явлением, то определять надежную структуру обеспечения необходимо следующим образом: на один объект заложенного имущество должно приходиться не менее чем 1,5 балла.

Следует учитывать, что все объекты заложенного имущества должны быть ликвидными (срок их реализации не должен превышать 180 календарных дней) и застрахованными в аккредитованной банком страховой компании.

Гарантии и поручительства являются дополнительным способом обеспечения исполнения обязательств по кредиту, которые, согласно нашей методике, должны в совокупности составлять не менее чем 3 балла. Но стоит учитывать, что суммарное количество одного вида гарантии/поручительства не учитывается, т.е. если по кредиту предлагается поручительство двух третьих лиц, то общий балл будет равен 1, а не 2.

Приведем пример.

ООО «Каплан» по запрашиваемому кредиту, сумма которого составляет менее 25 % активов Общества на последнюю отчетную дату, предлагает три вида залогового обеспечения: недвижимость (60 %), оборудование б/у (30 %) и товарно-материальные ценности (10 %), поручительство директора и главного бухгалтера ООО «Каплан», а также поручительство третьего лица ООО «Ветер».

1) Основное обеспечение:

Доля ТМЦ менее 60 %. Посчитаем суммарное количество баллов согласно таблице 2: недвижимость (3 балла) + оборудование б/у (2 балла) + ТМЦ (1 балл) = 6. Так как количество объектов залога 3, то 6 делим на 3, получаем – 2, что больше 1,5. Таким образом, приведенный состав залогового обеспечения по кредиту можно считать надежным.

2) Дополнительное обеспечение:

Поручительство директора и главного бухгалтера ООО «Каплан» – 2 балла, поручительство третьего лица ООО «Ветер» – 1 балл. Итого: 3, что также удовлетворяет приведенной методике.

В заключении еще раз отметим, что в настоящее время вся основная нагрузка в финансировании предприятий АПК ложится на ОАО «Россельхозбанк». Остальные кредиторы остаются в стороне и считают подобного рода заемщиков неплатежеспособными. Для того чтобы исправить текущую ситуацию, государству нужно создать специальные условия, способствующие стимулированию кредитования банками агропромышленного комплекса. Для этого считаем необходимым оптимизировать систему налогообложения коммерческих банков, снизить уровень риска по выданным «аграрным» кредитам, применяя для этого разработанную нами методику определения надежного состава обеспечения по ссуде.

Рецензенты:

Артемьева С.С., д.э.н., профессор, профессор кафедры финансов и кредита федерального государственного бюджетного образовательного учреждения высшего профессионального образования «Мордовский государственный университет им. Н.П.Огарева», г. Саранск;

Крутова И.Н., д.э.н., профессор, доцент кафедры финансов и кредита федерального государственного бюджетного образовательного учреждения высшего профессионального образования «Мордовский государственный университет им. Н.П.Огарева», г. Саранск.

[1] Показатели кредитования сезонных работ отражены на рисунке 1.

[2] Данная методика применима исключительно для предприятий агропромышленного комплекса.

[3] Доля сельскохозяйственных животных в структуре обеспечения не должна превышать 50 %.

[4] Если состав предлагаемого имущества состоит из двух объектов.