Введение. Международная торговля основана на использовании различных валют. Так как во многих международных сделках день заключения контракта и платежа происходят не в один день – существует валютный риск при изменении курсов валют. Поэтому все большее распространение получат форвардные валютные контракты. Они позволяют торговцу, который знает, что в будущем ему потребуется купить или продать иностранную валюту, выполнить покупку или продажу по предопределенному обменному курсу, таким образом, он защищает себя от риска колебаний курсов валют на период между моментом заключения форварда и моментом покупки или продажи иностранной валют некоторое время спустя [3].

Цель научной статьи – разработка теоретического и практического инструментария оценки форвардных валютных контрактов, в соответствии с требованиями международных стандартов финансовой отчетности.

Методы исследования материала. В результате системного исследования производных финансовых инструментов был использован метод эмпирического познания, после был сделан переход от общеизвестных определений к разработке авторских формул, т.е. применен метод дедукции.

Тема статьи не достаточно проработана и изучена в отечественной и зарубежной литературе. Среди нормативно-правовых актов, где косвенно отражены форвардные валютные контракты, можно отметить: разъяснение КРМФО (далее – IFRIC) 16 «Хеджирование чистой инвестиции в иностранную операцию» (ред. от 18.07.2012 г.) [5], инструкция Банка России от 15.07.2005 г. N 124-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществления надзора за их соблюдением кредитными организациями» (ред. от 28.04.2012 г.) [1], указание Банка России от 12.11.2009 г. N 2332-У «О перечне, формах и порядке составления и представления форм отчетности кредитных организаций в Центральный банк Российской Федерации» (ред. от 03.06.2013 г.) [6].

Ниже представлена авторская классификация форвардных контрактов, в зависимости от типов она подразделяется на пять разделов, рассмотрим каждый из них более детально.

1. В зависимости от базового актива форвардный контракт подразделяется следующим образом:

1.1. Товарный (базовый актив – товар: сельскохозяйственная продукция, энергоресурсы, металлы).

1.2. Финансовый (валюта, процентный ставки, фондовые ценности).

2. В зависимости от поставки базового актива, форвардные контракты делятся на:

2.1. Расчетный (не заканчивается поставкой базового актива).

2.2. Постановочный (заканчивается поставкой базового актива).

3. В зависимости от даты поставки, форвардный контракт делится на:

3.1 Сделки с «аутсайдером» (условие поставки валюты на определенную дату).

3.2. Договоренности с «опционом» (нефиксированная дата поставки валюты).

4. Разновидности сделки «своп»:

4.1. Сделка «репорт» (продажа валюты на условиях «спот» и одновременная ее покупка на условиях «форвардный контракт»).

4.2. Сделка «дерепорт» (продажа валюты на условиях «спот» и продажа ее на условиях «форвардный контракт»).

5. С точки зрения определения форвардной цены:

5.1. Цена «спот» (будущие ожидания участников срочного рынка).

5.2. Арбитражная цена (техническая взаимосвязь между форвардной и текущей спотовой ценами).

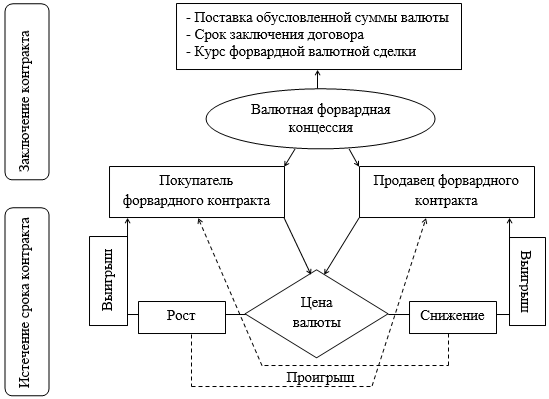

Перейдем к изучению сделок по форвардным валютным контрактам, более подробно этот процесс рассмотрен на авторском рисунке 1.

Рисунок 1. Авторская схема цели форвардной валютной сделки со стороны контрагентов контракта

Исходя из анализа рисунка 1, можно прийти к двум умозаключениям.

1. Покупатель контракта при заключении форвардной валютной сделки надеется на дальнейший рост цены валюты, при ее повышении он выигрывает, а продавец проигрывает.

2. Продавец контракта при заключении форвардной валютной сделки надеется на понижение цены валюты, тем самым он выигрывает, а покупатель, напротив, проигрывает.

Общая методика оценки форвардных контрактов, разработанная авторами ранее, для включения финансовых инструментов в отчетность, трансформированную в соответствии с требованиями международных стандартов, включает:

- адаптационную формулу отражения расчетного форвардного контракта для формирования показателя «финансовые активы» в отчете о финансовом положении коммерческой организации [4, C. 967-970];

- адаптационную формулу отражения постановочного форвардного контракта, для формирования показателя «финансовые активы» в отчете о финансовом положении коммерческой организации.

Далее исследуем вопрос о расхождении курса валют форвардных сделок и курса валют спот рынка. Исходя из определения, представленного на сайте ForexClub: «Курсы форвардных сделок состоят из курса спот рынка плюс или минус форвардные пункты. Иначе это называется премия (надбавки, репорт, ажио) или Уступка в цене (депорт, дизажио)» [3].

В результате была составлена авторская формула отражения курса форвардной валютной сделки для отражения и прогнозирования прибыли / убытка от форвардной валютной сделки, отраженной в отчете о совокупных доходах фирмы, кредитного учреждения, инвестиционной группы, страховой организации и коммерческой компании.

CFCT = CSM ±FP, (1)

где CFCT – course of the forward currency transaction (курс форвардной валютной сделки);

CSM – course market spot (курс спот рынка);

FP – forward points: + extra charge to the price, – concessions in the price (форвардные пункты: + надбавка к цене, – уступки в цене).

Представим авторскую адаптационную формулу расчета курса форвардной валютной сделки для учета и прогнозирования прибыли / убытка от форвардной валютной сделки, отраженной на балансе фирмы кредитного учреждения, инвестиционной группы, страховой организации и коммерческой компании.

КФВС = КСР ± ФП, (2)

где КФВС – курс форвардной валютной сделки;

КСР – курс спот рынка;

ФП – форвардные пункты: + надбавки в цене, – уступки в цене.

Валюты с высокими процентными ставками имеют скидки (уступки в цене), что означает, что курсы форвардных сделок ниже, чем котировки на спот Рынке. Валюты с низкими процентными ставками имеют премию (надбавку в цене), и это значит, что форвардные соглашения по таким валютам имеют котировки выше, чем на спот рынке [2].

Для того чтобы понять, как именно определяется текущий (спот) и форвардный валютные курсы, надо узнать, как рассчитывается спред между ними. Исходя из терминологии, данной ForexClub[3] («разница между текущим (спот) и форвардным курсом, называется на форвардном рынке спредом»), была составлена авторская формула расчета спреда, для определения ликвидности и целесообразности вложений в валютный актив. Отметим, что чем меньше спред – тем ликвиднее актив, и наоборот.

S = CSM – FC, (3)

где S – spread (спред);

CSM – course market spot (курс спот рынка);

FC – forward course.

Далее целесообразно представить адаптационную формулу расчета спреда, для определения ликвидности вложений в валютный актив.

С = КСР – ФК, (4)

где С – спред;

КСР – курс спот рынка;

ФК – форвардный курс.

Превышение форвардного контракта над спотом определяют как надбавку к цене, её котируют, ожидая роста спот-курса. Уступка в цене (concession sin the price), т.е. превышение спота над форвардом, отражает ожидания снижения спот-курса. Возникающие форвардные дифференциалы котируют в абсолютной (в базовых пунктах) и относительной формах (на годовом процентном базисе) [2].

Выводы. Разработанные формулы отражения курса форвардной валютной сделки для отражения и прогнозирования прибыли / убытка от форвардной валютной сделки, расчет спреда и их адаптационный вариант могут стать базисом для работы с валютными операциями как на внешнем, так и на внутреннем рынке контрагента. Основными пользователями представленной методики являются: оценочные компании, коммерческие организации, кредитные учреждения, страховые фирмы, инвестиционные группы, работники экономических специальностей, участники фондовых бирж и т.д., т.е. основные пользователи обменного курса валют, международных стандартов финансовой отчетности и составления прогнозирования финансовой стратегии фирмы.

Рецензенты:

Ёлохова И.В., д.э.н., профессор, заведующий кафедрой «Управление финансами» ФГБОУ ВПО «Пермский национальный исследовательский политехнический университет», г. Пермь.

Городилов М.А., д.э.н., доцент кафедры учета, аудита и экономического анализа ФГБОУ ВПО «Пермский государственный национальный исследовательский университет», г. Пермь.