Факторы, в наибольшей степени влияющие на рост компаний, рознятся в зависимости от отраслей и индивидуальных особенностей организации. В частности, компании, не требующие существенных капиталовложений, в наибольшей степени зависимы от показателей, связанных с Отчетом о прибылях и убытках, в то время как компании, обладающие существенной долей активов на балансе зависят от структуры активов и пассивов и соотношения их групп между собой.

С целью выявления взаимосвязи между темпами прироста долгосрочного долга и величины собственного капитала компаний нефинансового сектора был проведен статистический анализ за 2004-2011 годы по ряду стран на базе данных журнала «The Economist» (преимущественно речь идет о развитых странах Европы и Северной Америки).

Необходимо отметить, что расчет изменений заемного капитала производился в соответствии с данными по показателю «долгосрочные займы и кредиты» (long-term debt), собственного – в соответствии с динамикой «собственных источников» (equities). Несмотря на то, что данные показатели относятся к показателям финансовой отчетности, провести по ним анализ представляется возможным, так стандарты отчетности, принятые в исследованных странах, включают в себя МСФО и GAAP, предполагающие ежегодную переоценку по рыночной стоимости.

Из 17 стран, вошедших в данный анализ, наличие отрицательной корреляции, т.е. обратно пропорциональной зависимости, наблюдается только в двух случаях, при этом в Словении зависимость темпов прироста собственного капитала от темпов прироста заемного капитала в целом незначительна, а во Франции отрицательные величины обусловлены существенным приростом стоимости собственного капитала без роста заимствований в докризисный период и невыраженной тенденцией в дальнейшем. Таким образом, можно сделать утверждение о наличии положительной зависимости между величиной долгосрочного заемного капитала и собственного капитала.

Теорией Модильяни-Миллера в ее первоначальном изложении предполагается отсутствие влияния фактора структуры капитала на стоимость, а значит, и на прирост стоимости. После уточнения, касающегося влияния налогового щита, максимум стоимости сместился к структуре капитала, максимально представленной заемными средствами, в теории не учтена зависимость ставки процента от структуры баланса компании.

В рамках данной работы будет рассмотрен подход международного рейтингового агентства Moody's к оценке качества заемщика [4].

Агентство Moody’s было выбрано в связи с широкими масштабами деятельности (2-е в мире по числу клиентов на конец 2010 года) и наличием обширного опыта работы с российскими компаниями: с 1997 года существует агентство Moody’s Interfax Rating Agency, созданное на базе российского рейтингового агентства «Интерфакс».

Присваиваемые агентством рейтинги отражают суждение о долгосрочном относительном уровне риска и, в силу своей природы, они ориентированы на будущее, поскольку относятся к обязательствам, по которым платежи могут производиться в течение длительного периода времени. Таким образом, автор считает подобные исследования наиболее подходящими для целей определения стоимости заемного капитала в прогнозном и постпрогнозном периодах.

Большинством агентств (в том числе Moody's) рассматривают пять ключевых рейтинговых факторов, которые предположительно имеют решающее значение для понимания степени финансовой устойчивости объекта и характеристик его кредитного риска.

К ним относятся: рыночные позиции и перспективы, позиционирование по риску, регулятивная среда, операционная среда, финансовые показатели.

Для целей систематизации учета влияния вышеуказанных факторов на итоговую величину рейтинга агентство Moody's составляет скоринговую карту (scoring chart, scoring map), предназначенную для определения предварительного рейтинга финансовой устойчивости (РФУ).

При определении относительных характеристик риска объекта по каждому из пяти ключевых рейтинговых факторов каждому соответствующему показателю или субфактору, как правило, придается равный вес.

В целях применения методики для расчета ставок привлечения заемного капитала при оценке конкретной организаций представляется целесообразным расчет величин за год, так как целью исследования становится именно изменение ситуации, а не определение рейтинга на заданный момент времени.

В целях настоящего исследования, т.е. выявления общих закономерностей влияния основных финансово-стоимостных параметров деятельности российских компаний на величину затрат, связанных с привлечением заемного капитала, предлагается анализ данных российских компаний, акции которых являются торгуемыми на фондовой бирже, за десятилетний промежуток времени (компании финансового сектора из анализа исключены).

Таким образом, для исследования отобраны 149 котируемых российских компаний с доступной информацией о величине расходов на обслуживание долга (привлечение заемного капитала) [3]. В связи с закрытостью информации об условиях кредитования динамика затрат, связанных с привлечением заемного капитала, отслеживается по отношению ежегодных затрат на обслуживание долгосрочного долга к среднему остатку долгосрочной задолженности – данных, публикуемых в рамках финансовой отчетности.

Состав факторов, используемых для составления скоринговой карты, отражает именно те факторы, которые в настоящее время представляются наиболее значимыми, при этом они должны легко поддаваться унифицированному для всех объектов измерению и описанию и базироваться на публично доступной информации.

Факторам, имеющим наибольшее значение для прогнозируемой придают больший вес, чем другим.

Кроме того, агентства проводят корреляционное тестирование и оценку корректности, чтобы проверить способность скоринговой карты предсказывать текущие РФУ – в случае произведения расчетов специалистом-оценщиком такие исчисления возможными не представляются.

Необходимо отметить, что агентство Moody’s считает, что компании на развивающихся рынках сталкиваются с принципиально иными проблемами по сравнению с объектами сформировавшихся рынков. Действующие на сформировавшихся рынках объекты, как правило, отличаются более эффективной финансовой отчетностью и регулятивной средой, что позволяет внешним наблюдателям придавать больший вес имеющейся открытой финансовой информации при принятии кредитных решений. С другой стороны, более высокая степень экономической волатильности на развивающихся рынках, равно как и возможность более слабого юридического регулирования и надзора и менее надежной финансовой отчетности говорят о том, что серьезно полагаться на публикуемые текущие финансовые показатели - относительно более рискованный подход для оценки объектов на развивающихся рынках.

Таким образом, финансовые показатели не относятся к основным при определении рисковости и рейтинга для объектов на развивающихся рынках.

Приблизительно 50% веса придается финансовым показателям для объектов на развитых рынках, отводя четырем другим ключевым рейтинговым факторам в совокупности 50% веса.

Для объектов же на развивающихся рынках картина меняется, поскольку на долю финансовых показателей там приходится только 30% веса, тогда как на долю четырех других ключевых рейтинговых факторов – до 70% (в среднем 60%).

Необходимо отметить, что в рамках настоящего исследования анализу подвергается только отчетность котируемых компаний, а в соответствии с требованиями к эмитенту, выдвигаемыми законом «О рынке ценных бумаг», компании-эмитенты обязаны предоставлять отчетность, подвергшуюся аудиту. Таким образом, отчетность рассматриваемых 149 организаций представляется возможным рассматривать без корректировок.

Вместе с тем в пределах четырех других ключевых рейтинговых факторов (качественных факторов) агентство также смещает акценты, когда речь идет о объектах на развитых рынках по сравнению с объектами на развивающихся рынках. Например, в связи с более неопределенной регулятивной средой и менее стабильной экономической ситуацией, агентство считает среди качественных рейтинговых факторов более весомыми регулятивную среду и операционную среду.

Определение рыночных позиций и перспектив объекта является центральным элементом нашего анализа. Рыночные позиции и перспективы говорят о прочности положения объекта на рынке в данном географическом регионе или бизнес-нише. Благоприятные рыночные позиции представляют собой ключевой элемент, на котором зиждется способность объекта генерировать устойчивые и постоянные доходы, создавать экономическую стоимость и, таким образом, сохранять или повышать собственную защиту от риска на соответствующем рынке. В результате объекты с прочными рыночными позициями и перспективами должны легче переносить продолжительные периоды неблагоприятной рыночной конъюнктуры.

При определении рыночных позиций и перспектив объекта агентство рассматривает пять следующих субфакторов: доля рынка и устойчивость положения, географическая диверсификация, стабильность доходов, диверсификация источников доходов

Анализ влияния устойчивости положения компании на рынке проведен на основании анализа данных о среднегеометрическом приросте выручки компаний за 10 лет (либо за время существования) путем выявления коэффициента корреляции.

Полученный коэффициент корреляции составляет -0.08, что является показателем слабой связи рассматриваемых затрат и прироста выручки.

Для определения качества организации с точки зрения рисковости используются шесть субфакторов, которые сводятся к единому показателю, который затем составляет часть качественной оценки объекта. Этими субфакторами являются: корпоративное управление, контроль, прозрачность финансовой отчетности, концентрация кредитных рисков, управление ликвидностью, склонность к риску. В рамках российской практики доступ к рыночному финансированию (включая коммерческие бумаги, векселя и облигации, а также производные ценные бумаги) обычно основывается не на долгосрочных связях, а на субъективных мнениях о кредитоспособности. Поэтому, анализируя процесс управления ликвидностью в каком-либо объекте, особо рассматривается, насколько легко объект может получить ликвидные денежные средства на покрытие краткосрочных потребностей в них в случае, если доступ объекта к рыночному финансированию прерывается, а также возможное воздействие таких обстоятельств на деловую активность объекта.

Так как все рассматриваемые в рамках настоящего исследования компании являются аудируемыми, анализ зависимости затрат на привлечение заемного капитала от прозрачности не представляется возможным. Анализ склонности к риску проведен при помощи отраслевого показателя

Диаграмма 1 Зависимость от индустрии

Источник: [1], [4]

При анализе операционной среды Moody's использует три различных показателя, каждый из которых может быть выражен количественно: экономическая стабильность, честность и коррупция, правовая система.

Рассматриваемые компании находятся приблизительно в одинаковых, исторически устоявшихся, условиях экономики и правовой системы, таким образом, анализ зависимости затрат на привлечение заемного капитала от операционной среды не производится. Для целей анализа рисков, связанных с прогнозными денежными потоками одной конкретной компании-объекта оценки, рассмотрение влияния коррупции целесообразно только на местном уровне, в случае, если у компании имеются планы по освоению нового региона или отрасли.

Финансовые показатели позволяют довольно легко провести сравнение деятельности различных объектов в рамках одной отрасли. Использование финансовых показателей помогает на основе прошлых тенденций установить действительность или недостоверность предположений об их функционировании.

Анализ финансовых показателей объекта можно условно распределить на следующие субфакторы: прибыльность, ликвидность, достаточность капитала. Применение данной методики учитывает кредитоспособность укрупненно, в частности, крупные компании получают высокие рейтинги даже при наличии других показателей, превышающих нормативы отрасли. К недостаткам методики для целей оценки можно также отнести громоздкость анализа и вычислений. Параметры, относящиеся к финансовой деятельности компаний, предлагается ввести коэффициент покрытия процентных платежей для всех отраслей. Предлагается прогнозирование значения этого коэффициента и изменение размера затрат на заемный капитал в случае превышения пороговых значений.

В российской практике определения финансовой устойчивости и кредитоспособности российских компаний наиболее распространенными являются финансовые показатели платежеспособности.

К наиболее информативным с точки зрения потенциальных заемщиков показателям относятся [5]:

- Коэффициент покрытия процентных выплат (Interest coverage ratio, EBIT /проценты);

- Коэффициент текущей ликвидности;

- Коэффициент быстрой ликвидности (acid test).

Негативные результаты по какому-либо из указанных коэффициентов приводят к росту значения риска, связанного с доступностью привлечения капитала.

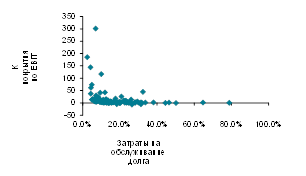

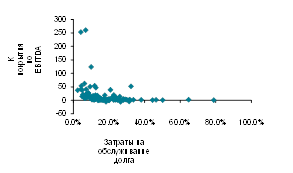

В рамках настоящего исследования был проведен анализ зависимости затрат на обслуживание долга от коэффициента покрытия процентных платежей по EBIT и EBITDA.

Диаграмма 2 Зависимость от К покрытия по EBIT

Источник: [1]

Диаграмма 3 Зависимость от К покрытия по EBITDA

Источник: [1]

Полученные коэффициенты корреляции составляют -0,27 и -0,26 соответственно, что говорит о наличии умеренной связи между величинами.

При имеющихся показателях зависимости предлагаются ввести поправки к методике рейтингового агентства нтв:

1) Уменьшение доли влияния позиций «Рыночные позиции и перспективы» и «Позиционирование по риску»

2) Исключить факторы «Регулятивная среда» и «Операционная среда», последний учитывать только в случае существенного расширения бизнеса компании, освоения новых отраслей

3) Развернуть и придать больший вес финансовым показателям, оказывающим влияние на стоимость привлечения заемного капитала, таким образом:

I = Iav + Ai + Aj +c

Где:

Iav – средняя ставка процента по стране, отрасли, набору сопоставимых компаний

Ai – поправка на коэффициент покрытия по EBIT

Aj – поправка на коэффициент покрытия по EBITDA

C – прочие факторы, характерные для компании

Таким образом, при оценке стоимости привлечения заемного капитала российских компаний, следует в первую очередь учитывать индивидуальные показатели финансового состояния, в частности, показатели платежеспособности и ликвидности.

Рецензенты:

Блинова У.Ю., д.э.н., доцент, профессор кафедры «Бухгалтерский учет в коммерческих организациях» ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации», г.Москва.

Федотова М.А., д.э.н., профессор, проректор ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации», г.Москва.