В условиях экономической нестабильности и неопределенности на финансовых рынках поиск возможностей безрисковых вложений временно-свободных денежных средств является одним из важнейших вопросов, с которым сталкиваются не только менеджмент компаний, но и физические лица. Для решения этой задачи специалистами финансового рынка был разработан сравнительно новый инструмент управления активами клиента - структурный продукт.

Существует стереотип, что возможность инвестировать в такие привлекательные активы, как драгоценные металлы, ценные бумаги, недвижимость и тем более выходить на зарубежные торговые площадки есть только у лиц, владеющих не менее 3 миллионами рублей свободных денежных средств. Однако разработки финансовых аналитиков и специалистов финансового рынка позволили сформировать линейку банковских продуктов, доступных большинству граждан, имеющих сбережения и желающих получить альтернативу срочному банковскому вкладу.

Среди них особое место занимают структурные продукты, состав которых очень разнообразен. Каждый клиент сможет найти свой продукт как по размеру вложений, как по сроку, так и по доле риска-доходности. Чтобы увидеть некоторые отличия от других банковских предложений, сформируем таблицу 1.

Таблица 1

Отличия структурного продукта от других банковских продуктов

|

Альтернатива депозиту |

Альтернатива структурным нотам |

Альтернатива доверительному управлению |

|

Целевая доходность выше, чем по вкладам |

Выбор базового актива и стратегии за управляющим |

Комиссия взимается только при успешном завершении управления |

|

Срок – до 1 года |

Фиксация достигнутого уровня целевого дохода в течении срока управления |

Доходность независима от трендов индексов

|

|

|

|

Минимальный срок – от 6 месяцев |

|

|

|

Защита капитала |

Источник автора.

Конечно, принцип, чем выше доходность, тем выше риск работает для любого инвестирования. Однако можно найти такой баланс, когда на определенный уровень риска будет предложен соответствующий уровень доходности. Если же доходность не высока, то и риск можно приравнять к нулю. Поэтому выделяют структурные продукты с полной защитой и с неполным покрытием. Они подбираются индивидуально для каждого клиента с учетом его рисковых предпочтений и пожеланий по доходности.

Сложности при формировании защищенных банковских продуктов с гарантированной доходностью выше уровня инфляции является особенно актуальными. Особенно это проявляется в условиях нестабильности финансовых рынков. Однако, тоже самое можно сказать и о доверительном управлении. Не каждый клиент может себе позволить воспользоваться услугами индивидуального управления временно свободными денежными средствами, поскольку для этого необходим значительный минимальный объем финансов.

Чтобы предложить подобие такой банковской услуги большинству клиентов была сформирована линейка структурных продуктов, которая позволила достичь сразу несколько важных задач. С одной стороны – возможность полного покрытия риска, с другой – доходность выше банковского срочного вклада.

Чтобы достичь такого эффекта, соблюдаются некоторые правила формирования портфеля (рис.1).

Рис. 1. Состав структурного продукта

Можно выделить несколько ограничений, сопутствующих формированию такого продукта. Во-первых, формируется группа ограничивающих факторов относительно внешней среды: негативный информационный фон, инфляций, невысокие ставки по депозитам, нестабильность на финансовом рынке.

Во-вторых, учитываются клиентских потребностей, среди которых можно выделить следующие: защита от инфляции, гарантии инвестиций, доходность в пределах от +2 до +8 процентов выше банковского депозита, профессиональное управление.

В-третьих, существует ограничения по сумме, срокам использования временно свободных денежных средств и недопустимость высоких рисков.

Конечно, есть продукты и с не полной защитой от риска. Однако клиент вправе выбрать собственный состав условий и базовый актив, от которого во многом будет зависеть возможная итоговая доходность и риски.

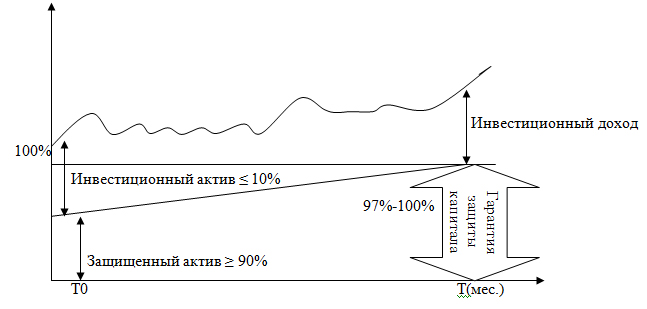

На рисунке 1 был представлен состав активов клиентского портфеля – сформированного структурного продукта. Однако в относительном выражении такое сочетание активов можно увидеть на рисунке 2.

Рис. 2. Схема работы структурного продукта

Таким образом, стоимость чистых активов может колебаться в зависимости от доли риска, если это предусмотрено договором. Чаще всего, распределение между безрисковыми активами и рисковой составляющей составляет 90% к 10%. Однако это зависит от условий структурного продукта и пожеланий клиента, который выбирает собственный вариант инвестирования. Ответственность управляющего касается выбора верного прогноза развития или тренда, а также базового актива. Для прогнозирования проводится макроэкономический анализ, исследование торгов ценных бумаг и товарных рынков, формируются различные планы и сценарии.

В начале программы инвестирования средства клиента размещаются как в консервативные активы, так и в рисковые инструменты. К первому типу активов обычно относят срочный банковский депозит и облигации. Несмотря на то, что облигация является безрисковым активом, доходность по ней также может колебаться. Например, если рыночная цена превысит цену покупки (номинал), то управляющий фиксирует доход и получается прирост не только за счет купона, но и за счет курсовой разницы.

Средства, размещенные в консервативную часть, инвестируются в инструменты с фиксированной доходностью и обеспечивают возврат вложенных денег по окончании программы. Инвестиционная часть управляется согласно принятой стратегии. По окончании срока действия структурного продукта клиент получает сумму, равную первоначальному взносу и дополнительный инвестиционный доход.

Что касается направлений инвестирования, то здесь клиенту предлагается достаточно разнообразный выбор активов:

- фондовые индексы (ММВБ, РТС и другие);

- нефть;

- валюта;

- драгоценные металлы;

- недвижимость;

- зарубежные рынки ценных бумаг и так далее.

При этом разнообразии деятельность по управлению структурным продуктом включает четыре уровня защиты активов клиента. Финансовая защита, которая связана с определенным набором активов портфеля, которые не позволяют получить минус при полностью безрисковом типе структурного продукта. Это условие не зависит от цены на выбранный базовый актив по итогам управления. Этот эффект достигается через распределение части взноса в низкорисковые активы согласно требованиям страхового законодательства РФ.

Страховая защита также связано с привлечением крупных страховых компаний к работе в сфере управления активами. Налоговая защита предполагает перечисление налога со всех доходов, полученных от использования структурного продукта, согласно налоговому законодательству и ставкам налогов на доходы физических лиц. Кроме этого, осуществляется юридическая защита от лица самого банка и небанковской финансово-кредитной организации.

Таким образом, можно выделить несколько преимуществ структурного продукта:

- доходность выше банковского депозита;

- фиксированная выплата;

- короткий срок инвестирования.

При этом многие продукты вообще не подразумевают наличие рыночного риска, что является их основным преимуществом среди других аналогичных предложений банковских услуг для клиентов. Безусловно, структурные продукты только начинают занимать свое место на рынке банковских услуг в России, однако уже на данный момент они достаточно популярны.

Заключение

В статье были рассмотрены шаги по формированию структуры портфеля клиента с полной защитой в рамках пакета банковских услуг, называемого структурным продуктом. Конечно, такие комплексные продукты только начинают занимать свое место на рынке банковских услуг в России, однако уже на данный момент они достаточно популярны. Поскольку обычно такие продукты позволяют добиться полной защиты вложений, что характерно для страхуемого банковского вклада, а с другой стороны – получить доходность вывшее уровня инфляции.

Рецензенты:Нарижный И.Ф., д.э.н., профессор, профессор Липецкого государственного технического университета, г. Липецк;

Графов А.В., д.э.н., профессор, кафедры «Финансы и кредит» Липецкого филиала ФГБОУ ВПО Финансового Университета при Правительстве РФ, г.Липецк.