Очевидно, что деятельность любого предприятия должна вестись таким образом, чтобы обеспечить минимизацию угрозы возникновения финансовых кризисов, крайним проявлением которой является банкротство. В экономической науке для оценки угрозы банкротства в деятельности предприятия разработано значительное количество подходов, большинство из которых опираются на анализ показателей рентабельности, ликвидности или/и стоимости капитала. Однако в условиях общесистемного финансово-экономического кризиса различные негативные факторы, обостряясь и действуя синергетически, могут создавать серьезный риск даже для потенциально устойчивого по всем показателям предприятия. Поэтому в условиях кризиса вопрос оценки риска банкротства становится особенно актуальным для любого хозяйствующего субъекта, а критерии оценки финансовых рисков часто являются главной основой для принятия решений в системе финансового менеджмента.

В то же время, несмотря на осознание важности данной проблемы, фактически на предприятиях ей уделяется мало внимания. Опрос, проведенный KPMG (ЗАО КПМГ, член ассоциации KPMG International) в период с сентября по декабрь 2007 года среди руководителей более чем 100 крупнейших российских компаний, показал, что «...в подавляющем большинстве дочерних компаний групп и в более чем 40% головных компаний отсутствует система управления рисками. Полностью внедренную систему управления рисками имеют лишь 10% головных компаний и около 5% дочерних компаний» [7] (рис. 1).

Рис. 1. Качественное состояние системы управления рисками на российских предприятиях [7].

Причина этого, по нашему мнению, кроется в большом разрыве классической теории и практики последнего времени, приведшей к дискредитации существующих методов прогнозирования финансовых кризисов в деятельности предприятия ввиду их очевидной неадекватности реальным жизненным ситуациям.

Анализ существующих подходов

Впервые задача прогнозирования финансовых кризисов в деятельности предприятия была поставлена в США после окончания Второй мировой войны. Этому способствовал резкий скачок числа банкротств предприятий, связанный с резким сокращением военных заказов, а также ярко проявившаяся неравномерность развития компаний (процветание одних на фоне краха других). Стремление различных авторов учесть всё многообразие имеющих место на практике финансовых состояний современного предприятия привело к разработке к настоящему времени целого ряда разнообразных моделей оценки вероятности наступления кризисов.

|

|

|

|

|

|

|

|

|

|

|

|

Рис. 2. Сравнение оценки риска банкротства по различным моделям.

Наибольшую популярность на западе получили интегральные методы (так называемые Z-модели) в основе которых лежит расчет одного интегрального показателя, на основе набора коэффициентов характеризующего финансовую деятельность предприятия (например, текущей ликвидности, доли заемных средств и т.п.), которые затем умножаются на значения весовых коэффициентов, найденных эмпирическим путем, и суммируются. Сравнение рассчитанного интегрального показателя с установленным нормативным значением позволяет сделать вывод о вероятности наступления банкротства предприятия. Как правило, эти модели носят имена своих создателей: «модель Альтмана», «модель Лисса», «модель Таффлера» и т.д. [1; 3; 9]. Российскими учеными на основе накопленных статистических данных по отечественным предприятиям также был разработан ряд собственных моделей, таких как «модель Федотовой», «модель Зайцевой», «модель Сайфуллина-Кадыкова» и т.д. [1; 3; 8; 9]. Однако, по мнению профессора В.Н. Эйтингона, «ни одна из них не может претендовать на использование в качестве универсальной» [9].

Вывод В.Н. Эйтингона можно наглядно проиллюстрировать следующим практическим примером: на рисунке 2 представлены графики изменения риска банкротства одного и того же предприятия за несколько периодов, полученные на основании расчетов по восьми различным моделям (из них 4 - зарубежные, 4 - отечественные).

Всего нами было проанализировано более 20 различных моделей и их модификаций. Проведенный анализ показывает, что, несмотря на то что практически все методики более-менее достоверно характеризуют качественную динамику изменения состояния предприятия, количественная оценка риска банкротства, полученная различными способами, существенно разнится. Таким образом, одно и то же предприятие, в зависимости от выбранной методики оценки, одновременно может быть признано банкротом, предприятием, находящимся в предкризисном состоянии, и устойчивым хозяйствующим субъектом. Из такого сравнения становится очевидным, что подходы, предложенные различными авторами, не удовлетворяют ключевому требованию - устойчивостью к вариациям исходных данных. И следовательно могут эффективно применяться только для предприятий той группы и для той экономической ситуации того периода, для которых они были изначально разработаны.

Кроме рассмотренных выше интегральных моделей, известен также ряд подходов, в основе которых лежат методы математического анализа и моделирования [5; 8]. Однако все они, как правило, достаточно трудоемки и не вполне подходят для финансового менеджера-практика, так как требуют для их понимания специальной математической подготовки, а для практического применения - наличия специализированного программного обеспечения. Тогда как при принятии управленческих решений скорость и простота получения, а также логическая прозрачность (понимание «почему так?») требуемых оценок играют ключевую роль.

Таким образом, в текущей экономической ситуации важной задачей является разработка собственного подхода и методики оценки риска наступления финансовых кризисов в деятельности предприятия, устраняющего вышеперечисленные недостатки.

Разработка методики прогнозирования финансовых кризисов

В теории риск-менеджмента обычно выделяется группа «финансовые риски», к которой принято относить, прежде всего, риски, связанные с колебаниями цен на товары и услуги, динамикой инфляции и ставки рефинансирования Центрального банка, норм банковских процентов по кредитам и депозитам, колебаниями валютных курсов и котировок государственных и корпоративных ценных бумаг, а также рядом других показателей.

В то же время академик АЭН Украины, заслуженный оценщик Украинского общества оценщиков В. Галасюк доказал, что «какими бы разнообразными и многочисленными ни были факторы риска конкретного проекта/бизнеса (например, скачок цен на сырье, срыв сроков строительства нового цеха, нарушение технологии производства, появление на рынке серьезного конкурента, потеря группы ключевых специалистов, смена политического режима, погодные катаклизмы и т.д.), все они в конечном итоге проявляются лишь в двух ипостасях: фактические положительные условно-денежные потоки (денежные потоки, доходы) окажутся меньше ожидаемых и/или фактические отрицательные условно-денежные потоки (денежные потоки, расходы) окажутся больше ожидаемых» [10]. Справедливость данной трактовки понятия риска, применительно к конкретным субъектам бизнеса, была неоднократно подтверждена нами в своей практической деятельности, что позволило сделать следующий методологический вывод: для любого предприятия риск любого вида может быть в конечном итоге выражен как денежная сумма, которая может быть недополучена и/или переплачена хозяйствующим субъектом.

Н.Б. Ермасова, рассматривая риски как возможность получения предприятием убытков, выделяет три возможные степени опасности: допустимый риск - возможность потерь в размере расчетной суммы прибыли; критический риск - возможность потерь в размере расчетной суммы дохода (то есть убыток предприятия будет исчисляться суммой понесенных им затрат); катастрофический риск - возможность потерь в размере всего собственного капитала или существенной его части [1]. В то же время П.А. Фомин предлагает рассматривать финансовые риски с трех позиций: 1 - как опасность потенциально возможной, вероятной потери финансовых ресурсов (финансовый риск проявляет себя как прямой убыток); 2 - как опасность недополучения ожидаемых доходов по сравнению с вариантом, который рассчитан на рациональное использование всех ресурсов в данной сфере деятельности (финансовый риск проявляет себя как косвенный убыток); 3 - как вероятность получения дополнительного объема прибыли, связанного с риском (финансовый риск проявляет себя как дополнительный доход) [8].

Мы считаем, что методика оценки риска финансовой несостоятельности, при принятии стратегических решений в области финансового обеспечения предприятия, должна основываться не на прогнозе отдельно взятых показателей финансового состояния, а на детальном анализе и прогнозировании денежного потока предприятия и его динамики как результата изменения внешних и/или внутренних факторов.

Для формирования модели мы будем исходить из постулата, выдвинутого Ж. Конаном и М. Гольдером - «банкротство есть неспособность предприятия своевременно погасить свои обязательства перед контрагентами и кредиторами» [3]. Таким образом, мы предлагаем оценивать вероятность финансового кризиса как вероятность наступления события, при котором предприятие окажется не в состоянии погасить предъявляемые к уплате обязательства. Отметим, что данный принцип полностью согласуется с определением банкротства, установленным Федеральным законом России «О несостоятельности (банкротстве)» [6].

Рассмотрим деятельность предприятия в любой момент времени (на практике для удобства выбирается момент, совпадающий с моментом формирования очередной квартальной или годовой отчетности). Зафиксируем текущее финансовое состояние предприятия. Тогда в самом худшем случае предприятие в следующий момент времени может не получить дополнительных поступлений от контрагентов, однако получить требования по оплате по своим обязательствам.

Предприятие будет погашать предъявляемые к уплате обязательства за счет имеющихся в его распоряжении ликвидных активов, представляющих собой сумму накопленного денежного потока, истребуемых краткосрочных финансовых вложений, а также планируемой к погашению дебиторской задолженности по счетам. При этом для корректного учета дебиторской задолженности необходимо принять во внимание, что не вся задолженность будет погашена в следующем периоде, а также что отражаемые в дебиторской задолженности выданные авансы будут закрыты выполнением работ (поставкой продукции или оказанием услуг).

Таким образом, общую сумму имеющегося у предприятия финансового покрытия (CA - Cover Amount) можно определить как:

![]() , (1)

, (1)

где: ![]() - сумма накопленного денежного потока;

- сумма накопленного денежного потока; ![]() - величина истребуемых краткосрочных финансовых вложений;

- величина истребуемых краткосрочных финансовых вложений; ![]() - величина краткосрочной дебиторской задолженности, которая будет погашена в течение прогнозного периода (за минусом авансов выданных);

- величина краткосрочной дебиторской задолженности, которая будет погашена в течение прогнозного периода (за минусом авансов выданных); ![]() - величина долгосрочной дебиторской задолженности (за минусом авансов выданных);

- величина долгосрочной дебиторской задолженности (за минусом авансов выданных); ![]() - коэффициент, показывающий долю долгосрочной дебиторской задолженности, которая будет погашена в течение прогнозного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения долгосрочной дебиторской задолженности по предприятию).

- коэффициент, показывающий долю долгосрочной дебиторской задолженности, которая будет погашена в течение прогнозного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения долгосрочной дебиторской задолженности по предприятию).

Величина обязательств, которые будут предъявлены предприятию к уплате, вычисляется как сумма подлежащих уплате кредитов и займов, процентов за пользование кредитами и займами, а также планируемой к погашению кредиторской задолженности по счетам. Для корректного расчета величины подлежащих уплате кредитов, займов и кредиторской задолженности необходимо учесть, что не все они будут погашены в текущем периоде, а также что отражаемые в кредиторской задолженности полученные авансы будут закрыты выполнением работ (поставкой продукции или оказанием услуг).

Таким образом, общая сумма возможных к предъявлению предприятию обязательств (OP - Obligations to Payment) может быть определена как:

![]() , (2)

, (2)

где: ![]() - сумма краткосрочных кредитов и займов;

- сумма краткосрочных кредитов и займов; ![]() - сумма долгосрочных кредитов и займов, которые будут погашены в течение прогнозного периода;

- сумма долгосрочных кредитов и займов, которые будут погашены в течение прогнозного периода; ![]() - коэффициент, показывающий долю долгосрочных кредитов и займов, которые будут погашены в течение отчетного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения долгосрочных кредитов и займов в целом по предприятию);

- коэффициент, показывающий долю долгосрочных кредитов и займов, которые будут погашены в течение отчетного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения долгосрочных кредитов и займов в целом по предприятию); ![]() - величина подлежащих к уплате процентов за пользование кредитами и займами;

- величина подлежащих к уплате процентов за пользование кредитами и займами; ![]() - величина кредиторской задолженности (за минусом авансов полученных);

- величина кредиторской задолженности (за минусом авансов полученных); ![]() - коэффициент, показывающий долю кредиторской задолженности, которая будет погашена в течение прогнозного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения кредиторской задолженности по предприятию).

- коэффициент, показывающий долю кредиторской задолженности, которая будет погашена в течение прогнозного периода (при перспективном планировании может быть рассчитан как величина, обратная среднему сроку погашения кредиторской задолженности по предприятию).

Тогда вероятность возникновения финансовой несостоятельности предприятия (банкротства) можно оценить как вероятность наступления события, при котором сумма имеющегося у предприятия финансового покрытия окажется меньше величины возможных к предъявлению обязательств к уплате, то есть применительно к рассматриваемому случаю условие финансовой безопасности предприятия можно записать как:

![]() . (3)

. (3)

Отметим, что хотя полученное выше выражение (3) по виду аналогично предложенному С.В. Ивлиевым и А.М. Кокошом [2], содержание входящих в него показателей иное. Предлагаемый нами подход, основанный на детальном моделировании и анализе денежных потоков предприятия, на практике оказывается более достоверным и гибким. Кроме того, предлагаемая модель позволяет реализовать принцип взаимокомпенсации финансовых показателей: ухудшение одних показателей может быть скомпенсировано улучшением других (например, увеличение суммы кредиторской задолженности может быть скомпенсировано адекватным ростом дебиторской задолженности), что в целом не приведет к изменению вероятности возникновения финансового кризиса.

Вероятностная модель прогнозирования финансовых кризисов

Очевидно, что экономические процессы подвержены воздействию большого числа независимых случайных факторов, поэтому представляется необходимым ввести в разрабатываемую модель понятие «вероятности».

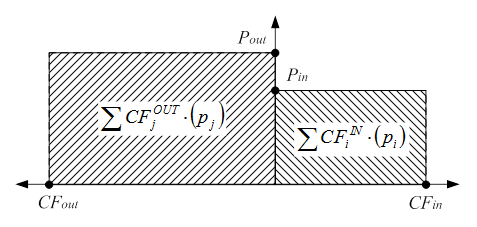

В прогнозном периоде самой благоприятной для предприятия ситуацией будет случай, когда сумма будущих поступлений будет максимальна, а сумма будущих платежей равна нулю. Напротив, в самой неблагоприятной ситуации сумма поступлений будет равна нулю, а сумма платежей - максимальной. Тогда, учитывая, что каждое будущее поступление и платеж имеют определенную вероятностную оценку, можно оценить риск возникновения финансового кризиса в деятельности предприятия как риск возникновения разрыва финансирования. То есть как отношение величины ожидаемого совокупного выбытия денежных средств с учетом вероятности платежей к общей массе всех вероятных финансовых операций (то есть общей сумме всех поступивших и выплаченных денежных средств, с учетом соответствующей вероятности, но без учета знака):

,(4)

,(4)

где: ![]() - прогнозируемое i-е поступление денежных средств;

- прогнозируемое i-е поступление денежных средств; ![]() - прогнозируемое j-е выбытие денежных средств;

- прогнозируемое j-е выбытие денежных средств; ![]() ,

, ![]() - вероятность соответственно i-го поступления и j-го выбытия денежных средств.

- вероятность соответственно i-го поступления и j-го выбытия денежных средств.

Графически это соотношение проиллюстрировано на рисунке 3 - риск возникновения разрывов финансирования численно равен отношению площади прямоугольника ![]() к суммарной площади обоих прямоугольников

к суммарной площади обоих прямоугольников ![]() .

.

Рис. 3. К вопросу определения вероятности возникновения разрывов финансирования.

В случае когда оценить вероятность поступлений и платежей не представляется возможным (например, при прогнозировании финансовых потоков на далекую перспективу), при некоторых общих условиях можно предположить, что результат воздействия внешних факторов на финансовое состояние предприятия имеет распределение, близкое к нормальному (хотя каждое из слагаемых отдельно может и не подчиняться нормальному закону распределения вероятностей). Это положение математически обосновано в теореме А.М. Ляпунова [4]. Можно предположить, что гипотеза о нормальности распределения справедлива для всех случаев, кроме случаев прогрессирующего общесистемного финансового кризиса, сопровождающегося резким скачком неплатежей.

Тогда вероятность банкротства предприятия (PB - Probability of Default) может быть оценена вероятностными методами путем применения функции нормального распределения к уравнению (3) как:

![]() , (5)

, (5)

где: ![]() - сумма имеющегося у предприятия финансового покрытия;

- сумма имеющегося у предприятия финансового покрытия; ![]() - величина возможных к предъявлению предприятию обязательств к уплате;

- величина возможных к предъявлению предприятию обязательств к уплате; ![]() - функция стандартного нормального распределения;

- функция стандартного нормального распределения; ![]() - стандартное среднеквадратичное отклонение случайной составляющей показателя

- стандартное среднеквадратичное отклонение случайной составляющей показателя ![]() .

.

Заключение

Основой для использования предлагаемых методик и моделей служит комплексная финансово-экономическая модель деятельности предприятия, которая подробно раскрывает приток и отток денежных средств в течение прогнозного периода времени. Все большее число отечественных компаний приходит к заключению, что для обеспечения дальнейшего успешного развития им необходимо детальнее прорабатывать свои стратегические планы. А для крупных компаний отсутствие стратегии развития, в основе которой лежит финансовая модель, уже начинает восприниматься, как дурной тон. Поэтому такая модель в любом случае должна быть разработана на предприятии.

Предлагаемые подходы были апробированы нами на ряде крупнейших предприятий России, принадлежащих к различным отраслям промышленности, и показали положительные результаты. Таким образом, можно рекомендовать использование предлагаемых методик для прогнозирования возникновения финансовых кризисов в системе финансового и антикризисного менеджмента промышленного предприятия.

Рецензенты:

- Строев В.В., д.э.н., проректор по научной работе и качеству ФГОБУ ВПО «Московский государственный университет пищевых производств», г. Москва.

- Фомин П.А., д.э.н., профессор. Генеральный директор ЗАО «Бизнес-Эффект», г. Москва.

Библиографическая ссылка

Кузнецов Н.В. ПРОБЛЕМА РАЗРАБОТКИ МЕТОДИКИ ПРОГНОЗИРОВАНИЯ ФИНАНСОВЫХ КРИЗИСОВ В ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ // Современные проблемы науки и образования. 2011. № 6. ;URL: https://science-education.ru/ru/article/view?id=5079 (дата обращения: 17.02.2026).