Вхождение российской экономики в фазу рыночных отношений сопровождалось резким усилением инфляционных тенденций. Многократный рост цен выдвинул в число первоочередных задач разработку и реализацию антиинфляционных мер как основы формирования благоприятного производственного и инвестиционного климата. Нарастание инфляционных процессов в переходный период привело к резкому обесцениванию бюджетных средств и увеличению дефицита госбюджета, что объективно вынудило государственные органы управления повышать налоги.

Наличие громоздкого госсектора, несущего груз диспропорций и структурных перекосов социалистической экономики, заставляло поддерживать высокий уровень государственных расходов, что требовало соответствующей доходной части, формируемой в основном за счёт налоговых поступлений.

Таким образом, можно констатировать, что становление налогово-распределительных отношений в России происходило в обстановке, которая лишала возможности создавать её исходя из перспективных задач реформирования экономики, а не сиюминутной целесообразности. Искать конструктивный выход из такой ситуации очень сложно, поскольку бюджетный кризис делает крайне трудной задачу снижения налогового бремени. Однако в таких условиях и высокие налоговые ставки не могут решить проблему дефицита бюджетных средств, а способны лишь окончательно подорвать финансовые стимулы предприятий.

На практике так и случилось. Рост налоговой нагрузки спровоцировал резкое сужение числа платёжеспособных агентов (к 1998 г. доля убыточных предприятий в целом по реальному сектору составила 53%), а также уход в тень все большего числа производителей. Острее налоговое бремя ощущалось в период высокой инфляции, когда налоговые изъятия сопровождались выплатой фирмами инфляционных налогов, что дополнительно урезало финансовые источники возмещения производственных затрат и осуществления накоплений. [3]

Инфляция в сочетании со спадом производства и резкими колебаниями конъюнктуры поставила формирование рациональной налоговой системы в разряд самых приоритетных задач. Однако выбор пакета налоговых инструментов (как и рекомендаций по другим направлениям реформы - либерализации цен, приватизации, денежно-кредитному и валютному регулированию) происходил в отрыве от объективных условий и потребностей развития экономики. Сегодня очевидно, что существующая налоговая стратегия нуждается в смене приоритетов, а налоговая система в значительной либерализации.

Рестриктивный, фискальный характер, сформированный на этапе реформ налоговой системы, её перегруженность, запутанность законодательства сыграли не последнюю роль в углублении трансформационного кризиса и криминализации экономики. [3]

Ужесточение налоговой политики, сопровождавшееся становлением жесткой бюджетной системы финансирования, - постоянное направление деятельности экономических органов на протяжении переходного периода. В настоящий момент фискальная ориентация налоговой системы по-прежнему является важнейшим препятствием для экономического оживления и роста деловой и инвестиционной активности.

Однако необходимо признать, что в полной мере налоговая система в ее нынешнем виде не выполняет ни фискальную, ни стимулирующую функции. Она создает препятствия простому воспроизводству, не говоря уже о расширенном, что позволяет говорить о необходимости комплексной реформы. Для её успешного проведения необходимо выработать общую стратегию, в рамках которой должны быть системно увязаны такие блоки экономического механизма, как ценовая инвестиционная политика, комплекс мер по созданию класса эффективных собственников (в том числе формирование правового обеспечения и защиты), финансовая и денежно-кредитная политика, налоговая стратегия, меры по социальной защите населения и другие.

В Российской федерации, являющейся федеративным государством, бюджетные отношения являются частью финансово-распределительных отношений, которые обеспечивают вертикальное перераспределение доходов между различными уровнями власти. При этом следует отметить, что налоги выполняют роль основного инструмента, посредством которого и происходит такое перераспределение.

Характер распределительных отношений зависит от того, в каких пропорциях зачисляются налоги по уровням бюджета. Также важное значение для характеристики налоговых отношений имеет направление движения этих средств от федерального бюджета к местному бюджету или от местного бюджета к федеральному бюджету.

Термин «фискальный» является частью другого комплексного понятия - «фискальный федерализм», тем самым обозначая ещё один пласт сложных бюджетно-налоговых взаимосвязей - перераспределение валового общественного продукта с помощью фискальных инструментов в условиях бюджетного федерализма.

Понятие «межбюджетные отношения» раскрывается на практике посредством правового функционирования системы равноправного распределения налоговых доходов по звеньям бюджетной системы. Принцип равноправия такого рода распределения означает для конкретной налогово-бюджетной практики выполнение двух условий: при распределении налоговых доходов за критерий принимается экономико-финансовый потенциал региона и методы управления процессом наращивания этого потенциала; в качестве условия принимаются социально-экономические потребности региона и усилия органов власти и управления по их обеспечению. Этот критерий определяется в свою очередь критерием растущих потребностей.

Анализ роли фискальных инструментов при формировании разноуровневых бюджетов целесообразно начать с краткого анализа экономических основ построения фискального федерализма по следующим основным направлениям: распределение налоговых доходов и полномочий по администрированию налогов и платежей между уровнями государственной власти; распределение расходных обязательств между уровнями бюджетной системы; решение вопросов осуществления финансовой помощи бюджетам нижестоящего уровня и вопросы межбюджетного выравнивания.

Теоретически распределение налогов между уровнями государственной власти может следовать принципам децентрализации расходных обязательств. Структура и состав налоговой системы Российской Федерации приведены в таблице 1.

Таблица 1

Структура и состав налоговой системы РФ

|

Уровень бюджета в бюджетной системе РФ |

Виды налогов и сборов |

|

|

1. |

Федеральный бюджет |

1) налог на добавленную стоимость; 2) акцизы на отдельные виды товаров (услуг) и отдельные виды минерального сырья; 3) налог на прибыль организаций; 5) налог на доходы физических лиц; 6) государственная пошлина; 9) налог на добычу полезных ископаемых; 10) сбор за право пользования объектами животного мира и водными биологическими ресурсами; 11) водный налог; 12) федеральные лицензионные сборы. |

|

2. |

Региональный бюджет |

1) налог на имущество организаций; 2) транспортный налог; 3) налог на игорный бизнес; 4) региональные лицензионные сборы. |

|

3. |

Местный бюджет |

1) земельный налог; 2) налог на имущество физических лиц; 3) налог на рекламу; 4) местные лицензионные сборы |

Источник: составлено автором на основании Налогового кодекса РФ.

Данные таблицы 1 показывают, что российская система налогообложения в основном концентрируется на федеральном уровне бюджетной системы, за которым закреплены все основные налоги и количество их составляет 2/3 всей налоговой системы Российской Федерации. Такай подход к закреплению налогов за уровнями бюджетной системы, безусловно, продиктован проводимой в стране государственной налоговой политикой, формирующей систему специфических налоговых отношений.

Специфика этих отношений состоит в том, что при официально объявленной политике финансового федерализма, который предполагает самостоятельность бюджетов всех уровней бюджетной системы, и соответственно, достаточность финансовых источников этих бюджетов, их доходы в основном формируются, в основном, их трансфертов, предоставляемых из федерального бюджета. Это означает, что на декларативном уровне принцип федерализма существует, а на практике доходы местных бюджетов формируются по остаточному принципу. Это доказывается тем, что при такой же расходной нагрузке как на федеральный бюджет, консолидированные бюджеты регионов в совокупности имеют доходных источников более чем наполовину меньше чем федеральный бюджет (см. табл. 2).

Таблица 2.

Исполнение консолидированного бюджета РФ без учета бюджетов внебюджетных социальных фондов в млрд. руб.*

|

Годы исполнения |

Консолидированный бюджет РФ |

|||||

|

Федеральный бюджет |

КБ субъектов РФ |

|||||

|

Бюджеты субъектов РФ |

Бюджеты муниципальных районов |

|||||

|

|

Доходы |

Расходы |

Доходы |

Расходы |

Доходы |

Расходы |

|

2012 |

12855,5 |

12895,0 |

6867,6 |

7118,8 |

1288,9 |

1289,9 |

|

2013 |

13019,9 |

13342,9 |

6849,1 |

7448,4 |

1400,1 |

1405,8 |

|

2014** |

12951,0 |

11639,2 |

6727,3 |

6554,7 |

1 245,8 |

1214,8 |

*Данные приведены без учета бюджетов городских и сельских поселений, бюджетов внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга, бюджетов городских округов.

** Данные приведены на 01.12.2014 г.

Источник: составлено автором на основе данных http://info.minfin.ru

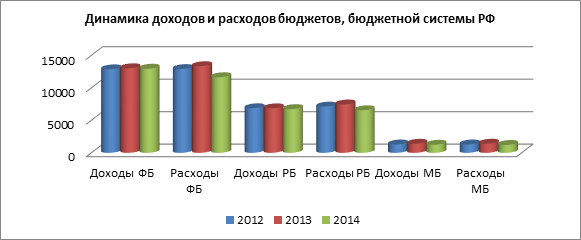

Данные об исполнении бюджетов, приведенные в гистограмме на рис. 1, показывают динамику исполнения местных бюджетов по Российской Федерации. Если региональные бюджеты составляют почти половину доходов федерального бюджета, то местные бюджеты как по доходам, так и по расходам составляют более чем в шесть раза меньше федерального бюджета.

Рис 1. Динамика доходов и расходов, бюджетной системы РФ

Источник: составлено автором.

Таким образом, анализ основ фискального федерализма показывает, что одной из важнейших проблем устройства федеральных фискальных систем является распределение прав и обязанностей в области налогообложения, расходования средств и экономического регулирования между различными уровнями государственной власти. Это распределение может принимать различные формы, от исключительного контроля над определёнными функциями, до совместной деятельности в той или иной сфере компетенции. Организационные положения при совместной деятельности также могут принимать различные формы. Так, в области налоговой политики один уровень государственной власти может определять базу определённого налога, в то время как другой уровень - устанавливать ставки налогообложения. Доходы от определённого налога могут также совместно использоваться различными уровнями государственной власти. Подобным же образом функции выделения средств и исполнения программ могут быть разделены между разными уровнями государственной власти.

Разрешение проблемы распределения функций, как правило, приводит к возникновению несоответствия между доходами, находящимися в распоряжении определённого уровня государственного управления и его обязанностям по расходам. Величина и природа несоответствия определяют способ организации финансовых отношений между уровнями государственного управления, в особенности объёмы и критерии трансфертов между уровнями государственного управления. Организация финансовых отношений между различными уровнями может также привести к тому, что один из уровней сможет оказывать влияние на другой, или полностью его контролировать с помощью финансовых средств.

В российской налоговой системе сложилась такая методика формирования доходов бюджетов нижестоящих уровней государственной и муниципальной власти. Бюджетная политика, действующая на сегодня в Российской Федерации, сформирована по принципу финансирования нижестоящего бюджета вышестоящим бюджетом, что противоречит декларации о самостоятельности бюджетов. Поэтому со времени экономических преобразований в экономике страны все еще сохраняется принцип централизации государством финансовых ресурсов с последующим их перераспределением по уровням бюджетов для сохранения социальной стабильности и экономической равномерности в развитии всего общества.

Таким образом, финансовая поддержка региональных и местных бюджетов существует с самого начала экономических реформ. Каково положение межбюджетных отношений на нынешний бюджетный период показывает данные, приведенные в таблице 3.

Таблица 3

Межбюджетные трансферты из федерального бюджета бюджетам субъектов Российской Федерации на 2014 - 2017 годы

|

Межбюджетные трансферты |

2014 исполнение |

2015 (проект закона) |

2016 (проект закона) |

2017 (проект закона) |

|

Всего |

1577390,5 |

1556 282,5 |

1451282,3 |

1628623,9 |

|

Дотации |

747 124,3 |

659 378,4 |

657 368,7 |

689 557,5 |

|

Субсидии |

397 446,9 |

361 633,1 |

298 471,5 |

357 935,6 |

|

Субвенции |

338 536,3 |

329 378,8 |

321 755,4 |

325 154,1 |

|

Иные межбюджетные трансферты |

94 282,9 |

205 892,2 |

173 686,7 |

255 976,7 |

Источник: Приложение № 13 к пояснительной записке к проекту федерального закона "О Федеральном бюджете на 2015 год и на плановый период 2016 и 2017 годов": http://asozd2.duma.gov.ru/

Данные таблицы 3 показывают, что финансовая поддержка местных бюджетов из федерального бюджета имеет тенденцию к росту. И это означает, что государство будет продолжать финансовую политику, основанную на централизации основных финансовых ресурсов общества и перераспределении этих средств, для выравнивания экономического развития регионов страны.

С точки зрения налоговой политики, основным вопросом, возникающим при предоставлении фискальной автономии региональным правительствам, является проблема наличия права у органов власти того или иного уровня бюджетной системы определять налоговые ставки на своей территории. С одной стороны, необходимо ограничить автономию субнациональных органов власти в вопросах определения налоговой базы на уровне административно-территориального образования, так как установление дополнительных налоговых льгот и т.д. может привести к искажениям в размещении ресурсов между административно-территориальными образованиями. В случае, если местные органы власти не вправе оказывать влияние на ставки налогов, они не в состоянии изменить уровень оказываемых государственных услуг в соответствии с региональными предпочтениями.

Вопрос о фискальной автономии субнациональных органов власти напрямую зависит от их предполагаемой роли в экономической системе государства. В случае, если экономическая роль административно-территориальных образований сводится к практическому осуществлению политики, разработанной на высших уровнях власти, нет необходимости в предоставлении им широкой фискальной автономии. Если же, напротив, ожидается, что субнациональные органы власти будут осуществлять собственные расходные программы, а также независимо определять объем и качество оказываемых на соответствующем уровне государственных услуг, то их неспособность изменять налоговые ставки, а, следовательно, и объем бюджетных доходов, является серьёзной проблемой, возникающей в результате несоответствия ожиданий и потребностей населения фактическим доходным возможностям властей. В числе основных аргументов против предоставления широкой фискальной автономии субнациональным органам власти называются повышение риска возникновения межрегиональных или межмуниципальных диспропорций в экономическом развитии, а также ослабления контроля над макроэкономической ситуацией в стране со стороны центрального правительства. [5]

Простота администрирования, а также экономия на масштабах налогового администрирования, также входят в число аргументов сторонников централизованных налоговых систем. Тем не менее, в большинстве стран мира полномочия по администрированию и регулированию отдельных налогов передаются на нижние уровни государственной власти.

Мировой опыт налогообложения показывает, что налоги и сборы, закреплённые за субнациональными органами власти, значительно различаются в разных странах. В большинстве стран (как индустриально развитых, так и развивающихся; как в странах с федеративным, так и с унитарным государственным устройством) взимается несколько субнациональных налогов. В целом, можно утверждать, что в индустриально развитых странах поступления подоходного налога с физических лиц играют большую роль в доходах субнациональных бюджетов, чем в развивающихся странах, хотя в англосаксонских государствах также велико значение налогов на имущество.

Главным преимуществом традиционной теории фискального федерализма является децентрализация, которая зависит от двух факторов:

- децентрализация поощряет конкуренцию между региональными и местными органами государственной власти, что, с одной стороны, предоставляет средство для автоматического применения санкций к неэффективно работающим органам власти (может произойти отток ресурсов из подчинённых им административных единиц), а с другой - позволяет гражданам выбирать для своей деятельности административные единицы с подходящим набором общественных услуг;

- местные органы власти и потребители услуг на субнациональном уровне лучше знают свои предпочтения и местную обстановку. Более того, должностные лица на местах находятся ближе к своим избирателям и, соответственно, должны быть в большей степени подотчётны им.

В последнее время к достоинствам децентрализации стали также относить создание механизма уравновешивания властных полномочий на различных уровнях управления для того, чтобы предотвращать их излишнее вмешательство в рыночные отношения, и, в общем плане, привести в соответствие побудительные мотивы действий органов управления и граждан. Другими словами, федерализм способен создавать дополнительные сдержки и противовесы в органах власти, как, например, разделение полномочий между ветвями правительства [6].

Недостатки децентрализации проистекают из тех же источников, что и недостатки рыночной системы. К наиболее важным из них относится существование экстерналий, общественных благ и эффект масштаба.

В целом эффективность достигается в случае, если, так называемая, «область получения выгод» от общественного блага совпадает со сферой компетенции органа власти, предоставляющего это благо. По этой причине национальное правительство обладает преимуществами в предоставлении национальных общественных благ и имеет дело с внешними эффектами, возникающими вследствие деятельности (или бездействия) субнациональных правительств. Некоторые из наиболее важных общественных благ в национальном масштабе включают сохранение внутреннего общего рынка, который обеспечивает беспрепятственный поток товаров и факторов производства через различные сферы компетенции, поддержание стабильности денежной системы, национальной обороны, и мер по гармонизации налогообложения, расходов и норм.

Рецензенты:

Шахбанов Р.Б., д.э.н., профессор, заведующий кафедрой «Бухгалтерский учет» ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала.

Раджабова З.К., д.э.н., профессор, заведующий кафедрой «Мировая экономика и международный бизнес» ФГБОУ ВПО «Дагестанский государственный университет», г. Махачкала.

Библиографическая ссылка

Алиев Б.Х., Джардисов Д.Х. РОЛЬ НАЛОГООБЛОЖЕНИЯ В ФОРМИРОВАНИИ БЮДЖЕТНОЙ СИСТЕМЫ РОССИЙСКОЙ ФЕДЕРАЦИИ // Современные проблемы науки и образования. 2015. № 2-3. ;URL: https://science-education.ru/ru/article/view?id=23786 (дата обращения: 27.01.2026).