Инвестиционная деятельностьнапрямую влияет на эффективность и конкурентоспособность предприятия. В условиях финансовой неопределенности и снижения инвестиционной деятельности на всех уровнях экономики наиболее оптимальным путем повышения инвестиционной активности, по нашему мнению, является снижению инвестиционных рисков. За счет снижения рисковой составляющей объем привлеченных инвестиций для реализации эффективной текущей деятельности может быть сокращен, что является актуальным в условиях современного дефицита инвестиционных ресурсов. С другой стороны, при увеличении масштабов инвестиционной деятельности при сниженном риске срок окупаемости реализуемых инвестиционных проектов сократиться. Повышение рентабельности инвестиций, снижение сроков их окупаемости повышает конкурентоспособность предприятий в современных кризисных условиях [3].

В дальнейших исследованиях мы рассматриваем инвестиционный риск как возможность снижения (неполучения) дохода от инвестиций или полной (частичной) потери вложений инвестора.

Для объективной оценки инвестиционных рисков предприятия и выявления основных направлений их снижения целесообразно проводить исследования в следующей последовательности.

На первом этапе необходимо провести анализ инвестиционных рисков внешней среды, с использованием методики SWOT-анализа.

Оценка инвестиционных рисков отрасли на региональном уровне проводится на основе анализа таких ресурсов, как трудовые кадры и их образовательный уровень, совокупная покупательная способность населения, совокупный результат хозяйственной деятельности предприятий, экономико-географическое положение региона и его инфраструктурная обеспеченность, обеспеченность региона балансовыми запасами основных видов природных ресурсов, объем налоговой базы, прибыльность предприятий региона, степень развития ведущих институтов рыночной экономики и уровень развития науки и достижений научно-технического прогресса [1].

Слабые (W)стороны агробизнеса Кировской областиоказывают большее влияние на инвестиционные риски сельскохозяйственных предприятий, чем сильные (S).Внутренние отраслевые инвестиционные риски преобладают над имеющимся инвестиционным потенциалом.

Следующим этапом SWOT-анализа является анализ факторов внешней среды. Внешняя среда дает большие возможности (О) для развития региональногоагробизнеса. Однако в современных кризисных условиях внешние инвестиционные угрозы (Т) мы считаем выше, чем инвестиционные возможности.

Таблица 1

Расширенная матрица SWOT-анализа инвестиционных рисков

|

|

Сильные стороны (S) |

Слабые стороны (W) |

|

Возможности (O) |

Первое направление OS – Агрессивные (жесткие) конкурентные стратегии использования сильных сторон для реализации открывающихся внешних возможностей. |

Третье направление OW – Взвешенные (сбалансированные) стратегии повышения инвестиционной активности с опорой на открывающиеся внешние возможности |

|

Угрозы (T) |

Второе направлениеTS – Взвешенные (упругие) стратегии с опорой на собственные силы, т.е. использования сильных сторон для предотвращения внешних угроз |

Четвертое направление TW – Стратегии защиты (осторожные), направленные на снижение инвестиционных рисков для предотвращения внешних угроз |

Таким образом, агробизнес Кировской области по методике SWOТ-анализа может быть отнесен к типу TW – высокие внутренние и внешние риски.Для данного типа рекомендуются стратегии защиты (осторожные), направленные на снижение инвестиционных рисков для предотвращения внешних угроз [5].

Следующим этапом исследования инвестиционных рисков предприятия мы считаем оценку инвестиционной деятельности предприятия.Динамика инвестиционного процесса предприятия указывает на сокращение инвестиционной деятельности. Основным источником внутренних инвестиций предприятия являются его амортизационные фонды. Предприятию необходимо совершенствовать свою инвестиционную политику в сфере выявления и привлечения новых категорий потенциальных инвесторов. Для дальнейшего развития своей инвестиционной деятельности агрокомбинат должен более интенсивно привлекать внешние источники финансирования, как традиционные, так и неспецифические для его деятельности.

Использование инвестиций говорит о расширенном воспроизводстве хозяйства.Основными направлениями использования инвестиций ЗАО «Красногорский» являются прочие инвестиции – племенная работа (43 % в 2013 году), приобретение новых ОС (36%) и строительство и реконструкция заданий и сооружений (21%). Развиваются производственные мощности, позволяющие внедрить новые современные сельскохозяйственные технологии, повысить производительность труда, снизить производственные расходы.Инвестиции агрокомбината, его инвестиционная деятельность влияют на финансовые результаты более позитивно, чем производственная и коммерческая деятельность.

Эффективность инвестиции ЗАО «Красногорский» уступает региональными и отраслевым показателям в целом по России. В тоже время инвестиционная привлекательность сельскохозяйственных предприятий Кировской области ниже, чем у исследуемого предприятия. Таким образом, можно утверждать, что инвестиционная политика ЗАО Агрокомбинатаплемзавода «Красногорский» актуальна и эффективна, приводит к положительным практическим результатам, носит инновационный характер.ЗАО «Красногорский» более конкурентоспособен на рынке инвестиционных ресурсов, чем большинство сельскохозяйственных предприятий Кировской области.

В целом инвестиционную политику ЗАО «Красногорский» можно охарактеризовать как консервативную – это вариант политики инвестиционной деятельности предприятия, приоритетной целью которой является минимизация уровня инвестиционного риска [4].

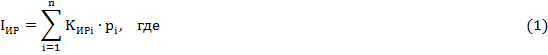

Третьим

этапом исследований является непосредственная оценка риска предприятия. В

качестве сводного показателя рассчитывается индекс инвестиционного риска ![]() .

.

n– количество исследуемых факторов риска;

![]() –

вес i – того фактора риска;

–

вес i – того фактора риска;

![]() –

средняя балльная оценка i – того фактора риска.

–

средняя балльная оценка i – того фактора риска.

Для оценки качества риска предлагается следующая рейтинговая шкала.

Таблица 2

Рейтинговая шкала оценки инвестиционного риска

|

Подгруппа инвестиционного риска |

Границы

подгруппы по |

|

Группа А. Минимальный риск |

I<1,5 |

|

Группа B. Умеренный риск |

1,5<I<2,5 |

|

Группа C. Высокий риск |

2,5<I<3,5 |

|

Группа D. Экстремальный риск |

4<I<3,5 |

Для оценки инвестиционных рисков предприятия мы предлагаем выделить пять факторов: институциональный - степень поддержки деятельности предприятия органами власти; потребительский – уровень конкурентоспособности предприятия; производственная мощность – соответствие мощностей предприятия требованиям инвестора; трудовой – соответствие трудовых ресурсов предприятия требованиям инвестора; финансовый– финансовое состояние предприятия.

Для оценки влияния данных факторов на инвестиционный риск предприятия мы использовали метод экспертных оценок. По результатам оценки факторов инвестиционного рискабыли получены следующие описательные статистики.

Таблица 3

Описательные характеристики оценки факторов инвестиционного риска

|

Фактор |

Среднее значение – К важности фактора |

Средний ранг |

Минимум |

Максимум |

Стандартное отклонение |

|

1.Институциональный риск |

10,6571 |

1,30 |

5 |

15 |

3,14309 |

|

2.Потребительский риск |

22,0571 |

3,56 |

10 |

40 |

7,54572 |

|

3.Производственный риск |

20,0000 |

3,06 |

10 |

40 |

7,15377 |

|

4.Трудовые риски |

16,7429 |

2,61 |

10 |

25 |

4,51366 |

|

5.Финансовый риск |

30,5429 |

4,47 |

20 |

50 |

8,01962 |

Наиболее значимый факторинвестиционного риска - финансовый риск предприятия. На втором месте по степени проявление находятся потребительский и производственный риск. Степень влияние этих рисков на инвестиционную привлекательность предприятия примерно одинаково.Трудовые риски занимают четвертое место в исследуемой группе факторов. Замыкает ранжируемый список институциональный риск.

На

основе рассчитанных средних значений экспертных оценок факторов может быть

предложена следующая формула расчета индекса инвестиционного риска ![]() .

.

![]() ,

где (2)

,

где (2)

![]() – индекс

инвестиционного риска

– индекс

инвестиционного риска

ФР – балльная оценка финансового риска

ПР – балльная оценка потребительского риска

ПРР – балльная оценка производственного риска

ТР – балльная оценка трудового риска

ИНП – балльная оценка институционального риска

Для определения меры согласованности экспертов нами в системе SPSS был рассчитан коэффициент конкордации (критерий WКендалла). Статистика WКендалла составила w=0,598. Данный коэффициент имеет значение большее 0,5, при котором мнения экспертов можно считать достаточно согласованными.

Для оценки достоверности выборки, по которой проводились исследования, нами была определена средняя стандартная ошибка (стандартная ошибка среднего) Ϭx-bar. Выборка признается достоверной, если данный показатель не превосходит 67%. По результатам наших исследований Ϭx-bar составила 0,1%, следовательно, выборка достоверна.

Для средней балльной оценки инвестиционных рисков предприятия нами разработана по пятибальная шкала:

· Катастрофический риск (5балл) – получение дохода от вложений инвестора невозможно, в силу несостоятельности (банкротства) предприятия. При выявлении данного уровня риска дальнейшая оценка инвестиционной привлекательности не проводится.

· Экстремальный риск (4 балла) – возможна полная или частичная потеря вложений инвестора.

· Высокий риск (3 балла) – возможно полное отсутствие дохода от инвестиций.

· Умеренный риск (2 балла) – допускается возможность недополучения дохода.

· Минимальный риск (1 балл) – возможность недополучения дохода от инвестиций маловероятна.

Обобщим результаты оценки показателей и

рассчитаем индекс инвестиционного риска ![]() ЗАО

Агрокомбинат племзавод «Красногорский».

ЗАО

Агрокомбинат племзавод «Красногорский».

Таблица 4

Оценка инвестиционного риска ЗАО Агрокомбинат племзавод «Красногорский» в 2013 году

|

Фактор |

Средняя балльная оценка |

Коэффициент важности фактора |

Оценка фактора |

|

ФР |

3,600 |

0,3054 |

1,10 |

|

ПР |

1,000 |

0,2206 |

0,22 |

|

ПРР |

2,800 |

0,2000 |

0,56 |

|

ТР |

1,875 |

0,1674 |

0,31 |

|

ИНР |

1,125 |

0,1066 |

0,12 |

|

Индекс

инвестиционного риска |

2,31 |

||

|

Оценка инвестиционного риска |

Умеренный риск |

||

Индекс инвестиционного риска ЗАО «Красногорский» в 2013 году оставил 2,31 – умеренный риск, близкий к высокому. Допускается возможностьнедополучения дохода от инвестиций в предприятие.Наибольшее значение на итоговую оценку инвестиционного риска оказала оценка фактора финансового риска. Высокие финансовые риски ЗАО «Красногорский» существенно увеличили итоговое значение индекса инвестиционного риска.

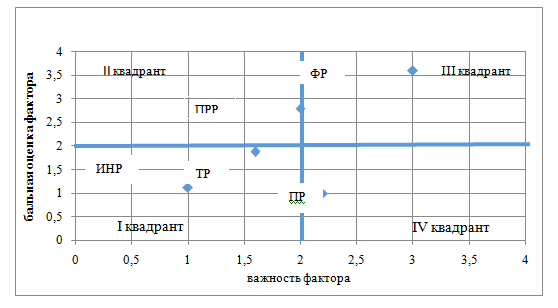

Заключительным этапом оценки инвестиционным рисков предприятия является построение матрицы рисков. Построение матрицы инвестиционных рисков, позволило выявить основные направления снижения инвестиционных рисков ЗАО «Красногорский».

Матрица инвестиционных рисков подразделяет их на четыре квадранта с точки зрения их важности и средней балльной оценки. Риски каждого из квадрантов требуют механизмов нейтрализации и программ по управлению ими.

Рис.1. Матрица инвестиционных рисковЗАО «Красногорский» в 2013 году [3]

Наибольший приоритет имеют риски третьего квадранта. Их степень влияния на инвестиционную деятельность значительна, а их бальная оценка близка к экстремальной. Для снижения данных рисков в обязательном порядке должна быть разработана и реализована специальная антикризисная программа.К таким рискам ЗАО «Красногорский» отнесен, согласно представленной матрицы, финансовый риск.

Риски второго квадранта имеют невысокий коэффициент важности, однако в силу высокой и экстремальной оценки могут существенно снизить инвестиционную деятельность предприятия.Влияние на данные риски также следует отразить в антикризисной программе предприятия.В агрокомбинате к рискам второго квадранта отнесен производственный риск. Причем он занимает пограничное значение, позволяющее отнести его к экстремальным.

Риски четвертого квадранта требуют разработки системы регулярного контроля и мониторинга в рамках инвестиционной политики предприятия. Их степень влияния на инвестиционную политику значительна, но их бальная оценка незначительна. К таким рискам ЗАО «Красногорский» отнесен потребительский риск. Необходимо и в дальнейшем обеспечивать низкое влияние данного риска на инвестиционную деятельность предприятия.

Риски первого квадранта незначительны и требуют контрольного мониторинга и оценки в ходе реализации инвестиционной политики предприятия. Необходимо время от времени изучать, не изменилось ли их влияние на инвестиционную деятельность. К таким рискам агрокомбината отнесены трудовые и институциональные риски.

Таким образом, для снижения инвестиционных рисков ЗАО «Красногорский» рекомендовано: разработать антикризисную программу по снижению финансовых и производственных рисков и внедрить системы регулярного контроля и мониторинга потребительских рисков [2].

Рецензенты:Логинов Д.А., д.э.н., профессор кафедры маркетинга и стратегического планирования ФГБОУ ВПО Вятская ГСХА, г.Киров;

Щинова Р.А., д.э.н., профессор, профессор кафедры менеджмента ФГБОУ ВПО Вятская ГСХА, г.Киров.

Библиографическая ссылка

Плотникова С.Н. ОЦЕНКА ИНВЕСТИЦИОННЫХ РИСКОВ ЗАО АГРОКОМБИНАТ ПЛЕМЗАВОД «КРАСНОГОРСКИЙ» // Современные проблемы науки и образования. 2015. № 2-1. ;URL: https://science-education.ru/ru/article/view?id=20823 (дата обращения: 13.03.2026).