Под форвардным контрактом (договором) будем понимать договор о купле-продаже (поставке) товара в установленный его условиями момент времени в будущем. Под форвардной ценой обычно понимается просто будущая цена товара, по которой он будет продаваться (покупаться) согласно условиям форвардного контракта (сокращенное обозначение – «форвард»). Основные положения сущности форварда определены в трудах В.А. Галанова [22-24] и других ученых [2, 7, 8, 9-13, 20, 25, 34-36], при этом особое внимание уделяется возможностям хеджирования [1, 4, 15, 21]. Понятие форвардная цена («forward price») есть англоязычный термин, который в дословном русском переводе и означает «будущая цена» [4]. Но часто используется еще и другой вариант перевода – «срочная цена» – более развернуто – это цена, установленная на какой-то "срок", т.е. на какую-то будущую дату). Поскольку понятие форвардная цена неразрывно связано с понятием форвардный контракт, который в российской практике еще называется " срочный договор", или "срочная сделка", постольку вполне логично, что названию срочный договор корреспондирует и аналогичное название будущей цены в нем как срочной цены.

Таким образом, если использовать терминологию русского языка, то мы имеем два понятия: «срочная сделка» и «срочная цена», а если использовать английскую терминологию, то мы имеем другую пару понятий: «форвардный контракт» и «форвардная цена». На российском рынке и в русскоязычной экономической литературе указанные русские и английские термины используются как синонимы. Широкое использование англоязычных терминов "форвардный контракт – форвардная цена" на современном российском рынке можно объяснить двумя типами причин. К первому ("объективному") типу причин можно отнести следующие:

1) форвардный рынок (рынок форвардных контрактов), как правило, есть внебиржевой срочный рынок, противоположный биржевому срочному рынку в виде фьючерсных контрактов. Таким образом, известная противоположность фьючерсного и форвардного контрактов делает целесообразным использование именно понятия "форвардный контракт", а ее не его русского аналога "срочный договор", который есть русскоязычный термин, охватывающий оба указанных вида контрактов.

2) история биржевого и внебиржевого срочного рынков Европы и США насчитывает уже несколько столетий. Срочный рынок современной России существует лишь с начала 90-х годов XX века, поэтому очевидно, что он во многом заимствует не только «технологии» срочных рынков западноевропейских стран и США, но и имеющуюся там терминологию.

3) использование англоязычных терминов объясняется и глобализацией рынков. Единая (общепринятая, общеизвестная, общепонятная) терминология создает основу для взаимопонимания между участниками рынка вне зависимости от их национальной принадлежности.

Ко второму ("субъективному") типу причин можно отнести следующие:

1) наличие своего рода «рыночной моды» на иностранные слова, используемые российскими участниками рынка. Конечной "материальной" причиной существования этой моды является широко распространенное в нашей стране мнение, что западная модель рыночной экономики обеспечит каждому россиянину большее благополучие, чем он имел при социализме. Однако, нельзя не заметить, что до 1917г, когда в России тоже развивались капиталистические отношения, никакого «засилья» иностранных слов в национальной рыночной среде не было, что, на наш взгляд, свидетельствует о принципиально ином отношении национального капитала к своей стране, который не вывозился в массовом порядке из российской экономики, а, наоборот, вкладывался в ее развитие. Отсюда и саморазвитие русского языка происходило параллельно с развитием самой потребности в русскоязычных терминах, необходимых российским участникам рынка, хотя, очевидно, что и общеупотребимые на мировом рынке иностранные понятия тоже широко использовались.

2) в определенной общественной среде употребление англоязычных слов делает употребляющего их человека как бы относительно «умнее». Иностранные слова в русском звучании обычно непонятны неспециалистам, а потому в их глазах лицо, употребляющее данные слова, выглядит "умным" человеком, или, по крайней мере, человеком, знающим то, чего не знает другой человек, даже, если он на самом деле (т.е. не подозревая об этом) понимает то содержание, которое скрывается за данным иностранным словом. В действительности, как только становится известно русское содержание иностранного понятия, ореол «умности» исчезает, но мода на то или иное слово все равно часто остается, но уже в силу несколько иных субъективных причин, например, из-за «красоты» звучания и т.п.

Аналогично, с позиций форвардного отношения, форвардный контакт как договор о будущей поставке товара есть противоположность кассовому («спотовому») договору как договору о немедленной поставке товара. Однако отношение «форвардная – спотовая цена» не копирует отношение «форварный контакт – спотовый контракт». Различие между контрактами по используемым в них ценам наглядно можно представить в виде следующей простой табл. 1:

Таблица 1

Корреспонденция форвардных и спотовых цен и контактов

|

Тип используемой цены Тип контракта |

Спотовая цена |

Форвардная цена |

|

Форвардный контракт |

+ (как будущая спотовая цена ) |

+ (как текущая или прошлая форвардная цена) |

|

Спотовый (кассовый) контракт |

+ (как текущая спотовая цена) |

- (отсутствует) |

Форвардное отношение есть весьма многогранное временное отношение между настоящим и будущим одного и того же рыночного предмета. Форвардная цена есть будущая цена товара (актива), но этим ее содержание не исчерпывается и потому не точно определять форвардную цену просто как будущую цену товара. Будущей ценой является не только форвардная цена, но будущей может быть и цена-спот, т.к. последняя существует применительно к любому моменту времени. Однако и спотовую цену нельзя отождествлять с настоящим, т.е. с текущей ценой рынка. Ведь в качестве текущей цены на рынке выступает не только имеющаяся спотовая цена товара, но и все уже имеющиеся форвардные цены товаров (в заключенных форвардных контрактах), т.е. вообще любая форвардная цена еще неисполненного договора, заключенного в данный текущий момент времени или в предшествующий период.

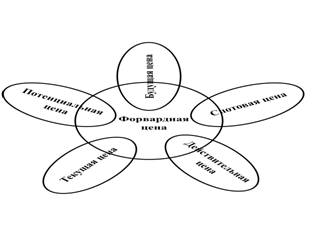

Рис. 1. «Ромашка» понятия форвардной цены

К примеру, на данном рисунке: центральный круг – форвардная цена, а остальные круги – это иные виды цен с точки зрения их отнесения к отношению между настоящим и будущим.

В случае исполнения форварда на рынке возникает парадоксальная ситуация: в один и тот же момент времени товар продается по форвардной цене ранее заключенного форварда и одновременно по спотовому контракту этот же товар реально продается по текущей спотовой цене. Получается, что один и тот же товар в данный момент времени продается по двум разным ценам: по "прошлой" цене, каковой выступает форвардная цена исполняемого форварда, и по текущей цене-спот. Поэтому очевидно, что форварная цена должна стремиться к прогнозируемой спотовой цене на момент исполнения форварда, а текущая спотовая цена представляет собой форвардную цену, «сведенную» к настоящему моменту времени.

Таким образом, модель взаимосвязи форвардной цены и цены спот актива имеет две равноправные формы выражения в силу того, что:

а) будущее есть результат настоящего, поэтому:

Цф = F (Цс) (1)

б) настоящее есть отображение («рефлексия») предполагаемого будущего, поэтому:

Цс = f (Цф) (2)

Где: Цф – форвардная цена товара (актива), Цс – спотовая цена товара, F и f – знаки прямой и обратной ей функции.

Понятие форвардная цена, кроме своей, двойственной понятийной формы, имеет и двойственное экономическое содержание, если это понятие рассматривать в следующих аспектах: форвардная цена есть цена товара; форвардная цена есть будущая цена товара.

С точки зрения товара, на который устанавливается форвардная цена, это есть цена действительного или финансового (мнимого, фиктивного) товара. Первый есть продукт процесса капиталистического производства, или результат предпринимательской деятельности. Товар производится и/или имеется в данный момент времени, но он будет производиться и/или существовать и в будущем. А потому вполне закономерен в определенных рыночных ситуациях и вопрос о том, по какой цене он будет реализовываться, когда его произведут в будущем. В этом случае форвардная цена столь же объективна, сколь объективна и спотовая цена товара.

Иное дело, если речь идет о цене финансового товара, например, акции или иностранной валюте. Эти товары не есть результат процесса производства ни в настоящем, ни в будущем. Но раз купля-продажа такого товара происходит в текущем моменте времени и может совершаться и в будущем, то ему также необходима не только спотовая, но и форвардная цена.

В результате, если для действительного товара форвардная цена отражает некие будущие условия его производства и реализации, то для фиктивного товара форвардная цена отражает лишь будущие процессы «производства» капитала, т.е. его «бесконечный» рост, которые применительно к отдельному капиталу, обладают гораздо большей непредсказуемостью, чем будущие условия производства материальных благ.

Специфическая роль форвардной цены в отношении финансового (фиктивного) товара (актива) проявляется в том, что:

- у участника рынка создается впечатление, что финансовый актив имеет такую же стоимостную («твердую», объективную, прочную) основу, как и материальный (реальный) актив. Это имеет под собой ту причину, что рынок не может функционировать без «правил», без соответствующего «порядка» в ценах на любые товары (торгуемые блага, полезности, активы).

- финансовый (фиктивный) актив тоже получает «стоимостную» основу, раз рынок «присваивает» ему ту или иную цену. Благодаря выбранной (принятой) рынком форме модели цены актива сама рыночная цена этого финансового актива превращается в нечто, имеющее свою собственную стоимостную основу в виде количественного значения результата расчета по такой теоретической модели.

Наиболее общей и одновременно наиболее внешне очевидной моделью форвардной цены капитала как товара является следующая формула:

Цф=Цс (1+r t /Т) (3)

Где: Цф – форвардная цена капитального актива, Цс – спотовая цена, r – процентная (доходная) ставка, t – время до окончания форвардного контракта, T – расчетное число дней в году.

Исходно данная модель форвардной цены есть следствие другой известной экономической формулы – формулы расчета роста капитала за определенный промежуток времени:

Кф : Кс = (Кс + ?Кс) : Кс = 1+ ?Кс : Кс = 1+ р (4)

Где: Кф – размер капитала на конец отчетного периода, Кс – размер капитала на начало отчетного периода, ?Кс – абсолютный прирост капитала за период, р – относительный прирост капитала (в долях) за некий период времени.

Сущностью капитала, как рыночного явления, является его безграничное возрастание и потому в среднем, или применительно к рынку в целом, капитал обязательно возрастает и этот его возможный будущий рост количественно и определяется по формуле (3).

Очевидно, что формулы 3 и 4 есть разновидности одной и той же математической модели, которая применительно к будущему есть модель вида: Цф = F(Цс) (1)

Формула (4) показывает, что капитал за какое-то время увеличился на такой-то относительный размер (р), обычно выражаемый в процентах. Но сам этот процент его прироста не имеет никакого отношения к тем экономическим факторам, которые явились причиной этого количественного роста капитала. Перенося это понимание на формулу (3), получаем, что общепринятая исходная модель форвардной цены капитального актива на самом деле в качественном смысле ничего не определяет и не доказывает.

Имеет место только перенос центра «тяжести» проблемы прогнозирования форвардной цены любого капитального актива с самой этой цены на процентную ставку (г) и на иные соответствующие показатели такой модели (типа «стандартное отклонение» и другие, что характерно для случая цены производного финансового инструмента).

Таким образом, можно отметить, что, во-первых, математическое моделирование форвардных цен любого типа есть перевернутое отражение факта неизбежного роста величины самого капитала через те или иные статистические показатели, которые в комплексе отражают этот рост и его специфические формы проявления в виде колебательных процессов, свойственных спросу и предложению на рынке любого актива.

Во-вторых, используемые в математической модели факторы роста форвардной цены есть не истинные факторы ее роста (или роста капитала), а лишь статистические показатели, «регистрирующие (улавливающие, отражающие) этот рост в отчетном периоде и, в силу этого, субъективно превращаемые участниками рынка в «факторы» такого роста в будущем периоде.

Причины «подмены» действительных факторов роста капитала на некие «статистические» факторы, фиксирующие такой рост, имеют как объективное, так и субъективное основание.

Можно указать на следующие объективные причины указанной «подмены», которые в общем плане сводятся к разного рода неопределенностям, свойственным будущему развитию рынка, и, прежде всего, состоят в следующем:

- неизвестность всех или существенной части действительных факторов, которые приведут к росту данного капитала в будущем.

- неизвестность количественного влияния действительных факторов на рост конкретного капитала в будущем.

В силу такого рода объективной двойственной неопределенности будущего, участники рынка должны располагать хоть каким-то инструментарием прогнозирования своих действий на рынке, а таковым пока остаются только статистические показатели отчетности, преобразованные в формы соответствующих факторов, «определяющих» форвардную цену, или в форму факторов роста конкретного капитала в будущем.

Из этого следует важный вывод о том, что такого рода общепринятые и общеприменимые «качественные» факторы как-то: процентная ставка, валютный курс, дисперсия (стандартное отклонение) и т.п., на самом деле не имеют никакого отношения к действительным факторам, определяющим форвардную цену любого актива (товара) как формы существования капитала на рынке. Именно в этом и кроется конечная причина того, почему никакая современная или будущая математическая модель форвардной цены того или иного вещественного или финансового (фиктивного) актива никогда не сможет верно спрогнозировать (кроме, естественно, случая и возможного совпадения прогноза и факта) форвардную цену капитального актива, как в собственно форвардных контактах, так и в известных их модификациях производных финансовых инструментов: фьючерсных и опционных контрактах.

Наиболее высокая степень прогнозирования любого будущего возможна только в том случае, когда общество само ставит себе цели на будущее и работает на их достижение. В случае рынка общественные цели совершенно неизвестны, а потому и не могут быть достижимы по определению.

Поэтому любой солидный прогноз рыночных цен есть не что иное как «научное угадывание», т.е. имеет мощную «математическую упаковку», ибо только в таком варианте проделанная аналитиками и математиками работа есть «товар», за который будут заплачены существенные деньги.

Субъективные причины использования процентных ставок и иных подобных рыночных факторов для расчета форвардных цен можно определить следующим образом:

- с математических позиций прогнозирование вторичного показателя может быть несколько лучше в смысле возможности повышения уровня их «обоснованности», «математичности», чем, например, прогнозирование непосредственно самого целевого (конечного) показателя;

- у участника рынка создается впечатление намного большей обоснованности его прогнозных расчетов, по сравнению с прогнозом сразу самой цены актива, в силу наличия в их распоряжении «научно-обоснованной» факторной формы модели цены;

- благодаря существованию математической модели, у участника рынка формируется твердое субъективное убеждение в том, что эта модель отражает истинные факторы, определяющие форвардную цену товара.

Решение сформулированных вопросов внедрено в Московском технологическом институте, широко ведущем научно-практическую деятельность в области финансов [18 ,19, 26, 32], что, в частности, отражается в научных исследованиях Суетина А.Н. [3, 5, 6, 14, 16, 17, 27-31], которые позволили определить рациональные пути использования инструментов срочного рынка и повышения эффективности финансово-хозяйственной деятельности предприятий, в т.ч. – АПК [29, 33].

Выводы

В целом можно сказать, что двойственность содержания форвардной цены любого рыночного товара проистекает из того, что в ней всегда присутствует единство объективного и субъективного содержания. Объективное содержание есть следствие объективности существования самого современного рынка капитала и его товарных и финансовых активов, торговля которыми невозможна как без существования спотовых, так и форвардных цен.

Субъективное содержание проистекает из непредсказуемости будущего в условиях рынка, которую его участники рынка постоянно вынуждены преодолевать, используя для этого любые способы, модели и методы прогнозирования форвардных цен, присущих капиталу.

Рецензенты:

Алексеева Н.А., д.э.н., профессор, профессор НОУ ВО «Московский технологический институт», г. Москва;

Емельянов С.В., д.э.н., профессор, профессор Московской бизнес-школы, г. Москва.

Библиографическая ссылка

Кещян В.Г., Мартынов П.В., Южакова О.А., Суетин С.Н. ДВЕ СТОРОНЫ СУЩНОСТИ ФОРВАРДНОЙ ЦЕНЫ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=19572 (дата обращения: 12.03.2026).