Понятие «инновация» появилось сравнительно недавно, а именно в ХIХ в., и активное применение нашло в работах австрийского ученого Й. Шумпетера [19]. Термин инновация означает внедренное новшество, обеспечивающее качественный рост эффективности процессов или продукции, востребованное рынком. Хотя в процессе онтогенеза цивилизаций люди постоянно создавали различного рода изобретения, но именно НТР конца XIX – XX вв. потребовала модернизации понятийного и разработки методологического аппарата для определения и оценки качественно новых продуктов, технологических решений, рационализаторских предложений и др.

Проблема оценки эффективности инновационных проектов приобретает актуальность к середине ХХ в. в связи с тем, что обнаруживаются их принципиальные отличия от инвестиционных проектов[16], составляющих текущую деятельность организаций. В качестве основных отличий выступают[10]:

1) более высокая степень неопределенности (технической, коммерческой) параметров проекта (сроков достижения намеченных целей, предстоящих затрат, будущих доходов), которая уменьшает достоверность предварительной финансово-экономической оценки и предполагает использование на практике дополнительных процедур оценки и отбора проектов;

2) вовлечение в реализацию проектов уникальных ресурсов (специалистов высокой квалификации, материалов, приборов и т.д.) [13];

3) высокая вероятность получения в рамках проекта неожиданных, но имеющих самостоятельную экономическую (социальную, экологическую и др.) значимость промежуточных или конечных результатов, что предъявляет дополнительные требования к гибкости управления инновационным процессом.

Рост инновационной активности способствовал ее широкому распространению, что послужило появлению различного рода инноваций, таких как: технологические, социальные, продуктовые, организационные, маркетинговые. Хотя каждый вид инноваций оказывает определенное влияние на жизнедеятельность общества, но наибольшим значением в масштабах региона и возможностью полноценной оценки обладают технологические и продуктовые инновации [11]. Именно для этих типов, в основном, разрабатывались методы оценки эффективности.

Под эффективностью инновационного проекта будем понимать исключительно экономическую эффективность, в широком смысле означающую соответствие результатов и затрат, в узком (как показатель) – это отношение количественных оценок результатов и затрат[3].

Существуют также понятия социальной и экологической эффективности проекта [18], но использование данных понятий правомерно в отношении специализированных инноваций, а именно социальных инноваций или инноваций, направленных на улучшение экологической ситуации. В таком случае эффективность рассматривается как отношение между состоянием системы с проектом и без него.

В отношении большинства технологических и продуктовых инноваций, направленных на получение конкретного коммерческого результата, вышеназванные понятия эффективности неприменимы. В соответствии со спецификой инновационных проектов в ходе реализации они могут дать дополнительный, прогнозируемый либо непрогнозируемый результат, способный оказать влияние на социум и экологию. Его следует рассматривать как эффект от реализации проекта, который может быть оценен качественно (положительный или отрицательный) и в финансовом выражении. В зависимости от его величины он способен оказать как незначительное влияние на развитие проекта, так и определяющее.

Оценка эффективности инновационных проектов в условиях командно-административной экономики

В 1960 г. была разработана «Типовая методика определения экономической эффективности капитальных вложений и новой техники в народном хозяйстве СССР» [2]. В 1969 г. данная методика была переработана и издана под названием «Типовая методика определения экономической эффективности капитальных вложений». Для оценки плановых и проектных решений в методике приводятся не только показатели сравнительной экономической эффективности инвестиций, но и показатели общей (абсолютной) эффективности. Для сравнения вариантов инвестиций, имеющих различные сроки капитальных вложений и изменяющиеся во времени текущие затраты, типовой методикой предусматривался норматив для приведения разновременных затрат (Енп = 0,08). Аналогичный подход к приведению разновременных затрат был сохранен в третьем издании «Типовой методики определения экономической эффективности капитальных вложений» (1980 г.).

Показатель минимума приведенных затрат для расчета экономической эффективности капитальных вложений рассчитывался по формуле:

KtхЕн + Сi→min

где: Kt - капитальные вложения по каждому варианту; Сi - текущие затраты (себестоимость) по тому же варианту; Ен - нормативный коэффициент эффективности капитальных вложений.

По минимуму приведенных затрат производили отбор наиболее эффективных вариантов проектных и хозяйственных решений. Если по сравниваемым вариантам капитальные вложения были различны по объемам и осуществлялись в разные сроки, а текущие затраты изменялись во времени и отсутствовала возможность учета фактора времени, рекомендовано было приводить затраты более поздних лет к текущему моменту с помощью применения коэффициента приведения.

С 1977 по 1988 гг. для определения экономического эффекта новой техники в СССР применялась «Методика определения экономической эффективности использования в народном хозяйстве новой техники, изобретений и рационализаторских предложений» [2]. По данному методическому подходу годовой экономический эффект определяется путем сопоставления приведенных затрат по базовому и новому вариантам. Приведенные затраты представляют собой сумму себестоимости и нормативной прибыли, отнесенную на единицу продукции и услуг.

Важным показателем для всех методических подходов является определение срока окупаемости капитальных вложений, планируемых на внедрение новой техники. При этом рассчитанный срок окупаемости сравнивался с нормативным.

В 1988 г. Государственный комитет СССР по науке и технике и Президиум Академии Наук СССР утвердили «Методические рекомендации по комплексной оценке эффективности мероприятий, направленных на ускорение научно-технического прогресса» [1]. Согласно данному документу при определении экономического эффекта на стадиях ТЭО, выбора наилучшего варианта мероприятия, при формировании планов НИР должен соблюдаться народно-хозяйственный подход, отражающий следующие принципы:

1) оценка эффективности мероприятий НТП осуществляется по условиям использования конечной продукции с учетом всех сопутствующих позитивных негативных результатов и в других сферах народного хозяйства, включая социальную, экологическую, внешнеэкономическую;

2) проведение расчетов экономической эффективности осуществляется по всему циклу разработки и реализации мероприятия НТП за установленный для каждого такого мероприятии период;

3) необходимо приведение к единому расчетному году применяемых в расчетах экономических нормативов и других установленных показателей, учета экономической неравномерности затрат и результатов, получаемых в различные периоды времени;

4) в расчетах по народному хозяйству применяются единый норматив эффективности капитальных вложений и дифференцированные нормативы платы за природные и трудовые ресурсы, а также сметная стоимость, тарифы и цены, которые отражают качество и эффективность продукции у потребителя.

Определение экономического эффекта любого мероприятия НТП (нововведения) по условиям использования продукции осуществляется в следующем порядке[5].

1. Рассчитывается суммарно по годам расчетного периода экономический эффект. Расчет осуществляется с приведением разновременных затрат и результатов к единому для всех вариантов мероприятия НТП моменту времени – к расчетному году. За расчетный год обычно принимается наиболее ранний из всех вариантов календарный год, который предшествует началу выпуска продукции или использования в производстве новой технологии. Приведение разновременных затрат всех лет периода жизненного цикла реализации мероприятия НТП к расчетному году осуществляется путем умножения их величины за каждый год на коэффициент приведения.

2. Проводится стоимостная оценка результатов за весь расчетный период. При этом за начальный год расчетного периода принимается год начала финансирования работ, включая проведение исследований. За конечный год расчетного периода принимается момент завершения всего жизненного цикла мероприятия НТП. Стоимостная оценка результатов определяется как сумма основных и сопутствующих результатов. Стоимостная оценка сопутствующих результатов включает дополнительные экономические результаты в разных сферах народного хозяйства, а также экономические оценки социальных и экологических последствий. Эти результаты могут оцениваться в стоимостном выражении.

3. Затраты на реализацию мероприятий НТП за расчетный период включали затраты при производстве и использовании продукции. Данные методы широко применялись в СССР и РФ в период с 1958 по 1995 гг. В условиях административно-командной системы управления экономические обоснования являлись обязательными атрибутами любого хозяйственного решения, но играли второстепенную роль и носили, как правило, формальный характер.

В социалистической науке аналитические методы и расчеты, рекомендованные к использованию, рассматривались в основном в ретроспективном аспекте и использовали большое количество фиксированных значений. Такой подход к оценке соответствовал командно-административной системе ведения хозяйства, при которой выпуск продукции и ее распределение определялись Госпланом. Масштабные проекты осуществлялись только государством, их реализация предполагала достижение заранее обозначенных результатов.

В качестве основных недостатков названных методов следует отметить:

- шаблонность;

- отсутствие прогностического аппарата;

- узость оцениваемой области проекта;

- отсутствие разграничений между инновационными и инвестиционными проектами.

Методологические проблемы в оценке эффективности инновационных проектов в РФ

Переход экономики в нашей стране к рыночным отношениям обусловил необходимость переосмысления принципов и методов определения экономической эффективности инноваций. В 1994 г. были разработаны первые методические рекомендации по оценке эффективности инвестиционных проектов с учетом особенностей рыночной экономики. В 1999 г. данная методика была переработана и переиздана под названием «Методические рекомендации по оценке эффективности инвестиционных проектов» [14].

В этом документе оценка эффективности проектов разделена на две стадии. Первоначальным шагом является оценка общественной значимости проекта. Общественно значимыми считаются крупномасштабные, народно-хозяйственные и глобальные проекты.

Далее рассчитываются показатели эффективности проекта в целом. Цель этого этапа – интегральная экономическая оценка проектных решений и создание необходимых условий для поиска инвестора. Для локальных проектов оценивается только их коммерческая эффективность, и, если она оказывается приемлемой, рекомендуется непосредственно переходить к третьему этапу оценки. Для общественно значимых проектов оценивается в первую очередь их социально-экономическая эффективность. При неудовлетворительной оценке такие проекты не рекомендуются к реализации и не могут претендовать на государственную поддержку. Если же социально-экономическая эффективность оказывается достаточной, оценивается их коммерческая эффективность.

Последний этап оценки осуществляется после выработки схемы финансирования. На этом этапе уточняется состав участников и определяются финансовая реализуемость и эффективность участия в проекте каждого из них (региональная и отраслевая эффективность, эффективность участия в проекте отдельных предприятий и акционеров, бюджетная эффективность и пр.).

В Методических рекомендациях при оценке эффективности инвестиционных проектов предлагается использовать следующие показатели: чистый доход (ЧД/NV); чистый дисконтированный доход (ЧДД/NPV), внутренняя норма доходности (ВНД/IRR); индексы доходности затрат и инвестиций (ДИД/DPI); срок окупаемости (РР); дисконтированный срок окупаемости (DPP).

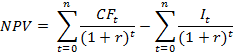

Чистый дисконтированный доход (NPV)[3]:

Где: CFt – поток денежных поступлений от инвестиционного проекта в

период t; It – затраты в инвестиционный проект в период t; n – число периодов; r – ставка дисконтирования.

Внутренняя норма доходности (IRR):

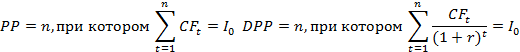

Срок окупаемости (PP) и дисконтированный срок окупаемости (DPP):

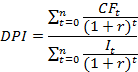

Дисконтированный индекс доходности (DPI):

Согласно данным Методическим рекомендациям в условиях рыночной экономики необходимо учитывать инфляционные процессы, а также фактор риска и неопределенности при оценке экономической эффективности инвестиций. Вместе с этим в данных рекомендациях базой формирования показателей экономической эффективности инвестиционных проектов явились ранее известные разработки, как дореволюционного периода, так и периода централизованного планирования экономики страны. Одним из методов, используемых в Методических рекомендациях, является статичный метод оценки экономической эффективности. Это позволяет оценку экономической эффективности инвестиций приблизить к оценке текущей деятельности предприятия. Статичная система оценки включает набор среднегодовых показателей, и она занижает период возврата инвестиций, поскольку в ней не учитывается фактор времени. Поэтому ориентация на период возврата повышает привлекательность проекта, а ориентация на рентабельность уменьшает привлекательность проекта, так как рентабельность инвестиций занижается, поскольку не учитывается их постепенный возврат за счет чистого дохода от реализации проекта.

В Методических рекомендациях не предусматривается отбор на начальном этапе заведомо неэффективных вариантов инвестиционных проектов с помощью какой-либо современной методики, которая известна на сегодняшний день. Поэтому расчеты производятся как в отношении потенциально прибыльных, так и убыточных проектов. Это ведет к необоснованным временным и финансовым затратам.

Далее в Методических рекомендациях указывается в составе эффективности проекта в целом такая составляющая, как социальная эффективность (как отношение результата к затратам). Однако названный параметр носит предельно субъективный характер, и методов для его расчета на данный момент не разработано.

Предлагаемые в Методических рекомендациях коэффициенты для оценки экономической эффективности проектов (NV, NPV, IRR, РР и др.) часто противоречивы, так как имеют различные принципы расчета. Вместе с этим названные показатели дают разные типы оценок (абсолютные и относительные). По результатам многочисленных экспериментов выбор из ряда альтернативных инвестиционных проектов наиболее эффективного по критерию NPV (в Методических рекомендациях является главным критерием) часто противоречит действительности [6]. Например, если выбирать наиболее эффективный проект из альтернативных инвестиционных проектов по нескольким критериям, то тот из них, у которого значение NPV будет наибольшим, не будет оптимальным [17].

В расчетах Методических рекомендаций не предусмотрен учет фактора неточности используемых исходных данных. Известно, что любые инвестиционные расчеты отличаются значительным уровнем погрешности используемых исходных данных и промежуточной информации. Инновационные проекты обладают еще большей неопределенностью, поскольку абсолютно неизвестна ответная реакция рынка на инновацию. Авторы Методических рекомендаций попробовали учесть факторы неопределенности и риска при оценке эффективности инвестиционных проектов. Однако эта попытка ограничивается в основном перечислением возможных неопределенностей и рисков.

В Методических рекомендациях отсутствуют какие-либо указания в отношении специфических особенностей их применения в отношении инновационных проектов. Указано только, что инвестиции в инновации являются высокорисковыми.

Кроме указанных недостатков, Методические рекомендации не учитывают такие стадии инновационного процесса, как НИР, ОКР. Для учета этих особенностей в соответствии с решениями Минобрнауки России разработаны и официально рекомендованы к применению «Методические рекомендации по оценке экономической эффективности финансирования проектов, имеющих своей целью коммерциализацию результатов научно-исследовательских и опытно-конструкторских работ» от 2005 г. [9]. Рекомендации ориентированы на проведение входной экспертизы для получения предварительных оценок экономической эффективности и потенциальных рисков реализации проектов, имеющих своей целью коммерциализацию результатов научно-исследовательских и опытно-конструкторских работ; на введение объектов промышленной собственности и результатов научно-технических разработок в хозяйственный оборот предприятий.

Рекомендации определяют:

- исходные данные и процедуры расчета экономических показателей;

- процедуры расчета экономической эффективности проекта для схемы прямого кредитования и схемы долгосрочного вложения средств;

- процедуру определения рейтинга проектов;

- особенности схем финансирования проекта.

Они ориентированы на оценку целесообразности коммерциализации результатов ОКР и обеспечивают выбор схем целесообразной реализации внедрения технологии. Таким образом, исходными данными для корректного применения Рекомендаций являются результаты рыночных испытаний готового образца инновационной продукции (результаты ОКР и испытаний опытного образца продукции в рыночных условиях).

Рейтинг проектов в данных Рекомендациях выстраивается следующим образом.

- Группа «А» – проект коммерциализуем:

или

или  при реальных значениях Einf , Ealt и R.

при реальных значениях Einf , Ealt и R. - Группа «В» – проект экономически целесообразен:

(

( ) при Einf= 0, Ealt= 0 и R = 0.

) при Einf= 0, Ealt= 0 и R = 0. - Группа «С» – проект следует или возможно доработать:

(

( ) при Einf= 0, Ealt= 0 и R = 0.

) при Einf= 0, Ealt= 0 и R = 0. - Группа «D» – данных недостаточно для проведения экономических оценок.

Где: ![]() – доход владельца за инновационный цикл для схемы прямого кредитования;

– доход владельца за инновационный цикл для схемы прямого кредитования; ![]() – доход владельца за инновационный цикл для схемы долгосрочного вложения средств; Einf – ожидаемый уровень инфляции, отн. ед. в год; Ealt – процентная ставка по кредитам, отн. ед. в год; R– потенциальный риск реализации проектов.

– доход владельца за инновационный цикл для схемы долгосрочного вложения средств; Einf – ожидаемый уровень инфляции, отн. ед. в год; Ealt – процентная ставка по кредитам, отн. ед. в год; R– потенциальный риск реализации проектов.

Показатели ![]() или

или ![]() по смысловому значению близки к показателю NPV. В данных Рекомендациях этот показатель является основным и единственным, по которому определяется эффективность проекта и выстраивается рейтинг проектов. Неопределенность при расчетах в данных Рекомендациях также никакими способами не учитывается.

по смысловому значению близки к показателю NPV. В данных Рекомендациях этот показатель является основным и единственным, по которому определяется эффективность проекта и выстраивается рейтинг проектов. Неопределенность при расчетах в данных Рекомендациях также никакими способами не учитывается.

Следовательно, все ключевые недостатки, касающиеся Методических рекомендаций, относятся и к данным Рекомендациям.

Таким образом, существующие на сегодняшний день в России методики оценки эффективности инвестиций в инновационную деятельность не позволяют в полной мере учитывать специфические особенности инновационных проектов, что, в частности, отмечается и в самих нормативных документах.

Современные тенденции в оценке эффективности инновационных проектов

Экспертные подходы

В зарубежной практике оценки эффективности инноваций существует четкое разделение между инновационными и инвестиционными проектами. Наиболее популярными методами оценки эффективности инноваций являются методика STAR и система «закрепленных шкал» [7]. Авторы методики STAR (Strategic technology assessment review – свод стратегических технологических оценок) — профессора всемирно признанных университетов – Колумбийского и Пенсильванского. Разработанная ими система основана на многолетнем опыте сотрудничества с такими фирмами, как DuPont, Intel, Hewlett-Packard, Sonera Co., General Electric, IBM, Citibank,Matsushita, Texas Instrument и др. [22].

Реальные основания выбора – логика нахождения проектов, которые максимизируют обучение и доступ к возможностям, позволяющим снизить издержки и риск. Хотя это существенные преимущества по сравнению с обычными подходами, инструментарий их использования остается скудным. Переменными являются размеры и устойчивость потенциальных потоков дохода, скорость или задержки в рыночной адаптации, издержки на разработку, коммерциализацию, а также рыночные оценки силы компании, такие как позиция в конкуренции, зависимость от стандартов и степень неопределенности. Каждая переменная измеряется путем опроса экспертов, что может использоваться и для оценок рисков альтернативных проектов и использования тех или иных рецептов, даже если они связаны с отказом от проекта или с его реконфигурацией. Главным достоинством такого подхода является комплексность технологических и стратегических аспектов.

Общая концепция системы STAR (рис. 1)

Рис. 1. Концепция системы STAR

Отдельные факторы, подлежащие оценке по системе STAR, сводятся в таблицы со следующими показателями: риски по факторам спроса; риски, связанные с характером применяемой стратегии выхода на рынок; риски блокировки вхождения фирмы в новую отрасль; риски, связанные с характером конкуренции; риски переоценки устойчивости бизнеса; риски переоценки политики фирмы обеспечения соответствия стандартам; риски по оценке издержек коммерциализации продукции; риски по оценке ресурсного потенциала рычага коммерциализации; риски, связанные с новизной отрасли; риски по оценкам издержек на разработку; риски, связанные с оценкой; риски потенциальных потерь; риски из-за внешней неопределенности проекта; риски из-за внутренней неопределенности в деятельности фирмы.

Всего методика STAR включает 14 таблиц, в которых оцениваются 118 отдельных факторов, способных влиять на реализуемость и коммерциализацию инновационного проекта (ИнП). Предусмотрены экспертные оценки важности частного риска по конкретному фактору, собственно оценки этого риска в баллах от 0 до 10, а также оценка риска с учетом веса фактора. На основании результатов экспертизы по данным, приведенным в таблице, определяется уровень риска ИнП. Уровни рисков (табл. 1) установлены в соответствии с европейской практикой [15].

Таблица 1

Итоговая оценка уровня рискованности проекта по методике STAR

|

Уровень риска ИнП |

Сумма баллов |

Отношение оцененного уровня к предельному |

|

Нерисковый проект |

0–125 |

0–0,1 |

|

Минимальный риск |

125–375 |

0,1–0,3 |

|

Средний риск |

375–750 |

0,3–0,6 |

|

Полный риск |

938–1250 |

0,75–1 |

Необходимо отметить, что, по мнению авторов методики STAR и авторов рассматриваемой ниже системы «закрепленных шкал», интегральные оценки выходят на первый план только на этапе сравнения альтернативных проектов, а на этапе разработки проектов важны оценки частных рисков. Система «закрепленных шкал», предложенная IRI (Industrial Research Institute) по исследованию лучших практик фирм США в управлении портфелем НИОКР, — несколько иная версия оценок успеха проектов с высоким уровнем неопределенности (в дальнейшем также методика IRI) [17]. Она включает в себя следующие виды оценки:

1) оценка рисков по факторам технического успеха:

а) шкала определения позиций в интеллектуальной собственности – оценка вероятности получения сильной защищенной патентной или иной позиции собственности в исследуемой области технологии;

б) шкала оценки компетентности – определение вероятности того, что интеллектуальные и технические ресурсы обеспечивают выполнение проекта;

в) шкала технической сложности – оценка влияния технической сложности проекта на вероятность его успеха;

г) шкала доступности и эффективного использования внешней технологии – определяет эффект пригодности внешней технологии и способности организации использовать такую технологию, вероятность достичь цели проекта;

д) шкала оценки производственных возможностей – оценка вероятности того, что организация имеет способность производить продукт или внедрить в процесс эти операции;

2) оценка рисков по факторам коммерческого успеха:

а) шкала оценки рыночных потребностей — оценка вероятности наличия потребностей в продукте и готовности рынка к его восприятию;

б) шкала оценки позиций (имиджа, бренда и т.п.) предприятия, реализующего ИнП, на рынке – оценка вероятности того, что продукт будет принят рынком с учетом рыночных сил и/или образа организации;

в) шкала оценки каналов распределения – определяет легкость доведения разработанного продукта до потребителей;

г) шкала оценки силы потребителей – для ИнП, реализующих субсистемы или промежуточные продукты, оцениваются позиции потребителя в интересующей сфере бизнеса;

д) шкала оценки доступности для сырья и ключевых элементов снабжения, измеряет влияние снабжения и/или доступности ключевых элементов или материалов на вероятность успеха проекта;

е) шкала экологических рисков оценки вероятности того, что аспекты экологии будут влиять на успешность проекта.

В соответствии с методикой IRI эксперты в каждой из перечисленных выше шкал определяют качественную оценку, которая наиболее полно соответствует их системе предпочтений, и фиксируют эту оценку в виде «закрепленного» за ней балла. Параллельно экспертом фиксируется вес каждой отдельной шкалы. По методике производится два ряда оценок: вероятности технического и коммерческого успехов.

Проведенные исследования показывают, что система «закрепленных шкал» хорошо коррелирует с методикой STAR (табл. 2)[9].

Таблица 2

Сравнительные оценки уровня рискованности проекта по методикеSTAR и методике IRI

|

Уровень риска инновационного проекта |

Методика STAR |

Методика IR1 |

Отношение оцениваемого уровня к предельному |

|||

|

Сума балов с учетом |

Средний балл с |

|||||

|

Min |

Мах |

Мах |

Min |

Min |

Мах |

|

|

Нерисковый проект |

0 |

125 |

5,0 |

4,6 |

0,0 |

0,1 |

|

Минимальный риск |

125 |

375 |

4,6 |

3,8 |

0,1 |

0,3 |

|

Средний риск |

375 |

750 |

3,8 |

2,6 |

0,3 |

0,6 |

|

Высокий риск |

750 |

938 |

2,6 |

2,0 |

0,6 |

0,8 |

|

Полный риск |

938 |

1250 |

2,0 |

1.0 |

0,8 |

1,0 |

Полученные при их использовании результаты также хорошо согласуются [12] с общепринятыми индикаторами вероятности успеха проекта [9], представленными ниже:

- 80–100 Расширение диапазона существующих продуктов при известных технологиях

- 60–80 Продукт известен в мире, но не разрабатывается и не выпускается фирмой

- 40–60 Необходима определенная разработка процессов, интеграция которых не проведена

- 20–40 Необходима трудная разработка, но отдельные потенциальные решения просматриваются

- 0–20 Требуются главный прорыв, создание ключевых патентов

Исследуем возможность использования методик STAR и IRI в организациях инновационной инфраструктуры (таких как технопарки, венчурные фонды и др.) для конкурсного отбора инновационных проектов в РФ:

- невозможно выстроить систему критериев, пригодную абсолютно для всех проектов. Кроме того, в методике STAR некоторые риски дублируются, что может привести к неадекватным результатам, в методике IRI спектр оценок довольно узок;

- методики основаны на экспертных оценках (дискретных), что не позволяет учитывать весь спектр возможных сценариев реализации проектов;

- перенос зарубежных методик на отечественную инновационную систему неправомерен. Это связано с тем, что в развитых странах превалируют более интерактивные модели инновационного процесса, в России – линейные, а это сказывается на условиях и механизмах коммерциализации инноваций. Кроме того, зарубежные методики не учитывают специфику рынка и нормативно-правового поля России.

Современные комплексные методы оценки эффективности

Метод реальных опционов

Работа С. Майерса «Финансовая теория и финансовая стратегия» считается отправной точкой развития практики применения модели реальных опционов. Впоследствии значительный вклад в разработку теории реальных опционов был внесен Р. МакГратом, Дж. Розенбергером и рядом других зарубежных ученых [23]. В России теория реальных опционов получила развитие в исследованиях А. В. Бухвалова, М. А. Лимитовского, Н. К. Пирогова и др. [5]. В последние годы наблюдается быстрый рост числа работ, посвященных использованию реальных опционов для оценки инновационных проектов. Оценка инвестиционных проектов методом реальных опционов основана на предположении, что любая инвестиционная возможность для компании может быть рассмотрена как финансовый опцион, т. е. компания имеет право, а не обязательство создать или приобрести активы в течение некоторого времени. Модели оценки стоимости опционов можно разделить на две группы: основанные на модели Блэка–Шоулзаи на основе модели биномиального дерева Кокса–Росса–Рубинштейна [21].

Модель Блэка–Шоулза, основанная на предпосылке непрерывного учета времени, более уместна в случае оценки финансовых опционов, так как их можно купить или продать в любой момент. При оценке реальных инвестиций более приемлем второй подход по причине их меньшей ликвидности. Именно это их свойство не дает возможности в любой момент продать свое право участия в проекте. При использовании биномиальной модели сначала строится дерево стоимости базового актива и на его основе – дерево стоимости опциона (рис. 2), которые затем сворачиваются. При построении дерева стоимости базового актива можно учесть риски проекта в сценарных значениях, а не в ставке дисконтирования.

Рис. 2. Пример структуры инновационного проекта

Общая концепция метода реальных опционов может быть представлена в следующем виде.

1. Формирование дерева сценариев в зависимости от структуры инновационного проекта.

2. Определение входных данных: безрисковой ставки, времени между вершинами, стоимости актива в начальный момент времени, цены исполнения реального опциона.

3. Определение параметров, характеризующих результаты проекта по конкретным сценариям.

4. Определение стоимости опциона.

5. Свертка дерева стоимости опциона.

6. Получение итогового результата.

7. Корректировка показателей экономической эффективности проекта на стоимость реального опциона.

Предлагаемый метод соответствует принципу комплексной оценки инновационного проекта, который можно рассматривать как необходимое условие его эффективности с коммерческой точки зрения. Однако реальные опционы, по мнению профессора В.В. Коссова [12], не снимают фундаментального различия между замыслом инновационного проекта, когда производится первая оценка его эффективности, и денежным потоком, порожденным реализацией этого проекта.

Многокритериальный метод

Авторы С.Н. Яшин и О.С. Боронин предлагают оценивать инновационный проект не только с коммерческой точки зрения [20]. Предложенный ими многокритериальный метод оценки экономической эффективности инновационных проектов строится на учете экономических, научно-технических, социальных и экологических показателей. Суть этого метода заключается в использовании системного подхода к оценке инновационных проектов. Авторы данного варианта комплексного метода предлагают выделить четыре группы показателей, каждая из которых характеризует свой аспект инновации: экономический, научно-технический, социальный и экологический. В основе данной вариации метода комплексной оценки лежит следующая последовательность действий:

1) отбор и формирование структуры интегральных показателей;

2) перевод показателей в сопоставимый вид;

3) расчет единой базовой комплексной оценки;

4) учет неопределенности и рисков инновационного проекта.

На первом этапе следует привести все показатели к безмерному виду. Для этого при определении обобщенного показателя производится ранжирование инновационных проектов с использованием метода сравнительной рейтинговой оценки инновационной привлекательности проектов. Для расчета коэффициентов значимости в силу большого разнообразия показателей необходимо использовать два метода.

1. В условиях неопределенности, когда показатели эффективности можно ранжировать по приоритету на количественном уровне, для расчета коэффициентов значимости отобранных интегральных показателей используем один из методов математического моделирования – экспертное ранжирование.

2. В условиях неопределенности показатели эффективности можно ранжировать по приоритету лишь на качественном уровне («очень важно» — «важно» — «менее важно» и т.д.).

В соответствии с данными оценками выстраивается рейтинг показателей, и, чем ниже рейтинговая оценка проекта в целом, тем ниже его рейтинг среди других проектов. В методике намеренно не делается акцент на то, что главными при оценке являются экономические критерии. Весомость всех показателей должна определять специальная комиссия, в состав которой входят уполномоченные и заинтересованные лица соответствующей функциональности.

После расчета обобщенного показателя определяется рейтинг каждого из инновационных проектов и производится их отбор по его значению. Полученное значение показателя эффективности не говорит о том, что один проект «лучше» другого. На основе расчетов делается вывод только о предпочтительности того или иного проекта по сравнению с остальными в рамках выбранных показателей эффективности.

Второй этап. Часть показателей задается как обязательные или рекомендованные, следовательно, проекты, у которых показатели ниже нормативных, даже не рассматриваются. Таким образом, происходит сокращение временных и финансовых затрат на рассмотрение заведомо неэффективных проектов.

Третьим шагом является учет факторов риска и неопределенности. Для этого используется подход, основанный на вероятностном моделировании оценки рисков инновационных проектов. Для учета рисков рекомендуется рассматривать стадию реализации проекта, на которой вкладываются денежные средства.

Метод комплексной оценки имеет следующие преимущества:

- имеется возможность оценки различных видов инновационных проектов (технологических, социальных, продуктовых);

- существует инструментарий для отсева заведомо неэффективных проектов;

- учитывается фактор неопределенности, что крайне важно при оценке инновационных проектов.

Но, к сожалению, и этот метод не лишен недостатков:

- неясно, как учитывать ранг того или иного эксперта;

- нет возможности предвидеть все сценарии возможного развития проекта.

Заключение

Рассмотрев историю развития методов оценки эффективности инновационных проектов, отметим основные проблемные поля в их использовании в современной экономике РФ.

1. Методы оценки экономической эффективности капитальных вложений, разработанные для условий административно-командной экономики, не соответствуют современному состоянию развития экономики.

2. Используемые в настоящее время в отечественной практике методы оценки эффективности инноваций не имеют на первоначальном этапе отсева явно бесперспективных инноваций, не учитывают специфических особенностей инновационных проектов, а именно не учитывают фактора неточности исходных данных и высокую неопределенность, не учитывают многокритериальную природу инноваций. В составе эффективности декларируются такие компоненты, как социальная эффективность и другие качественные критерии, но методов их числового расчета не дается.

3. В зарубежной практике оценки эффективности инноваций существует четкое разделение между оценкой эффективности инвестиций в существующие технологии и инновации. Между тем зарубежные методики также имеют некоторые недостатки методического характера (назначение оценок и определение рангов, отсутствие в расчетах рангов экспертов). Прямой перенос зарубежных методик на отечественные субъекты инновационной структуры неприемлем ввиду различных моделей инновационного процесса.

4. Попытки разработки комплексных методик оценки проектов тоже не лишены некоторых недостатков. Метод реальных опционов не снимает фундаментального различия между замыслом инновационного проекта, когда производится первая оценка его эффективности, и денежным потоком, порожденным реализацией этого проекта. При этом реальные опционы в силу своей ориентации на интерактивную модель инновационного процесса не могут быть без изменений перенесены в отечественную практику. А многокритериальный метод, являясь разновидностью экспертных методов, сохраняет многие недостатки методик STAR и IRI.

В качестве основных тенденций в оценке инноваций можно выделить следующие:

1) смена ретроспективной оценки перспективной;

2) учет не только коммерческого эффекта, но и состояния рынка:

3) переход от аналитических способов оценки к экспертным;

4) многокритериальный подход к оценке инновационных проектов.

Таким образом, можно заключить, что с усложнением разрабатываемых и реализуемых проектов, с увеличением их возможности влиять на все большее количество сфер жизни общества и природы происходит усложнение оценочного аппарата. Сегодня уже недостаточно просто аналитических методов оценки, так как они не могут учесть всю многогранность проекта. Переход к экспертным методам, предоставляя значительное поле для оценки, в то же время ставит проблему субъективизма и неясности в установлении рангов экспертов.

Перспективой в преодолении сложившихся противоречий и неточностей могут стать исследования, направленные на «сращивание» аналитических и экспертных подходов. Создание подобной интегральной методики сможет, с одной стороны, расширить область оценки, а с другой – нивелировать ее субъективизм. Также следует отметить, что такой оценочный аппарат должен содержать многокритериальный подход, чтобы давать представление не только о финансовой эффективности проекта, но и о потенциальной возможности его влияния на другие планы бытия.

Рецензенты:

Рудык Э.Н., д.э.н., профессор, профессор кафедры менеджмента ГБОУ ВО МО «Международный университет природы, общества и человека “Дубна”», г. Дубна;

Хозяинов М.С., д.т.н., профессор, заведующий кафедрой управления проектами ГБОУ ВО МО «Международный университет природы, общества и человека “Дубна”», г. Дубна.

Библиографическая ссылка

Куликов Д.Л., Кучеров А.А. СТАНОВЛЕНИЕ И РАЗВИТИЕ МЕТОДОВ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИННОВАЦИОННЫХ ПРОЕКТОВ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=19451 (дата обращения: 16.02.2026).