Согласно данным Росстата на начало 2014 г. 5% от общего числа семей России являются остро нуждающимися в жилье [6]. Например, в Пензе такими нуждающимися являются 14 877 семей (на начало 2014 г.). Для их обеспечения необходимо построить около 900 тыс. м2 жилья. Нельзя не учесть, что число нуждающихся в собственной жилой площади беспрестанно возрастает.

Данная статистика наглядно показывает всю остроту и актуальность проблемы обеспеченности населения Российской Федерации жильем.

Актуальным решением сложившейся проблемы является ипотечное кредитование граждан. Причем на данном этапе нестабильного экономического положения России ипотечные кредиты для населения должны выдаваться с государственной поддержкой.

Вследствие активного роста ипотечного рынка в первой половине 2014 г. и замедления темпов его роста в декабре 2014 г. он испытал огромный стресс, как и вся финансовая система страны в целом. В 2015 г. основная задача участников ипотечного рынка – исключить кратное сокращение данного сектора.

Цель исследования – выявить основные проблемы ипотечного кредитования в условиях современной нестабильной экономической ситуации в Российской Федерации, а также найти и предложить пути их решения.

Материал и методы исследования

1. Проблемы, связанные с общеэкономической ситуацией в стране. Поскольку ипотека является долгосрочным кредитом, банки должны иметь гарантии для поддержания своей экономической стабильности [5]. Между тем заемщики тоже должны быть уверены, что смогут своевременно расплатиться за кредит и не лишатся жилья, за которое они уже выплатили часть денежных средств. Однако доходы граждан нестабильны, как и величина прожиточного минимума, инфляция в стране резко «скачет». Поэтому ипотечное кредитование осуществляется с определенными рисками. Банки могут в некоторой степени компенсировать свои предполагаемые финансовые риски, назначив высокие процентные ставки по кредитам. Заемщики же могут быть защищены от рисков только государством и законодательством.

В 2014 г. по причине изменения геополитической ситуации и макроэкономических условий в экономике России возникли кризисные явления, резко упал курс рубля. Девальвация национальной валюты, а также наметившаяся чистка банковского сектора послужили стимулом к повышению потребительской активности населения страны.

В кризисные моменты граждане предпочитают вкладывать накопленные денежные средства в недвижимое имущество, в том числе и через ипотечное кредитование. В качестве первоначального взноса заемщиками нередко использовались средства, которые они хранили в банке. Потенциальные заемщики, которые только планировали приобрести жилую недвижимость с привлечением ипотечного кредитования, побоявшись возможного роста ставок, поспешили поскорее взять кредит.

По официальным прогнозам, российскую экономику вскоре ожидает спад. При таких условиях следует уделять внимание банковскому ипотечному кредитованию, поскольку оно несет большой вклад в поддержку спроса на жилую недвижимость. Данный спрос оказывает немалый стимулирующий эффект на развитие экономики страны в целом и вносит весомый вклад в рост ВВП.

Жилищный рынок подвергнется торможению за счет падающего инвестиционного спроса и растущих ставок по банковским операциям. С ростом ставок по кредитам, с вынужденным возникновением более жестких требований к заемщикам, а также с замедлением темпов роста доходов населения 2015 г. грозит стать весьма сложным для ипотечного кредитования. Как следствие, для Агентства по ипотечному жилищному кредитованию (АИЖК) в этот год приоритетным направлением станет поддержка строительного сектора. Будет оказываться стимулирование как предложения, так и спроса на жилую недвижимость. Приоритетом будут пользоваться те проекты, которые осуществляются в рамках программы «Жилье для российской семьи». Для поддержки спроса на жилье АИЖК будет производить рефинансирование ипотечных кредитов по льготной процентной ставке для отдельных категорий граждан.

2. Проблемы, связанные с монополизацией рынка жилого строительства. На сегодняшний день первичный рынок жилья остается «непрозрачным». В нашей стране слишком мало строительных компаний, которые занимаются постройкой жилых многоквартирных домов. В условиях отсутствия рыночной конкуренции владельцы строительных компаний удерживают цены за построенные ими квадратные метры жилой недвижимости на высоком уровне. Таким образом, построив фактически монопольный бизнес, они получают огромные прибыли от его реализации. В сложившейся ситуации больше всех страдают граждане и семьи, которые в силу недостаточной обеспеченности не могут приобрести в собственность жилье по сложившимся ценам, но являются остро нуждающимися в нем. Также в зависимость от строительных компаний попали и кредитные организации, поскольку цены на квадратные метры им диктуют монополисты.

Данную проблему можно решить только созданием здоровой конкуренции на рынке жилищного строительства, т.е. нельзя допускать монополизацию этого рынка. Государству необходимо заниматься созданием благоприятных условий для развития рынка жилищного строительства, для создания новых строительных компаний и корпораций, в результате чего и ипотека станет более доступным продуктом для нуждающихся граждан.

Тем не менее есть и положительная динамика на рынке жилищного строительства. С ростом выдачи ипотечных кредитов за последние пять лет произошел и рост объемов строительства новой жилой недвижимости – уже два года рынок строительства бьет рекорды по вводу новых жилых домов. При продажах жилья на первичном рынке доля сделок с привлечением заемных средств составляет около 40%, а по некоторым объектам достигает 80%. Безусловно, ключевую роль в такой динамике сыграла ипотека.

3. Проблемы, связанные с первоначальным взносом за ипотеку. Рассматривая ипотечное кредитование с точки зрения заемщика, можно выделить еще одну проблему, кроющуюся в достаточно высоких требованиях ипотечных организаций. Большинство таких организаций предоставляют ипотеку гражданам под процентную ставку около 15% годовых. При этом первоначальный взнос составляет порядка 10–20% от суммы займа. Именно высокая сумма первоначального взноса является наиболее частой преградой к оформлению гражданами ипотеки. Для многих семей единовременный взнос в 200–500 тыс. руб. просто не представляется возможным.

Решением этой проблемы занимается правительство. Были созданы государственная программа «Жилье для российской семьи» и целый ряд подпрограмм, нацеленных на предоставление помощи нуждающимся в жилье гражданам. Это такие категории граждан, как молодые семьи, многодетные семьи, инвалиды, военнослужащие, работники бюджетных сфер и др. [1]. Каждой категории предоставляются определенные льготные условия при оформлении ипотеки (заниженные процентные ставки, минимальный первоначальный взнос, который, кстати, может быть оплачен за счет государства).

4. Проблема роста инфляции. Величина инфляции на март 2015 г. по официальным данным составила 16,9% [7]. И это пугающее людей значение. Главным фактором, так сильно повлиявшим на рост инфляции, стал резкий рост цен на продовольственные товары по всей стране. Причинами роста цен стали ослабление рубля и продуктовое эмбарго, введенное российскими властями в августе прошлого года в ответ на западные санкции. По прогнозам Центрального банка (ЦБ) России в ответ на рост инфляции банки продолжат повышать ставки по депозитам населения. В то же время продолжат расти процентные ставки по кредитам, требования к качеству заемщиков будут ужесточены. Центральный банк собирается принимать меры для сдерживания роста цен до целевого показателя в 4% в перспективе на 2017 г. В частности, сегодня ЦБ России резко повысил ключевую ставку, которая является основной мерой борьбы с ростом цен, до 14% годовых (данные на март 2015 г.).

В таблице 1 приведена ежемесячная инфляция в годовом исчислении с 2010 г. и заканчивая мартом 2015 г.

Таблица 1

Инфляции по месяцам в годовом исчислении

|

Год |

Январь |

Февраль |

Март |

Апрель |

Май |

Июнь |

Июль |

Август |

Сентябрь |

Октябрь |

Ноябрь |

Декабрь |

Всего |

|

2015 |

14,97 |

16,71 |

16,9 |

|

|

|

|

|

|

|

|

|

16,9 |

| 2014 |

6,05 |

6,20 |

6,92 |

7,33 |

7,59 |

7,80 |

7,45 |

7,56 |

8,03 |

8,30 |

9,07 |

11,36 |

11,36 |

| 2013 |

7,07 |

7,28 |

7,02 |

7,23 |

7,38 |

6,88 |

6,45 |

6,49 |

6,13 |

6,25 |

6,48 |

6,45 |

6,45 |

| 2012 |

4,16 |

3,74 |

3,70 |

3,57 |

3,61 |

4,30 |

5,59 |

5,95 |

6,58 |

6,55 |

6,47 |

6,58 |

6,58 |

| 2011 |

9,56 |

9,47 |

9,46 |

9,61 |

9,59 |

9,42 |

9,01 |

8,16 |

7,21 |

7,19 |

6,78 |

6,10 |

6,10 |

| 2010 |

8,02 |

7,18 |

6,46 |

6,04 |

5,97 |

5,74 |

5,46 |

6,04 |

6,96 |

7,50 |

8,06 |

8,78 |

8,78 |

Из таблицы хорошо видно, что инфляция в 2014 г. начала активно возрастать и к марту 2015 г. достигла своего максимального значения в 16,9%.

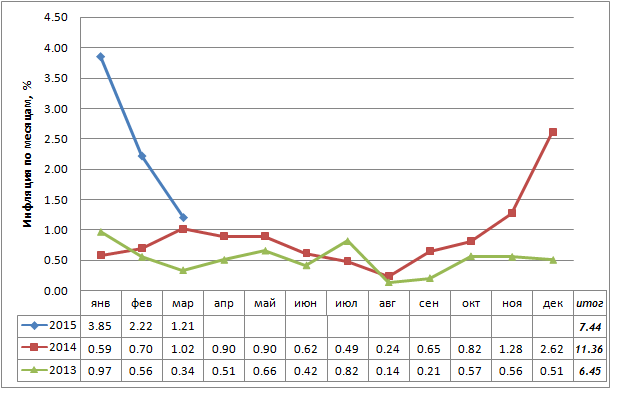

Для наглядности по данным на 2013–2015 гг. таблицы 1 был построен график инфляции по месяцам (рис. 1).

Рис. 1. Месячная инфляция по данным с начала 2013 г. по март 2015 г.

По рисунку 1 хорошо видно, какая нестабильная экономическая ситуация создалась в РФ после событий августа 2014 г. Несложно заметить, что итоговая инфляция за 3 месяца 2015 г. превышает годовую инфляцию 2013 г. Однако заметна и положительная динамика – согласно данному графику месячная инфляция уже в первом полугодии 2015 г. резко пошла на спад.

Как говорят эксперты, уровень инфляции в России предостаточно покрывает заемщикам относительную дороговизну ипотеки и делает ее фактически беспроцентной. В ценах на квартиры, которые при стабильной рыночной ситуации растут в России чуть выше темпов инфляции, российские заемщики выиграют уже послезавтра, но платить ипотеку по высоким ставкам им приходится уже сегодня. Отсюда вытекает парадокс – ипотека в России фактически бесплатна, но малодоступна.

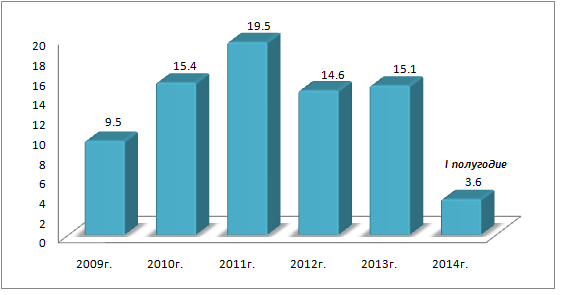

5. Проблема валютного ипотечного кредитования. Данная проблема является наиболее актуальной из всех вышеуказанных. Согласно данным Агентства по ипотечному жилищному кредитованию в период с 2009 г. по 2014 г. ипотеку в иностранных валютах взяли около 12,5 тыс. заемщиков на сумму четь более 81 млрд руб./ (рис. 2) [1].

Рис.2. Объем выданных ипотечных кредитов в иностранной валюте (накопленным итогом с начала года), млрд руб.

Лидерами рынка ипотечного кредитования отмечено, что в их портфелях доля валютных кредитов находится на минимальном уровне. К примеру, одним крупным банком России было заявлено, что валютная ипотека у них составляет не более 1% от всех выданных ипотечных кредитов.

Эксперты считают, что проблемы валютных ипотечных заемщиков достигли катастрофического значения. Только в Москве и Московской области их насчитывается около 100 тыс. При этом сами должники обостряют свою и без того тяжелую ситуацию. Одни, столкнувшись с проблемами, прекращают выплаты по кредиту, другие продолжают платить, пока есть возможность, стараясь не думать о том, что будет дальше. Эксперты уверяют, что при возникновении проблем гражданам необходимо в обязательном порядке поставить банк в известность о невозможности погашения ежемесячных выплат. Ко всему прочему, заемщикам стоит провести с банком переговоры о возможной конвертации кредита в рубли либо его реструктуризации. Кроме того, не лишним было бы изучить предложения других банков, которые предлагают займы на погашение ранее выданных кредитов, и, будучи полностью осведомленным в данном вопросе, выбрать наиболее подходящие для себя условия.

По причине повышения уровня кредитных и валютных рисков на финансовом рынке ЦБ России опубликовал письмо от 23.01.2015 г., где дана рекомендация относительно всех кредитных организаций на реструктуризацию ипотечных ссуд (включая пени и штрафы), выданных в иностранной валюте до 01.01.2015 г., включая конвертацию валюты ссуды в российские рубли. При конвертации ЦБ России рекомендует использовать официальный курс иностранной валюты по отношению к рублю, установленный по состоянию на 01.10.2014 г. Также рекомендуется использовать ставки, соизмеримые со ставками по выдаваемым кредитными учреждениями ипотечным кредитам в рублях.

Если срок валютной ипотеки небольшой, имеет место увеличение срока кредитования, что может значительно снизить сумму ежемесячных платежей. Следует учесть, что при переводе ипотеки с валюты на рубли увеличивается остаток долга, а также изменяется . Кроме того, скорее всего банки потребуют представить справку о доходах, документы на право собственности на недвижимость, а также копию трудовой книжки, т. е. тот пакет документов, который банк запрашивает при подаче заявки на ипотечный кредит. Необходимо помнить, что кредитные учреждения рассматривают подобные заявления достаточно продолжительное время. В отдельных случаях длительность их рассмотрения занимает 90 дней.

Заключение

Из всего вышеизложенного можно сделать вывод, что в условиях нестабильной экономической ситуации в Российской Федерации проблем в ипотечном кредитовании стало больше. На сегодняшний день таких проблем достаточно много, и все они требуют своевременного грамотного решения. Безусловно, государство не бездействует, вводит поправки в законодательство, дает ценные рекомендации кредитным организациям, борется с инфляцией и нестабильностью в экономике страны в целом. Однако проблемы в ипотечном кредитовании на сегодняшний день остаются, что связано как с самими кредитными учреждениями, так и с финансовой безграмотностью многих граждан, с несовершенством законодательной базы, несколько не соответствующей недавно сложившимся экономическим условиям в стране.

Следовательно, подход к решению проблем должен быть комплексным, гибким, охватывающим всех участников ипотечного кредитования, и тогда можно будет смело рассчитывать на постепенное урегулирование всех сложившихся на сегодняшний день проблем по ипотечным займам.

Рецензенты:Грабовый П.Г., д.э.н., профессор, заведующий кафедрой «Организация строительства и управление недвижимостью» ФГБОУ ВПО «Московский государственный строительный университет», г. Москва;

Баронин С.А., д.э.н., профессор кафедры «Экспертиза и управление недвижимостью» ФГБОУ ВПО «Пензенский государственный университет архитектуры и строительства», г. Пенза.

Библиографическая ссылка

Попова И.В., Чевакина Н.И., Старостина Т.Б. ИССЛЕДОВАНИЕ ОСНОВНЫХ ПРОБЛЕМ БАНКОВСКОГО ИПОТЕЧНОГО КРЕДИТОВАНИЯ В СОВРЕМЕННЫХ УСЛОВИЯХ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=19047 (дата обращения: 12.03.2026).