Интерес к сделкам слияния и поглощения как процессам укрупнения бизнеса объясняется их преимуществом по сравнению со стратегией стабильного устойчивого развития [7] благодаря открывающимся возможностям проявления свойства эмерджентности объединяемых предприятий. Однако подобные сделки влекут за собой неизбежные риски [7] в качестве платы за рост ожидаемой доходности. Практика сделок слияния и поглощения в РФ свидетельствует о том, что две трети слияний не окупают вложенных в них средств, более половины объединившихся компаний отстают в своём развитии и вновь разделяются на самостоятельные субъекты [3]. Веской причиной этих негативных последствий является поверхностный анализ факторов, связанных с мотивацией участников сделки на стадиях планирования будущей деятельности объединяемых предприятий и принятия решений о заключении сделки.

Один из способов исследования перспективности сделок слияния и поглощения – детальный финансовый анализ текущей деятельности приобретаемой компании (due diligence), существенным результатом которого является расчётное значение стоимости этой компании, рекомендуемое в качестве ориентировочного объёма затрат, требуемых для свершения сделки.

В международной оценочной практике [5] при сделках слияния и поглощения используются понятия справедливой стоимости бизнеса, которая должна отражать интересы каждой из сторон сделки, или специальной стоимости, которая должна отражать индивидуальную мотивацию приобретающей стороны. В российской оценочной практике в аналогичных сделках используется понятие рыночной стоимости [4], которую не вполне корректно использовать в этих целях, поскольку она предполагает оценку для субъекта, не обременённого последующим участием в сделке слияния или поглощения. Это обстоятельство служит достаточным объяснением значительной части негативных исходов рассматриваемого вида сделок в России. Если учесть, что сделки слияния и поглощения являются частным случаем инвестиционных процессов, то естественно предложить в качестве альтернативы рыночной стоимости инвестиционную стоимость [6], поскольку она определяется для конкретного лица или группы лиц при установленных инвестиционных целях использования объекта оценки.

Ответственным за обоснованность результатов оценки бизнеса является оценщик – независимое лицо, имеющее соответствующую профессиональную квалификацию. Его работа осуществляется в условиях стремления участников сделки к удовлетворению собственных целей, приводящих к конфликту интересов. Эта специфичная для слияний и поглощений мотивация участников сделки может быть учтена во всех перечисленных видах стоимости посредством моделирования их предпочтений. Моделирование предпочтений [1] участников сделки может быть осуществлено путем формализации их индивидуального отношения к возможным рискам и ожидаемой доходности сделки, чего невозможно достичь, используя существующие методы оценки. Это определяет необходимость использования оценщиком инновационных алгоритмов интеллектуальной поддержки принятия решений, которые могли бы обеспечить реальную независимость оценщика, обладая свойствами прозрачности, неманипулируемости и документируемости при обосновании применяемых в расчётах корректировок и показателей.

Интеллектуальная поддержка востребована в задачах распределения будущих доходов между участниками сделки, определения ставок дисконтирования и капитализации, премии за контроль или скидки за бесконтрольность, под которыми понимается корректировка стоимости пакета акций (долей в уставном, складочном капитале) приобретаемой компании в зависимости от доли приобретаемой компании. Решение перечисленных задач явным образом влияет на расчётное значение итоговой стоимости, рекомендуемой для свершения сделки, что определяет особые требования к степени обоснованности их решений.

Использование инвестиционной стоимости бизнеса при сделках слияния и поглощения позволит приблизить российские федеральные стандарты оценки к международным стандартам, в том числе к справедливой или специальной стоимости.

Актуальность настоящего исследования заключается в необходимости повышения степени обоснованности оценщиком результатов оценки бизнеса при сделках слияния и поглощения на основе использования инвестиционной стоимости и моделирования предпочтений участников сделки.

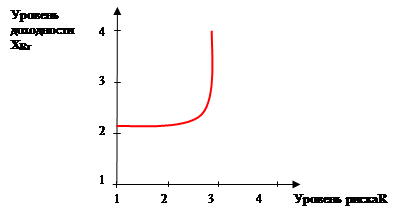

Уровень субъективной мотивации участников слияний и поглощений к свершению сделки (степень её привлекательности) существенно зависит от двух факторов: уровня риска и уровня доходности, сочетание которых можно интерпретировать как уровень инвестиционной привлекательности сделки – IA (от англ. Investment attractiveness). Поэтому для моделирования предпочтений участников слияний и поглощений целесообразна свёртка именно этих факторов.

Для выполнения свёртки разнородных параметров необходимо привести их к единой качественной шкале. Для целей данного исследования будет использоваться четырёхбалльная шкала D={1,2,3,4}, каждое значение которой имеет качественную интерпретацию. Для качественного оценивания параметра «уровень доходности» – Rr (от англ. Rateofreturn – ставка доходности) используются следующие категории XRr: 1 – очень низкий; 2 – низкий; 3 – средний; 4 – высокий.

Для того чтобы матрица свёртки, описывающая отношение носителя предпочтений к параметрам «уровень риска» и «уровень доходности», была неубывающей, то есть непротиворечивой, в модели предпочтений участника сделки слияния и поглощения будет использоваться противоположное понятие риску – безопасность, которое будет определено в шкале комплексного оценивания следующим образом:

S = g(R) = 5 – R, (1)

где S (от англ. Safety – безопасность) – число, соответствующее определённой категории «уровень безопасности» (табл. 3), R (от англ. Risk – риск) – число, соответствующее определённой категории «уровень риска» (табл. 3).

Для описания комплексной оценки IA, образующейся в результате свёртки параметров «уровень доходности» и «уровень безопасности», используются следующие категории: 1 – очень низкая; 2 – низкая; 3 – средняя и 4 – высокая инвестиционная привлекательность, соответственно.

Оценщик, используя категорические суждения в виде составных правил вывода «если уровень безопасности … и уровень доходности …, то инвестиционная привлекательность …», с учётом рефлексии второго ранга об участнике слияния и поглощения отражает отношение участника сделки к безопасности инвестирования денежных средств и ожидаемой доходности от их вложения, например: «если уровень безопасности низкий и уровень доходности высокий, то инвестиционная привлекательность низкая». Набор таких правил удобно представлять в виде матрицы свёртки М(XRr,S) (рис. 1).

|

|

|

|

|

|

Уровень дохности XRr |

|

|

4 |

3 |

2 |

1 |

4 – высокий |

|

|

3 |

3 |

2 |

1 |

3 – средний |

|

|

2 |

2 |

2 |

1 |

2 – низкий |

|

|

2 |

1 |

1 |

1 |

1 – очень низкий |

|

Уровень безопасностиS |

4 – высокий |

3 – средний |

2 –низкий |

1 – очень низкий |

|

Рис. 1. Пример экспертного заполнения оценщиком матрицы свёртки.

Моделью предпочтений i–го участника сделки слияния и поглощения с рефлексией второго ранга является механизм комплексного оценивания, который представляет собой бинарную матричную свёртку уровней доходности и безопасности.

![]() , (2)

, (2)

где Мi(XRr,S) – матрица свёртки, отражающая предпочтения i-го участника сделки.

Дискретную матричную свёртку можно интерполировать следующим образом:

![]() , (3)

, (3)

где x1 и x2 – остатки деления по модулю непрерывных параметров XRr и S, соответственно:

![]() , (4)

, (4)

![]() , (5)

, (5)

j6, j7,j8 и j9 – элементы матрицы свёртки M(XRr,S), определённые на пересечении следующих строк и столбцов матрицы:

![]() (6)

(6)

![]() (7)

(7)

![]() (8)

(8)

![]() (9)

(9)

![]() (10)

(10)

![]() (11)

(11)

где [] – целая часть числа.

Модели предпочтений участников сделки предоставляют оценщику возможность определять функцию уровня доходности от уровня риска при контекстном уровне инвестиционных притязаний участников сделки, названную в [2] Security Investor Boundary (SIB) (рис. 2). Данная зависимость является границей допустимых сделок конкретного участника сделки, в соответствии с его отношением к уровню риска и ожидаемой доходности от вложения денежных средств.

Рис. 2. Security Investor Boundary, отражающая соотношение уровня риска и доходности при заданном значении инвестиционных притязаний участника сделки слияния и поглощения

Используя границу допустимых сделок i-го участника сделки (SIBi) и обратную зависимость функции приведения ставок доходности Rr к шкале комплексного оценивания D={1, 2, 3, 4}, можно перейти от значений XRr![]() D к значениям ставок доходности:

D к значениям ставок доходности:

![]() , (12)

, (12)

где ICi – уровень инвестиционных притязаний i-го участника сделки слияния и поглощения.

Алгоритмы интеллектуальной поддержки принятия решений в задаче оценки бизнеса основаны на использовании моделей предпочтений участников сделки слияния и поглощения, которые строятся до определения инвестиционной стоимости бизнеса, с целью исключения возможности манипулирования суждений оценщика при построении модели.

В соответствии со сложившейся практикой управления инвестиционными проектами, учитывающей динамику изменения доходов и рисков, предложено распространить разработанные алгоритмы интеллектуальной поддержки на задачу распределения будущих доходов между участниками сделки слияния и поглощения в следующем порядке.

ШАГ 1. Для каждого i-го участника сделки слияния и поглощения определяется уровень риска Ri(t), соответствующий его участию в сделке на каждом этапе деятельности образованного предприятия (предприятий).

ШАГ 2. По заранее определённым границам допустимых сделок (12) для каждого i-го участника инвестиционной сделки определяются индивидуальные значения ставки доходности Rri(t).

ШАГ 3. Доля от будущих денежных потоков di(t), причитающаяся i-му участнику сделки в момент времени t, определяется путем взвешивания ставок доходности:

![]() , (13)

, (13)

где I – общее количество участников сделки слияния или поглощения.

Алгоритм интеллектуальной поддержки принятия решений в задачах обоснования ставок дисконтирования и капитализации, отличается от алгоритма распределения будущих доходов между участниками сделки слияния и поглощения тем, что в нём используется суммарный показатель риска вместо дифференцированного по времени, и выполняется в следующей последовательности.

ШАГ 1. Для каждого i-го участника сделки слияния и поглощения определяется суммарный уровень риска, соответствующий его участию в сделке:

![]() , (14)

, (14)

где T – горизонт прогнозирования, для которого рассчитываются будущие денежные потоки в модели дисконтированных денежных потоков.

ШАГ 2. По заранее определённым границам допустимых сделок (12) для каждого i-го участника инвестиционной сделки определяются индивидуальные значения ставки доходности Rri.

ШАГ 3. Ставка дисконтирования Rdi (от англ. Rate of discount), применяющаяся для дисконтирования денежного потока, причитающегося i-му участнику сделки, принимается равной Rri.

ШАГ 4. Общая ставка дисконтирования определяется путем взвешивания индивидуальных участникам сделки ставок дисконтирования, по аналогии с методом средневзвешенной стоимости капитала – WACC (от англ. Weighted Average Cost of Capital)

![]() . (15)

. (15)

Приведём алгоритм интеллектуальной поддержки принятия решений в задаче обоснования премии за контроль или скидки за бесконтрольность при сделках слияния и поглощения. Решение этой задачи снижает риск свершения неперспективных сделок на определённой стадии развития будущего предприятия (предприятий).

Применительно к задаче обоснования премии за контроль или скидки за бесконтрольность при сделках слияния и поглощения граница допустимых сделок будет показывать размеры требуемой приобретающей стороной доходности за риски, соответствующие определённому пакету акций. Для этого необходимо определить функциональную зависимость уровня риска сделки слияния и поглощения от количества приобретаемых акций, что предлагается делать с помощью метода парного сравнения, приведённого ниже.

ШАГ 1. Каждому i-му участнику сделки слияния и поглощения необходимо сравнить различные пакеты акций Q=l и Q=m будущей компании по степени риска и ответить на вопросы «насколько пакет акций Q=l менее рискованный, нежели пакет Q=m». Ответы респондента alm подставляются в матрицу сравнений различных пакетов акций А(Q).

ШАГ 2. По матрице сравнения различных пакетов акций А(Q) определяется индекс важности каждого пакета акций Il(Q):

![]() , (16)

, (16)

где alm – элементы матрицы сравнения, n – количество сравниваемых пакетов акций.

ШАГ 3. По значениям индексов важности, соответствующим определённым пакетам акций, путём интерполяции строится функция приведения к параметру уровень риска, измеряемого в шкале комплексного оценивания:

![]() , (17)

, (17)

где R – уровень риска; Q – количество приобретаемых акций (от англ., Quantity).

ШАГ 4. Используя границу допустимых сделок (12) и зависимость уровня риска от размера пакета акций (6), переходим от уровня риска к размеру пакета акций и получаем искомую зависимость требуемой доходности от размера пакета акций.

ШАГ 5. Используя границу допустимых сделок, определяем какая премия за контроль или скидка за бесконтрольность будет при конкретном пакете акций.

Практическая значимость настоящего исследования заключается в повышения степени обоснованности оценщиком результатов оценки бизнеса при сделках слияния и поглощения на основе использования оценщиком моделей предпочтений участников сделки, что делает процесс оценки прозрачным, документируемым и неманипулируемым со стороны оценщика.

Исследование эффективности предложенных алгоритмов интеллектуальной поддержки принятия решений в задаче оценки бизнеса при сделках слияния и поглощения осуществлялось с использованием деловой имитационной игры, отличающейся учетом дополнительной информации об инвестиционной стоимости бизнеса, вычисляемой на основе предложенных алгоритмов; разработанными для участников сделок решающими правилами и возможностями сравнения результатов игр по введенным критериям эффективности.

Целью деловой имитационной игры является исследование влияния инвестиционной стоимости бизнеса, используемой в качестве рекомендуемой суммы для свершения слияния или поглощения, на структуру множества подобных сделок как отношения числа успешных сделок к числу свершаемых.

Введение инвестиционной стоимости бизнеса в деловую игру предполагает имитацию поведения участников сделок слияния и поглощения на стадиях подготовки и принятия решений.

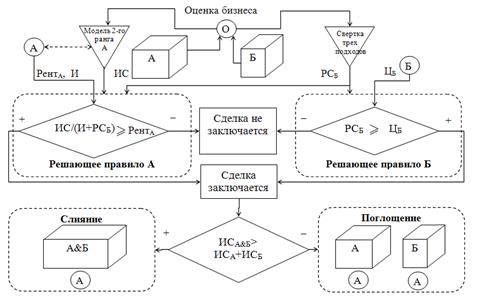

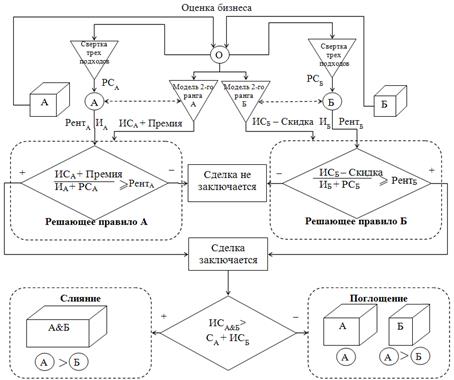

Решающие правила заключения сделки слияния или поглощения разработаны для случаев, когда в развитии будущего бизнеса участвует одна сторона (рис. 3) и обе стороны (рис. 4), где лица, привлеченные к сделке и участвующие в ней, проставлены в кругах, предприятия в кубах, модели предпочтений в треугольниках.

Рис. 3. Решающие правила заключения сделки слияния или поглощения при участии в развитии будущего бизнеса одной стороны: РСx – рыночная стоимость предприятия x (x = А или Б); И – инвестиции, дополнительно требующиеся на развитие будущего предприятия (предприятий); Цx – цена, которая устроила бы участника x; Рентx – показатель рентабельности, который устроил бы участника x.

Рис. 4. Решающие правила заключения сделки слияния или поглощения при участии в развитии будущего бизнеса обеих сторон: ИСx – инвестиционная стоимость будущего предприятия для участника х; Премия – премия за контроль; Скидка – скидка за бесконтрольность; Иx –инвестиции, дополнительно требующиеся на развитие будущего предприятия (предприятий) от участника x (А или Б)

Вид сделки (слияние или поглощение) устанавливается в соответствии с соотношением

(18)

(18)

где d – вид сделки; M – слияние (от англ. mergers); А – поглощение (от англ. acquisition); ИСА&Б – инвестиционная стоимость единого предприятия, образованного в результате объединения; ИСА, ИСБ – инвестиционные стоимости предприятий А и Б соответственно.

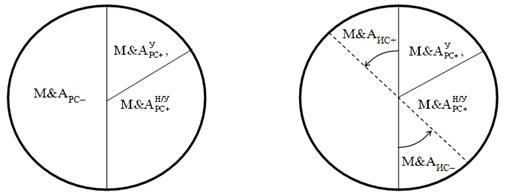

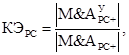

Для подведения итогов деловой имитационной игры необходимо введение показателя структурной эффективности (КЭ), который вычисляет долю успешных сделок среди свершаемых. С этой целью были разработаны теоретико-множественные модели структуры сделок слияния и поглощения для обоих случаев (рис. 5), где ![]()

![]() – множества соответственно успешно и неуспешно свершенных сделок при использовании рыночной стоимости; M&AРС– – множество несвершенных сделок при использовании рыночной стоимости; M&AИС– – множество сделок при использовании инвестиционной стоимости, определенных как неперспективные; M&AИС+ – множество сделок при использовании инвестиционной стоимости, определенных как перспективные.

– множества соответственно успешно и неуспешно свершенных сделок при использовании рыночной стоимости; M&AРС– – множество несвершенных сделок при использовании рыночной стоимости; M&AИС– – множество сделок при использовании инвестиционной стоимости, определенных как неперспективные; M&AИС+ – множество сделок при использовании инвестиционной стоимости, определенных как перспективные.

а б

Рис. 5. Теоретико-множественные модели структуры сделок слияния и поглощения

без использования (а) и с использованием (б) предлагаемых алгоритмов.

На рис. 5а изображена сложившаяся ранее структура слияний и поглощений, на рис. 5б – предполагаемая структура сделок с использованием предлагаемых алгоритмов, которые позволяют обнаружить перспективные сделки среди считавшихся неперспективными и уменьшить число сделок необоснованно причисленных к рангу перспективных. Последняя структура идеализирована, поскольку не учитывает полный спектр негативно влияющих на сделки факторов.

Оценки КЭ можно вычислять в соответствии с теоретико-множественными моделями (рис. 5) как отношение множества успешных сделок к множеству свершаемых без использования:

![]() (19)

(19)

и с использованием алгоритмов интеллектуальной поддержки принятия решений в задаче оценки бизнеса:

(20)

(20)

Проведение деловой имитационной игры осуществляется в четыре этапа.

1. Проведение поведенческих и вычислительных экспериментов с использованием моделей предпочтений участников игры с рефлексией 2-го ранга с целью определения индивидуальной для каждого участника игры границы допустимых сделок.

2. Распределение предприятий между участниками игры, обеспечивающее требуемый уровень репрезентативности, и финансовый анализ деятельности каждого предприятия, включая определение как рыночной, так и инвестиционной стоимости бизнеса по специально разработанной упрощенной методике для условий имитационного моделирования.

3. Исследование возможности совершения слияний или поглощений с распределением ролей участников игры в каждой сделке методом презентации предприятий и их рыночной стоимости.

4. Исследование возможности совершения слияний или поглощений с предоставлением участникам игры дополнительной информации об инвестиционной стоимости бизнеса и решающих правил участников сделки.

Подведение итогов игры на последних двух этапах осуществляется путем построения структур множества сделок и оценки структурных изменений.

Деловая имитационная игра была проведена среди двух групп студентов Пермского национального исследовательского политехнического университета специальности «Экспертиза и управление недвижимостью», специализация «Оценка бизнеса», общей численностью 48 человек. Информационный базис деловой игры составила бухгалтерская отчетность за 2010–2013 годы. 28 открытых акционерных обществ г. Перми и Пермского края, среди которых 8 использовались в качестве тестовых компаний, а 20 – для имитации процесса слияний и поглощений. Общее число выявленных возможных сделок составило 190, что обеспечивает достаточный уровень репрезентативности выборки.

Полученная статистика результатов деловой имитационной игры подтверждает существенные структурные изменения на множестве сделок, где коэффициент структурной эффективности КЭ при использовании предлагаемых алгоритмов увеличился с 0,35 до 0,76 за счет исключения 45% сделок, неоправданно признанных перспективными, и добавления 3% сделок, считавшихся неперспективными.

Данное исследование подтвердило, что использование инвестиционной стоимости, благодаря более глубокому экономическому анализу будущей деятельности объединяющихся предприятий, априори уменьшает риски свершения неперспективных сделок и несвершения перспективных сделок в условиях независимости оценщика и адекватности его моделей предпочтений участников сделки с рефлексией второго ранга.

Работа подготовлена при финансовой поддержке ФГБОУ ВПО «Пермский национальный исследовательский политехнический университет».

Рецензенты:

Клочков В.В., д.э.н., профессор, ведущий научный сотрудник лаборатории «Экономическая динамика и управление инновациями» Института проблем управления им. В.А. Трапезникова РАН, г. Москва;

Журавин С.Г., д.э.н., профессор, профессор кафедры «Управление недвижимостью и инженерные системы» Магнитогорского государственного технического университета им. Г.И. Носова, г. Магнитогорск.

Библиографическая ссылка

Алексеева И.Е. ОЦЕНКА ИНВЕСТИЦИОННОЙ СТОИМОСТИ БИЗНЕСА ПРИ СДЕЛКАХ СЛИЯНИЯ И ПОГЛОЩЕНИЯ НА ОСНОВЕ АЛГОРИТМОВ ИНТЕЛЛЕКТУАЛЬНОЙ ПОДДЕРЖКИ ПРИНЯТИЯ РЕШЕНИЙ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=18831 (дата обращения: 12.03.2026).