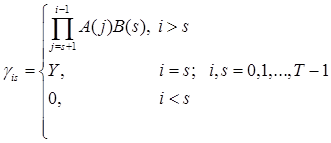

Развитие пенсионной системы, основной компонентой которой является обязательное пенсионное страхование, представляет собой ключевую гарантию общества. В связи с увеличением совокупного объема средств пенсионных накоплений, переданных в доверительное управление уполномоченным институтам; нестабильностью финансового рынка и т.п. возникает необходимость развития альтернативных методик и моделей инвестирования средств пенсионных накоплений, которые позволили бы повысить эффективность накопительной компоненты пенсионной системы России. В данной работе авторами предложена модель формирования инвестиционного портфеля пенсионных накоплений с линейным критерием качества и получено ее решение. Предложенная модель проверена на реальных данных.

Постановка задачи

Рассмотрим портфель, состоящий из ![]() рисковых активов и

рисковых активов и ![]() безрисковых активов. Обозначим объемы вложений в момент времени

безрисковых активов. Обозначим объемы вложений в момент времени ![]() в рисковые активы

в рисковые активы ![]() (

(![]() ), а в безрисковые активы –

), а в безрисковые активы – ![]() (

(![]() ).

).

Задача управления заключается в перераспределении капитала между включенными в портфель активами таким образом, чтобы сформированный портфель следовал капиталу эталонного инвестиционного портфеля на горизонте управления ![]() .

.

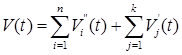

Стоимость инвестиционного портфеля ![]() в момент времени

в момент времени ![]() равна

равна

. (1)

. (1)

Заметим, что доля вложения в ![]() -й рисковый актив в момент времени

-й рисковый актив в момент времени ![]() равна

равна ![]() , а в безрисковый актив

, а в безрисковый актив ![]() .

.

Динамику капитала рисковой части инвестиционного портфеля в дискретном времени можно описать уравнением [1]

![]() (2)

(2)

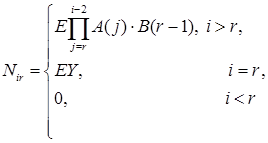

Здесь ![]() – капитал, вкладываемый в покупку рискового актива (

– капитал, вкладываемый в покупку рискового актива (![]() ) либо вырученный от продажи рискового актива (

) либо вырученный от продажи рискового актива (![]() );

); ![]() – среднее значение ставки

– среднее значение ставки ![]() -й рисковой ценной бумаги;

-й рисковой ценной бумаги; ![]() – случайная составляющая ставки рисковой ценной бумаги с параметрами

– случайная составляющая ставки рисковой ценной бумаги с параметрами ![]() , где

, где ![]() – матрица ковариации доходностей рисковых ценных активов;

– матрица ковариации доходностей рисковых ценных активов; ![]() – ставка

– ставка ![]() -го безрискового актива. Безрисковая часть портфеля в работе [1] представлена одним активом.

-го безрискового актива. Безрисковая часть портфеля в работе [1] представлена одним активом.

В отличие от работы [1] безрисковый актив мы представляем в виде подпортфеля. Кроме того, предполагаем, что рыночная ставка доходности безрисковых ценных бумаг может изменяться мгновенно для всех периодов на одну и ту же величину. Это обстоятельство приводит к необходимости иммунизации безрискового подпортфеля.

Динамику капитала безрисковой части инвестиционного портфеля в дискретном времени будем описывать уравнением

![]() (3)

(3)

Уравнение эталонного портфеля определим уравнением:

![]() (4)

(4)

где ![]() - заданная ставка эталонного портфеля,

- заданная ставка эталонного портфеля, ![]() .

.

Введем векторы ![]() и

и ![]() . Тогда уравнения (2), (3) и (4) можно переписать в виде

. Тогда уравнения (2), (3) и (4) можно переписать в виде

![]() , (5)

, (5)

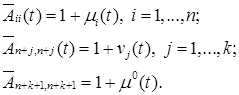

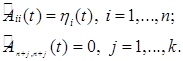

где ![]() ;

; ![]() – диагональные матрицы размерности

– диагональные матрицы размерности ![]() с элементами

с элементами

(6)

(6)

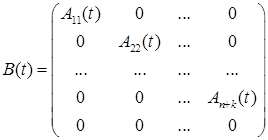

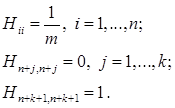

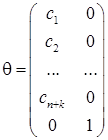

Матрица ![]() размерности

размерности ![]() имеет структуру

имеет структуру

. (7)

. (7)

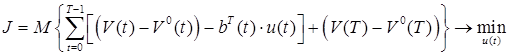

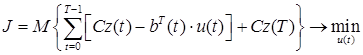

В качестве целевой функции выберем линейный функционал

, (8)

, (8)

где ![]() .

.

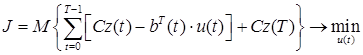

Используя ![]() , перепишем

, перепишем ![]() в форме

в форме ![]() , где

, где ![]() . Критерий качества

. Критерий качества ![]() примет вид

примет вид

. (9)

. (9)

Итак, имеем задачу оптимального управления, в которой уравнение состояния описывается многошаговым процессом (5), а функционал качества – выражением (9). Управление задается вектором ![]() . Задача решается при ограничении

. Задача решается при ограничении ![]() или

или

![]() . (10)

. (10)

Ограничение, связанное с запретом продажи без покрытия, имеет вид

![]() . (11)

. (11)

В терминах ![]() ограничение (7) имеет вид

ограничение (7) имеет вид

![]() , (12)

, (12)

где ![]() – матрица диагональная размерности

– матрица диагональная размерности ![]() с единичными элементами на главной диагонали и нулевой последней строкой.

с единичными элементами на главной диагонали и нулевой последней строкой.

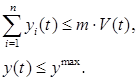

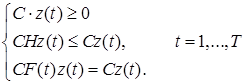

Введем ограничения на объёмы вложений в ценные бумаги, определяемые законодательством [5; 6]

(13)

(13)

Здесь![]() – максимально допустимый объем вложений в ценные бумаги;

– максимально допустимый объем вложений в ценные бумаги; ![]() – ограничение на объем вложений в рисковые ценные бумаги.

– ограничение на объем вложений в рисковые ценные бумаги.

Перепишем эти ограничения в терминах ![]() , получим

, получим

(14)

(14)

где ![]() ;

;

![]() – диагональная матрица размерности

– диагональная матрица размерности ![]() с элементами:

с элементами:

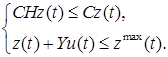

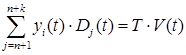

Для иммунизации подпортфеля безрисковых ценных бумаг введем ограничение

, (15)

, (15)

где ![]() – дюрация

– дюрация ![]() -й безрисковой ценной бумаги.

-й безрисковой ценной бумаги.

Перепишем (15) через ![]()

![]() , (16)

, (16)

где ![]() диагональная матрица размерности

диагональная матрица размерности ![]() с элементами:

с элементами:

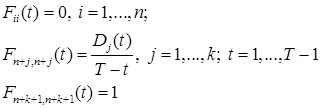

Для решения задачи слежения необходимо задать начальное состояние системы  . Стоимость эталонного портфеля в начальный момент времени считаем известной

. Стоимость эталонного портфеля в начальный момент времени считаем известной ![]() . В качестве

. В качестве ![]() используем решение задачи [3]

используем решение задачи [3]

, (17)

, (17)

(18)

(18)

где ![]() – желаемая доходность портфеля;

– желаемая доходность портфеля; ![]() – дюрация безрисковой ценной бумаги.

– дюрация безрисковой ценной бумаги.

Итак, сформулируем окончательно задачу управления портфелем.

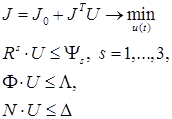

, (19)

, (19)

![]() , (20)

, (20)

(21)

(21)

. (22)

. (22)

Решение задачи

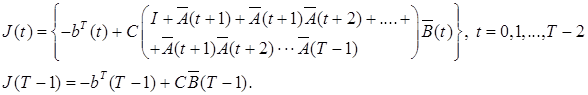

Имеем линейную задачу динамического программирования. Ее можно решать методом Беллмана. Однако численная реализация этого метода достаточно трудоемкая задача. Мы будем решать ее другим способом.

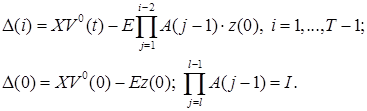

Преобразуем нашу задачу к эквивалентной задаче линейного программирования. Подставим (20) в (19) и (21)-(22). Целевая функция примет форму

, (23)

, (23)

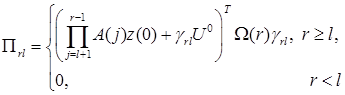

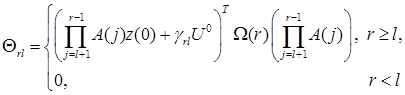

где

![]() , (24)

, (24)

(25)

(25)

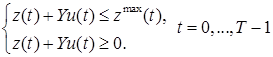

В результате задача слежения примет вид

(26)

(26)

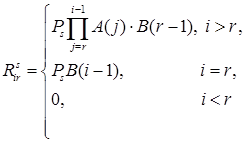

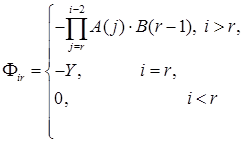

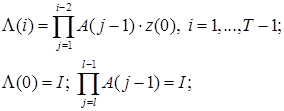

Здесь ![]() :

: ![]() ;

; ![]() ;

;

![]() ;

;  ;

; ![]() .

.

;

; ![]() ;

;

![]() ;

;

![]() .

.

![]() ;

;  .

.

,

, ![]() ;

;

;

;

;

; ![]() ;

;

Здесь ![]() – вектор ограничений на объемы вложений (

– вектор ограничений на объемы вложений (![]() ).

).

Итак, мы имеем стохастическую задачу, так как в ограничениях (26) матрицы ![]() и

и ![]() случайны. Поэтому оптимальное управление будет также случайным. На практике, как правило, именно такая ситуация имеет место.

случайны. Поэтому оптимальное управление будет также случайным. На практике, как правило, именно такая ситуация имеет место.

Алгоритм решения задачи

Задача (26) может быть решена стандартным симплекс-методом с помощью любого математического пакета (например, Mathcad) или компьютерной программы, написанной на языке, например, Fortran, С++, С#. Однако следует отметить, что на практике задачи линейного программирования большой размерности решаются очень плохо. В нашем случае размерность задачи составляет ![]() , и при

, и при ![]() и

и ![]() получим число переменных 100. Для преодоления этой трудности воспользуемся методом управления с прогнозирующей моделью [1].

получим число переменных 100. Для преодоления этой трудности воспользуемся методом управления с прогнозирующей моделью [1].

Суть метода состоит в следующем. Задается горизонт прогнозирования ![]() . Для заданного начального состояния

. Для заданного начального состояния ![]() вычисляется последовательность управляющих воздействий

вычисляется последовательность управляющих воздействий ![]() . На следующем шаге горизонт управления сдвигается на один шаг (

. На следующем шаге горизонт управления сдвигается на один шаг (![]() ), а в качестве начального состояния берется

), а в качестве начального состояния берется ![]() , найденное на предыдущем шаге. Процедура повторяется до тех пор, пока

, найденное на предыдущем шаге. Процедура повторяется до тех пор, пока ![]() , где

, где ![]() – число шагов. Размерность каждой подзадачи равна

– число шагов. Размерность каждой подзадачи равна ![]() .

.

Учет волатильности рисковых ценных бумаг

Волатильность рисковых ценных бумаг будем учитывать с помощью ограничений рискового подпортфеля

![]() . (27)

. (27)

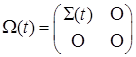

Введем следующую блочную матрицу

размерности

размерности ![]() .

.

Здесь ![]() – матрица ковариации доходностей рисковых активов размерности

– матрица ковариации доходностей рисковых активов размерности ![]() ;

; ![]() – нулевая матрица размерности

– нулевая матрица размерности ![]() . Тогда ограничение (27) можно записать в форме

. Тогда ограничение (27) можно записать в форме

![]() . (28)

. (28)

Прежде чем решать задачу с учетом ограничения (28), проверяем их выполнение с найденным решением задачи (26). Если ограничения (28) выполняются для всех ![]() , то в качестве решения оставляем найденное решение задачи (26). Если ограничения (28) для некоторых

, то в качестве решения оставляем найденное решение задачи (26). Если ограничения (28) для некоторых ![]() не выполняются, то решаем задачу (26) заново с учетом ограничения (28).

не выполняются, то решаем задачу (26) заново с учетом ограничения (28).

Для сохранения линейности задачи представим ![]() , где

, где ![]() – начальное приближение управления, найденное при решении задачи (24) без ограничения (26);

– начальное приближение управления, найденное при решении задачи (24) без ограничения (26); ![]() – добавка. При каждом значении

– добавка. При каждом значении ![]() будем линеаризировать ограничение (26). В результате получим

будем линеаризировать ограничение (26). В результате получим

![]() , (29)

, (29)

где ![]() ;

;

![]() ;

; ![]() ;

;

;

;  ;

;

![]() ;

;

;

;

Численное моделирование

Получим стратегию управления инвестиционным портфелем пенсионных накоплений, состоящим из облигаций 3 эмитентов: ОАО «АКБ Связь-банк», Самарская область, Министерство финансов РФ; и акций 10 эмитентов: ОАО «ВТБ», ОАО «Сбербанк России», ОАО «Лукойл», ОАО «Газпром», ОАО «Северсталь», ОАО «РусГидро», ОАО «Интер РАО ЕС», ОАО «ФСК ЕС», ОАО «Аэрофлот» ОАО «НК «Роснефть»» [2; 3]. Горизонт инвестирования: с 1 октября 2013 года по 1 октября 2014 года. Шаг пересмотра инвестиционного портфеля выбирается равным одному месяцу. Ниже введем начальные условия.

В начальный момент времени ![]() руб. Примем дневную доходность эталонного портфеля

руб. Примем дневную доходность эталонного портфеля ![]() на всем горизонте инвестирования неизменной

на всем горизонте инвестирования неизменной ![]() ; дюрации облигаций

; дюрации облигаций ![]() , вектор ограничений

, вектор ограничений ![]() ;

;

![]() - сводный вектор доходностей ценных бумаг; матрица

- сводный вектор доходностей ценных бумаг; матрица ![]() .

.

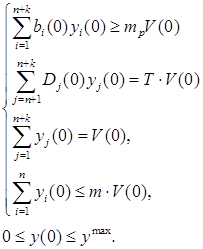

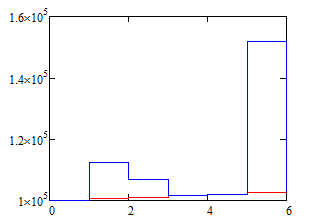

В результате моделирования получили следующие результаты по управляемому и эталонному инвестиционным портфелям (рис. 1). На оси абсцисс отмечены моменты переформирования портфеля; на оси ординат – совокупный объем портфелей.

Рис. 1. Динамика управляемого (синяя линия) и эталонного (красная линия) инвестиционных портфелей

По результатам численного моделирования отмечаем, что капитал управляемого портфеля хорошо отслеживает рост капитала эталонного портфеля и преимущественно превосходит его.

Рецензенты:

Арефьев К.П., д.ф-м.н., профессор кафедры высшей математики Томского политехнического университета, г. Томск;

Катаев М.Ю., д.т.н., профессор кафедры АСУ Томского государственного университета систем управления и радиоэлектроники, г. Томск.

Библиографическая ссылка

Мицель А.А., Мицель А.А., Мицель А.А., Рекундаль О.И., Золтоев А.Б. ДИНАМИЧЕСКАЯ МОДЕЛЬ УПРАВЛЕНИЯ ИНВЕСТИЦИОННЫМ ПОРТФЕЛЕМ ПЕНСИОННЫХ НАКОПЛЕНИЙ // Современные проблемы науки и образования. 2015. № 1-1. ;URL: https://science-education.ru/ru/article/view?id=17416 (дата обращения: 12.03.2026).