Целью управления финансовыми активами является достижение определенного экономического эффекта в будущем. В частности, инвестор (держатель фондового портфеля) старается максимизировать доходность и минимизировать риск неэффективности своих инвестиций. Так как будущее состояние активов и их окружения неизвестно, то управление протекает в условиях неопределенности, которая порождает риск неэффективного управления.

Существуют классические подходы к составлению оптимальной структуры портфеля ценных бумаг (ПЦБ), в основе которых лежит рассмотрение доходности ценной бумаги (ЦБ) как статистического случайного процесса, однако используемые в них допущения не вполне согласованы с реальностью фондового рынка.

Основная проблема в том, что процессы, протекающие на фондовом рынке, часто неустойчивы и неоднородны. Неопределенность – неотъемлемое свойство рынка ценных бумаг. Таким образом, нельзя утверждать статистическую однородность случайного процесса доходности ЦБ при классическом понимании вероятности [3]. Вследствие этого вполне логичен вывод, что характер связи между доходами различных типов бумаг не может быть описан статистически.

Здесь следует заметить следующее. В классической модели составления ПЦБ для определения доходности акции используются значения ее цены, снятые единожды в каждый момент времени (например, один раз в течение торгового дня). При этом не учитывается тот факт, что на протяжении торгового дня стоимость акции колеблется в определенном интервале от минимального значения к максимальному. Чтобы учесть размытость исходных данных во времени, уместно использовать для описания доходности ЦБ треугольные нечеткие числа. Для этого нужно модифицировать известную модель построения оптимальной структуры ПЦБ [2] с использованием аппарата нечетких множеств.

Примем в рассмотрение то, что в течение торгового дня стоимость ЦБ изменяется непрерывно, достигая некоего максимального и минимального значения, и дадим определение доходности ценной бумаги как треугольного нечеткого числа.

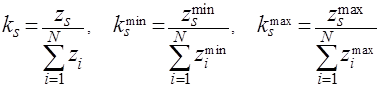

Пусть для отрезка времени ![]() определены три параметра

определены три параметра ![]() -й бумаги: стоимость в момент открытия торгов (

-й бумаги: стоимость в момент открытия торгов (![]() ), а также максимальная (

), а также максимальная (![]() ) и минимальная (

) и минимальная (![]() ) стоимость,

) стоимость, ![]() ,

, ![]() , здесь

, здесь ![]() – число рассматриваемых видов ценных бумаг,

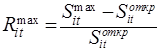

– число рассматриваемых видов ценных бумаг, ![]() – число наблюдений. Тогда максимальная доходность ЦБ

– число наблюдений. Тогда максимальная доходность ЦБ ![]() – отношение максимально возможной прибыли за выбранный период, полученной инвестором за время владения ценной бумагой, к затратам на её приобретение:

– отношение максимально возможной прибыли за выбранный период, полученной инвестором за время владения ценной бумагой, к затратам на её приобретение:

(1)

(1)

Аналогично, минимальная доходность ЦБ – отношение минимально возможной прибыли за выбранный период, полученной инвестором за время владения ценной бумагой, к затратам на её приобретение:

(2)

(2)

Исходя из этого, можно представить доходность ценной бумаги в момент времени ![]() в виде треугольного нечеткого числа:

в виде треугольного нечеткого числа:

![]() , (3)

, (3)

где![]() .

.

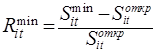

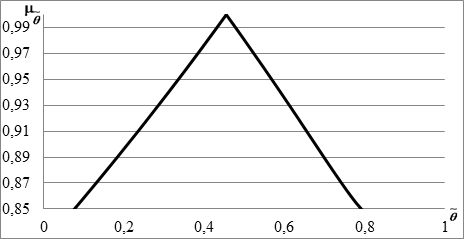

Функция принадлежности такого числа имеет треугольный вид (рис. 1).

Рис. 1. Функция принадлежности треугольного нечеткого числа

В нечеткой арифметике операции над нечеткими числами вводятся через операции над функциями принадлежности. При этом используется понятие уровня принадлежности ![]() (

(![]() -уровня) как ординаты функции принадлежности нечеткого числа. Тогда пересечение функции принадлежности с нечетким числом дает пару значений, которые принято называть границами интервала достоверности. Основные операции с нечеткими числами сводятся к операциям с действительными числами – четкими значениями (степень принадлежности которых равна единице) и границами интервалов. Подробно с операциями над нечеткими числами можно ознакомиться в [4].

-уровня) как ординаты функции принадлежности нечеткого числа. Тогда пересечение функции принадлежности с нечетким числом дает пару значений, которые принято называть границами интервала достоверности. Основные операции с нечеткими числами сводятся к операциям с действительными числами – четкими значениями (степень принадлежности которых равна единице) и границами интервалов. Подробно с операциями над нечеткими числами можно ознакомиться в [4].

Если мы имеем дело с историей котировок ЦБ за некоторый временной промежуток, то, представляя ее доходность в виде (3) в каждый момент времени, получим нечетко-случайную величину доходности ЦБ. Для нечетко-случайных величин, как и для обычных случайных величин, определены понятия математического ожидания и дисперсии [5]. Так, ожидаемая доходность акции ![]() , учитывая правило сложения треугольных нечетких чисел, рассчитывается следующим образом:

, учитывая правило сложения треугольных нечетких чисел, рассчитывается следующим образом:

(4)

(4)

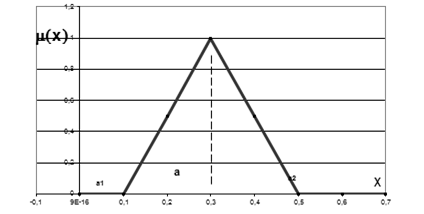

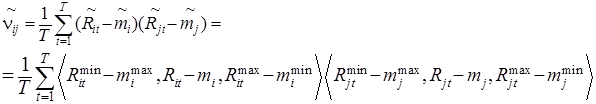

Введем обозначения:

![]()

Тогда элемент матрицы к вариации ![]() доходностей акций также является нечетким числом и имеет вид:

доходностей акций также является нечетким числом и имеет вид:

(5)

(5)

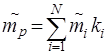

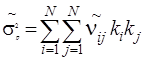

Будущая доходность портфеля ![]() представляется нечеткой функцией, поскольку нечеткими являются значения доходностей ЦБ, входящих в него:

представляется нечеткой функцией, поскольку нечеткими являются значения доходностей ЦБ, входящих в него:

(6)

(6)

Риск портфеля ![]() также является нечеткой функцией вида

также является нечеткой функцией вида

(7)

(7)

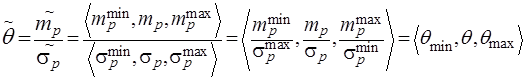

Для нахождения оптимальной структуры портфеля будем максимизировать функцию

, (8)

, (8)

при условии

, (9)

, (9)

где ![]() – доля портфеля, инвестированная в ЦБ типа

– доля портфеля, инвестированная в ЦБ типа ![]() .

.

Функция ![]() является нечеткой функцией четкого аргумента, поскольку инвестор желает совершенно точно знать, в каком количестве ему следует приобретать ЦБ каждого вида, чтобы составить свой фондовый портфель. Заметим, что дифференцирование треугольной нечеткой функции проводится по правилам вещественного дифференцирования [1].

является нечеткой функцией четкого аргумента, поскольку инвестор желает совершенно точно знать, в каком количестве ему следует приобретать ЦБ каждого вида, чтобы составить свой фондовый портфель. Заметим, что дифференцирование треугольной нечеткой функции проводится по правилам вещественного дифференцирования [1].

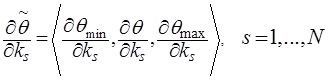

Наша нечеткая функция задана в виде ![]() . В таком случае дифференцирование по аргументам

. В таком случае дифференцирование по аргументам ![]() будем производить следующим образом:

будем производить следующим образом:

(10)

(10)

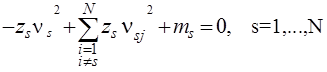

С помощью дифференцирования и преобразований, аналогичных проведенным в [2], получим системы ![]() линейных неоднородных уравнений с нечеткими коэффициентами для среднего, левого граничного и правого значения функции

линейных неоднородных уравнений с нечеткими коэффициентами для среднего, левого граничного и правого значения функции ![]() . Также воспользуемся понятием

. Также воспользуемся понятием ![]() -уровня нечеткого числа, т.е. представим

-уровня нечеткого числа, т.е. представим

![]() ;

;![]() ;

;

![]() .

.

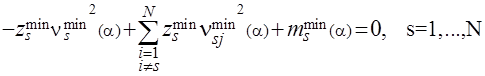

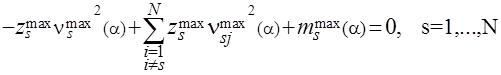

С учетом такого представления системы принимают вид:

(11)

(11)

(12)

(12)

(13)

(13)

Для каждого конкретного ![]() -уровня эти три системы содержат только четкие числа и могут быть решены относительно

-уровня эти три системы содержат только четкие числа и могут быть решены относительно ![]() ,

, ![]() и

и ![]() . Затем для каждой системы могут быть найдены доли

. Затем для каждой системы могут быть найдены доли ![]() ,

, ![]() ,

, ![]() ценных бумаг, из которых составляется портфель:

ценных бумаг, из которых составляется портфель:

(14)

(14)

Нижняя граница ![]() -уровня, то есть его минимальное рассматриваемое значение, задается экспертом самостоятельно. В нашей работе мы приняли

-уровня, то есть его минимальное рассматриваемое значение, задается экспертом самостоятельно. В нашей работе мы приняли ![]() .

.

Для демонстрации описанной модели составим ПЦБ из нескольких видов ценных бумаг, определим его оптимальную структуру и сравним его характеристики (доходность, риск, критерий эффективности, равный отношению доходности к риску) с портфелем, составленным по известной вероятностной модели [2].

Для построения портфеля ценных бумаг по предложенной модели были взяты данные за апрель – май 2014 г. о ценных бумагах семи из пятидесяти предприятий, на основании стоимости которых строится индекс РТС. Были рассмотрены четыре суточных показателя: стоимость бумаги в момент открытия торгов, в середине торгового дня, а также максимальная и минимальная ее стоимость в течение торгового дня.

С данными о стоимостях акций этих предприятий можно ознакомиться на сайте электронного ресурса [6], в разделе «РТС». На основе этих данных по формуле (4) были рассчитаны доходности ценных бумаг (таблица 1). В столбце ![]() содержатся значения доходностей, вычисленные по [2] с использованием единственного измерения стоимости цены акций в середине торгового дня.

содержатся значения доходностей, вычисленные по [2] с использованием единственного измерения стоимости цены акций в середине торгового дня.

Таблица 1. Доходности ЦБ

|

Предприятие |

|

|

|

|

|

ОАО Сбербанк России |

0,001201 |

-0,013438 |

0,015840 |

0,000907 |

|

ОАО Мобильные ТелеСистемы |

0,004038 |

-0,008393 |

0,016468 |

0,002579 |

|

ОАО Мегафон |

0,001779 |

-0,007704 |

0,011262 |

0,001242 |

|

ОАО Магнит |

0,000554 |

-0,014184 |

0,015292 |

0,002529 |

|

ОАО Северсталь |

0,003785 |

-0,014539 |

0,022110 |

0,001204 |

|

ОАО Газпром |

0,002982 |

-0,006314 |

0,012278 |

0,002116 |

|

ОАО АК Транснефть |

0,002474 |

-0,007497 |

0,012446 |

0,001828 |

С помощью представленного выше алгоритма были найдены доли ЦБ ![]() ,

, ![]() ,

, ![]() для всех

для всех ![]() . Затем, по формуле (8), для каждого

. Затем, по формуле (8), для каждого ![]() были определены значения

были определены значения ![]() и

и ![]() . Наконец, на базе этих значений была построена функция принадлежности

. Наконец, на базе этих значений была построена функция принадлежности ![]() (рис. 2).

(рис. 2).

Рис. 2. Функция принадлежности критерия эффективности портфеля

Максимум функции принадлежности ![]() соответствует наиболее достоверному значению

соответствует наиболее достоверному значению ![]() . Оно является вещественным числом, т.е. можно однозначно определить структуру ПЦБ, соответствующую такому

. Оно является вещественным числом, т.е. можно однозначно определить структуру ПЦБ, соответствующую такому ![]() , причем она будет оптимальной. Доли ЦБ в итоговом портфеле, соответствующем максимальному критерию эффективности по предложенной нечеткой модели, распределились следующим образом (таблица 2). Также таблица содержит доли ЦБ в портфеле, структура которого рассчитана по известной вероятностной модели.

, причем она будет оптимальной. Доли ЦБ в итоговом портфеле, соответствующем максимальному критерию эффективности по предложенной нечеткой модели, распределились следующим образом (таблица 2). Также таблица содержит доли ЦБ в портфеле, структура которого рассчитана по известной вероятностной модели.

Таблица 2. Доли ЦБ в итоговом портфеле

|

Предприятие |

Доля ЦБ в портфеле |

|

|

Нечеткая модель |

Вероятностная модель |

|

|

ОАО Сбербанк России |

0,1560 |

0,1261 |

|

ОАО Мобильные ТелеСистемы |

0,1337 |

0,2652 |

|

ОАО Мегафон |

0,2910 |

0,1738 |

|

ОАО Магнит |

0,1319 |

0,1377 |

|

ОАО Северсталь |

0,0772 |

0,0597 |

|

ОАО Газпром |

0,0600 |

0,1202 |

|

ОАО АК Транснефть |

0,1502 |

0,1173 |

Главные характеристики портфелей, полученных по обеим моделям, приведены в таблице 3.

Таблица 3. Характеристики портфелей

|

Характеристика |

Значение |

|

|

Нечеткая модель |

Вероятностнаямодель |

|

|

Доходность |

0,00216 |

0,00190 |

|

Риск |

0,004752 |

0,005471 |

|

Критерий эффективности |

0,45477 |

0,34784 |

Из таблицы видно, что ПЦБ, составленный в соответствии с предложенной в данной работе моделью, имеет большую доходность и меньший риск, в сравнении с тем, который составлен по известной вероятностной модели. Таким образом, модель с использованием нечетких чисел дает более эффективный портфель, чем известная модель, с точки зрения выбранного критерия (отношение доходности портфеля к его риску). Это обуславливается тем, что в рассмотрение принято не одно конкретное значение стоимости ценной бумаги из какого-то временного интервала, а описание изменения стоимости за некоторый промежуток времени в виде треугольного нечеткого числа. Таким образом, на основании данной работы можно с определенной степенью уверенности утверждать, что применение теории нечетких чисел позволяет получить более эффективные результаты при оптимизации ПЦБ по сравнению с результатами, установленными на основе других известных методик.

Рецензенты:

Роговой А.А., д.ф.-м.н., профессор, научный сотрудник Института механики сплошных сред, г. Пермь;

Перский Ю.К., д.э.н., профессор Пермского национального исследовательского политехнического университета, г. Пермь.

Библиографическая ссылка

Севодин М.А., Козловская Я.И. ОБ ИСПОЛЬЗОВАНИИ ТЕОРИИ НЕЧЕТКИХ МНОЖЕСТВ ПРИ ПОСТРОЕНИИ ОПТИМАЛЬНОЙ СТРУКТУРЫ ПОРТФЕЛЯ ЦЕННЫХ БУМАГ // Современные проблемы науки и образования. 2014. № 6. ;URL: https://science-education.ru/ru/article/view?id=16913 (дата обращения: 23.02.2026).