Цель исследования: определение влияния инвестиций на рост российской экономики в сравнении с другими крупнейшими мировыми экономиками.

Методы исследования: сравнительный анализ, макроэкономический анализ, методы статистической обработки данных.

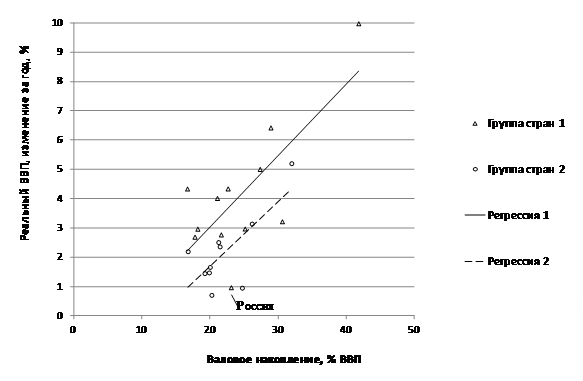

Инвестиции являются составной частью ВВП, и, следовательно, оказывают на его рост прямое влияние. Помимо этого, инвестиции оказывают дополнительное влияние на рост через эффект мультипликатора – акселератора [6]. Рассмотрим, подтверждается ли связь между инвестициями и экономическим ростом на примере России и других крупных стран мира. Анализ проведем в долгосрочном периоде (1991-2013 гг.) с целью исключения влияния краткосрочных колебаний экономической конъюнктуры. В качестве объектов сравнения выберем крупные в экономическом отношении страны, входящие в Группу двадцати (G-20), а также страны Евразийского экономического союза. Разобьем эти страны на две группы. В первую группу включим страны с переходной экономикой: Россию, Казахстан, Белоруссию, а также развивающиеся страны: Аргентину, Бразилию, Индию, Индонезию, Китай, Мексику, Саудовскую Аравию, Турцию, ЮАР. Во вторую группу включим развитые страны: Австралию, Великобританию, Германию, Италию, Канаду, США, Францию, Южную Корею, Японию. В качестве показателя экономического роста будем использовать рост реального ВВП. В качестве характеристики инвестиций будем использовать показатель валового накопления, который включает в себя инвестиции в основной капитал, инвестиции в оборотные средства и чистое приобретения ценностей. Значения валового накопления и роста реального ВВП, в среднем за период 1991-2013 гг., приведены в таблице 1 и на рисунке 1.

Таблица 1

Связь между валовым накоплением и изменением реального ВВП,

средние значения,

1991-2013 гг.

|

Группа стран 1 |

Валовое накопление, % ВВП |

Реальный ВВП, изменение за год |

Группа стран 2 |

Валовое накопление, % ВВП |

Реальный ВВП, изменение за год |

|

Россия |

23,10 |

0,97 |

Австралия |

26,16 |

3,14 |

|

Аргентина |

16,68 |

4,33 |

Великобритания |

16,76 |

2,20 |

|

Белоруссия |

30,60 |

3,22 |

Германия |

19,87 |

1,47 |

|

Бразилия |

18,18 |

2,97 |

Италия |

20,24 |

0,71 |

|

Индия |

28,92 |

6,43 |

Канада |

21,45 |

2,36 |

|

Индонезия |

27,34 |

5,01 |

США |

21,25 |

2,51 |

|

Казахстан |

25,14 |

2,97 |

Франция |

19,22 |

1,45 |

|

Китай |

41,81 |

9,98 |

Ю. Корея |

31,98 |

5,20 |

|

Мексика |

21,63 |

2,77 |

Япония |

24,72 |

0,95 |

|

Сауд.Аравия |

22,63 |

4,34 |

|

|

|

|

Турция |

21,06 |

4,01 |

|

|

|

|

ЮАР |

17,77 |

2,69 |

|

|

|

Источник: расчеты автора по данным ООН [9]

Рис. 1. Связь

между валовым накоплением и изменением реального ВВП,

средние значения 1991-2013 гг. Источник: расчеты автора по данным ООН [9]

Связь между валовым накоплением и ростом реального ВВП может быть описана с помощью уравнения линейной регрессии

![]()

где ΔY - изменение реального ВВП за год; β0 – константа; β1 –коэффициент, представляющий собой угол наклона линии линейной регрессии, или темп роста реального ВВП, зависящий от валовых инвестиций; I – величина валовых инвестиций; u – случайный член. Применим данное уравнение для стран группы 1 и группы 2, а также для всех стран выборки. Полученные характеристики регрессии (табл. 2) свидетельствуют о том, что присутствует значимая положительная связь между величиной инвестиций и экономическим ростом. Причем степень влияния инвестиций на экономический рост примерно одинакова как для развивающихся стран и стран с переходной экономикой (группа 1), так и для развитых стран (группа 2). Следовательно, инвестиции являются фактором, оказывающим существенное влияние на экономический рост.

Таблица 2

Статистические характеристики регрессии

|

|

коэффициент β1 |

t-статистика |

R2 |

F- статистика |

|

Группа стран 1 |

0,2447*** |

3,5385 |

0,5559*** |

12,5211 |

|

Группа стран 2 |

0,2185** |

2,8276 |

0,5332** |

7,5952 |

|

Вся выборка |

0,2599*** |

4,6871 |

0,5362*** |

21,9690 |

Примечание: *** - переменная значима на уровне 1%; ** - на уровне 5%; * - на уровне 10%.

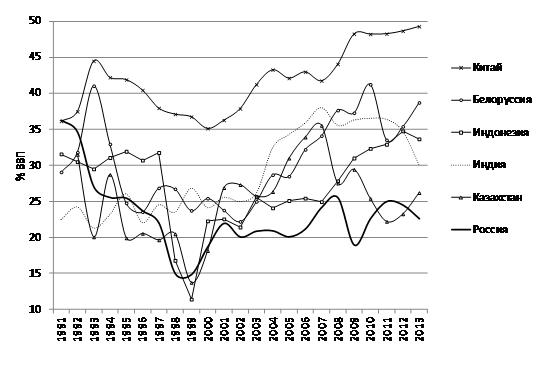

Рассматривая валовое накопление в динамике (рис. 2), необходимо отметить, что в России произошло его существенное общее снижение по сравнению с уровнем 1991 г. Снижение валового накопления в последние годы (2011 - 2013 гг.) явилось одной из причин замедления темпов роста ВВП за этот период. В то же время, в таких быстроразвивающихся странах как Китай, Индия, Индонезия валовое накопление увеличивалось, особенно в период после 2001 г. [4]. В среднем за период 1991-2013 гг., валовое накопление в России было меньше чем в таких странах как Китай, Индия, Индонезия, Белоруссия, Казахстан, а также меньше чем в некоторых развитых странах - Австралия, Ю. Корея и Япония (табл. 1).

Рис. 2. Валовое накопление, % ВВП, 1991-2013 гг. Источник: ООН [9]

Одной из причин незначительной величины внутренних инвестиций, является вывоз капитала за рубеж. Анализ международного движения капитала может быть проведен с использованием платежного баланса. Применяемая при составлении платежного баланса методология изложена в руководстве по платежному балансу. В настоящее время применяется шестая версия этого руководства (РПБ6), которая несколько отличается от применявшейся ранее (до 2012 г.) пятой версии (РПБ5). В результате ретроспективного перерасчета данных по методологии РПБ6, Центральный Банк представляет данные по платежному балансу РФ начиная с 2005. Основные элементы платежного баланса России представлены в таблице 3.

Таблица 3

Основные элементы платежного баланса, % ВВП, Россия, средние значения 2005-2013 гг.

|

Статьи платежного баланса |

Приток |

Отток |

Сальдо |

|

Счет текущих операций |

|

|

|

|

Товары |

27,17 |

16,45 |

10,72 |

|

Услуги |

3,41 |

5,08 |

-1,67 |

|

Доходы от инвестиций |

2,48 |

4,94 |

-2,46 |

|

Оплата труда |

0,22 |

0,77 |

-0,55 |

|

Текущие трансферты |

0,59 |

0,95 |

-0,36 |

|

Счет операций с капиталом и финансовыми инструментами |

|

|

|

|

Инвестиции: |

6,67 |

7,99 |

-1,32 |

|

прямые |

3,25 |

3,25 |

0 |

|

портфельные |

0,22 |

0,48 |

-0,26 |

|

прочие |

3,20 |

4,26 |

-1,06 |

|

Капитальные трансферты |

0,02 |

0,42 |

-0,4 |

|

Финансовые производные |

-0,57 |

-0,50 |

-0,07 |

|

Изменение международных (валютных) резервов |

|

3,54 |

-3,54 |

|

Чистые ошибки и пропуски |

|

0,34 |

-0,34 |

Примечание. Товары и услуги: приток - экспорт, отток – импорт. Источник: расчеты автора по данным ЦБ РФ [10]

Превышение экспорта товаров над импортом формирует значительную величину положительного сальдо товаров (10,72% ВВП), что позволило бы сконцентрировать внутри страны достаточно большой объем финансовых ресурсов для осуществления инвестиций. Большая часть инвестиций частного сектора, отражается по таким статьям платежного баланса как прямые, портфельные и прочие инвестиции. Частный сектор, хотя и привлекает довольно значительный объем иностранных инвестиций (6,67% ВВП), осуществляет инвестиции за рубеж в более значительном объеме (7,99% ВВП), что приводит к отрицательному сальдо инвестиций (-1,32% ВВП). В течение более чем двадцатилетнего периода в России последовательно проводилась политика по снятию ограничений международного движения капитала. Частный сектор в значительной степени использует финансовые ресурсы не для инвестиций внутри страны и не для осуществления инвестиций за рубежом, а для сокрытия доходов. Около 45% иностранных инвестиций частного сектора составляют сомнительные операции, включающие в себя своевременно не полученную экспортную выручку, не поступившие товары и услуги в счет переводов денежных средств по импортным контрактам, переводы по фиктивным операциям с ценными бумагами. Одним из следствий привлечения иностранных инвестиций является рост внешнего долга частного сектора, что увеличивает риски для российской экономики. Помимо роста затрат по возврату основной суммы долга, увеличиваются также и затраты по выплате инвестиционных доходов, что приводит к дополнительному сокращению источников формирования внутренних инвестиций. Ловушка, в которую попадали многие развивающиеся страны, заключалась в том, что выплата доходов по инвестициям существенно превышала величину привлеченных инвестиций. В настоящее время в России сальдо доходов от инвестиций (-2,46% ВВП) значительно превосходит сальдо привлекаемых инвестиций (-1,32% ВВП). Сочетание значительного оттока капитала и роста внешнего долга свидетельствует о том, что предприниматели, не связывающие свое будущее с нашей страной, свободно вывозят капитал за рубеж, в то время как желающие развивать бизнес внутри страны вынуждены привлекать иностранные инвестиции, ставя под угрозу свой бизнес, и экономику страны в целом [7]. Для увеличения внутренних инвестиций частным сектором требуется принятие мер как стимулирующего, так и ограничительного характера. К стимулирующим мерам, в частности, можно отнести предложение вернуть освобождение от налога на прибыль средств, направляемых на инвестиции в основной капитал, существовавшее до 2002 г. В качестве ограничительных мер можно предложить усиление валютного и таможенного контроля над трансграничными операциями частного сектора, в частности над операциями с оффшорными зонами.

Помимо частного сектора, значительный объем вывоза капитала осуществляется государством, в основном в форме увеличения международных резервов (-3,54% ВВП ежегодно).

С одной стороны, отсутствие внешнего государственного долга и наличие международных резервов оказывает положительное влияние на развитие экономики, так как позволяет в случае кризисных ситуаций проводить меры по поддержанию экономики. С другой стороны, высокая величина международных резервов свидетельствует о том, что значительная часть финансовых ресурсов не вкладывается в отечественную экономику, а вывозится из страны. Недостаточный объем внутреннего кредитования вынуждало российские банки и предприятия привлекать финансовые ресурсы на международных рынках капитала. В результате, внешний долг российского частного сектора на 01.01.2014 г. составил 649,2 млрд. долл. США [1]. Значительная величина резервных активов является ресурсом, фактически не работающим на экономику страны. Увеличение государственных расходов могло бы оказать положительное влияние на улучшение производственной и социальной инфраструктуры, предпринимательской среды, развитие науки и образования. Финансирование НИОКР в России составляет около 1% ВВП, хотя с учетом опыта мировых лидеров, необходимо увеличение расходов до 3% ВВП. [5]. Увеличение государственных расходов на социальные программы, помимо прямого эффекта, заключающегося в повышении качества жизни населения, оказывает дополнительное влияние на развитие экономики путем увеличения совокупного спроса. Государственные расходы на социальную сферу оказывают существенное влияние на увеличение доходов малообеспеченных групп населения, большая часть расходов которых направляется на потребление внутри страны, что приводит к росту спроса на отечественные товары и услуги. Многие экономисты считают, что требуется активизация государственной инвестиционной политики, особенно в условиях ограничения доступа к зарубежным финансовым рынкам для многих российских государственных и частных компаний. Альтернативы мощным государственным инвестициям в настоящее время не существует [2]. Необходимо отметить, что в последнее время правительство начинает предлагать ряд мероприятий по направлению государственных резервов в отечественную экономику. Так планируется выделение средств из Фонда национального благосостояния на крупные государственные программы по осуществлению инфраструктурных проектов (реконструкция БАМа и Транссиба, строительство высокоскоростной магистрали Москва–Казань, строительство Центральной кольцевой автодороги). В то же время, существует значительное сопротивление увеличению участия государства в экономике. Неолиберальная часть российского руководства ратует за сокращение расходов бюджетов всех уровней, особенно на социальные и инфраструктурные программы и проекты [8]. Так министр финансов считает, что финансирование госпрограмм следует сокращать [3].

Заключение

Политика либерализации трансграничного движения капитала частного сектора, а также избыточное формирование государственных резервов в иностранных активах, приводит к тому, что значительная часть внутренних сбережений выводится за рубеж, а не направляется на внутренние инвестиции. В совокупности вывод финансовых ресурсов (сальдо инвестиций, доходов от инвестиций, трансфертов, оплаты труда, валютных резервов) за рубеж составляет 8,23 % ВВП ежегодно (табл. 3), что помимо прямых потерь для российской экономики, приводит к низкой норме инвестирования, что не позволяет увеличить темпы экономического роста и улучшить его качество.

Рецензенты:

Акбердина, В.В., д.э.н, профессор, зав. кафедрой Теории управления и

инноваций

Института государственного управления и предпринимательства ФГБОУ ВПО

«Уральский федеральный университет имени первого Президента России Б.Н. Ельцина»,

г. Екатеринбург;

Дорошенко, С.В., д.э.н, доцент, ведущий научный сотрудник ФГБУН «Институт

экономики Уральского отделения Российской академии наук», г. Екатеринбург.

Библиографическая ссылка

Турыгин О.М. ИНВЕСТИЦИИ КАК ИСТОЧНИК ЭКОНОМИЧЕСКОГО РОСТА: СРАВНИТЕЛЬНЫЙ АНАЛИЗ РОССИИ И ДРУГИХ СТРАН // Современные проблемы науки и образования. 2014. № 6. ;URL: https://science-education.ru/ru/article/view?id=16427 (дата обращения: 19.02.2026).