В 1985 г. Совет Исламской академии правоведения (фикха) при Организации Исламской конференции «О страховании и перестраховании» принял фетву, где классическое коммерческое страхование признавалось несоответствующим Шариату. Там же было рекомендовано правительствам мусульманских стран развивать исламскую систему страхования, построенную на принципах Шариата и являющуюся альтернативой классическому коммерческому страхованию. С данного момента в мире появилось достаточное количество исламских страховых организаций.

Основная причина несоответствия коммерческого страхования исламскому праву состоит в наличии такого элемента в соглашении страхования как неопределенность (гарар). В соответствии с общепринятым мнением экспертов мусульманского права есть несколько неопределённостей, которые превышают уровень, разрешённый Шариатом [1]:

-

Ни одной из сторон страхового контракта не известно, будет ли осуществлена страховая выплата.

-

В отдельных типах страхования присутствует неясность, связанная с размерами страхового возмещения.

-

Страхователь не имеет данных относительно того, будет ли у страховщика нужная сумма для выплаты страховки при наступлении страхового случая.

-

В контракте есть неясность относительно сроков наступления страхового случая.

-

Страхователь не обладает уверенностью в том, что уплаченные им деньги будут применяться в операциях, которые разрешены Шариатом (что кроме элемента гарар вызывает наличие в контракте страхования элемента харам – запретные действия).

По нашему мнению, сам процесс передачи риска от страхователя страховщику, являющийся базовым элементом коммерческого страхования, противоречит нормам Шариата и категорически не допустим с точки зрения ислама, так как полностью отвечать по страховому риску страховщик не может и не может гарантировать ситуации присутствия возможности возмещения страхового случая в момент его наступления, так как не имеет гарантий того, что в этот момент у него также не случится финансовых затруднений по различным причинам.

Поскольку классическое коммерческое страхование не находится в соответствии с нормами Шариата, в исламском мире было вынесено несколько постановлений (фетв), которые его запрещают [3]:

-

В 1972 г. Комитетом по Фетвам в Малайзии был установлен запрет на страхование жизни из-за присутствия в нем элементов риба, гарар и мейсир.

-

В 1976 г. Первая Международная Конференция по Исламской Экономике в Мекке (Саудовской Аравии) вынесла решение о запрете на коммерческое страхование, так как оно не соответствует нормам ислама.

-

В 1985 г. в соответствии с Постановлением № 9 Второй сессии Совета Исламской Академии Правоведения (фикха) при Организации Исламской Конференции «О страховании и перестраховании» на коммерческое страхование был наложен запрет с точки зрения Шариата. Как альтернатива было предложено применять договор, предусматривающий совместную ответственность сторон и основанный на принципах взаимопомощи и благотворительности.

Следовательно, такафул или исламское страхование представляют собой систему, основанную на принципах взаимопомощи (таавун) и добровольных взносах (табарру), предусматривающую добровольное и коллективное распределение рисков между участниками группы. Такафул является формой страхования, удовлетворяющей нормам исламского права. В переводе с арабского языка означает – «взаимное предоставление гарантии».

Изначально мусульманские экономисты предполагали строить исламское страхование в виде кооперативной модели, основополагающим принципом которой станет идея братства и взаимопомощи – вопреки прокоммерческому западному страхованию, меркантильному по своей сущности. Созданные в 1979 г. в Судане первые исламские страховые компании старались придерживаться этой концепции. На этом же принципе основывали свою деятельность такафул-операторы, появившиеся за условно короткий период в Малайзии, Бахрейне, ОАЭ, Саудовской Аравии, Кувейте, США, Германии, Великобритании, Люксембурге. Так, к примеру, шведский страховщик Folksam в 2004 г. предложил мусульманам Швеции кооперативную программу, которая не противоречит Шариату.

Сегодня оформились три модели установления такафул-компаний и заключения контрактов в рамках их деятельности: кооперативная, коммерческая, агентская.

В основе отношений между оператором и участниками в кооперативной модели исламского страхования лежит классический контракт мудараба – так называемая чистая мудараба.

Чистая мудараба подходит, прежде всего, для семейного такафула (личного страхования), нежели для общего страхования (имущественного страхования). Такафул-оператор работает со средствами участников, при этом участники наделены правом на 100 % страхового дохода. Прибыли от инвестирования излишков делятся согласно оговоренным долям между участниками и оператором. До распределения оговоренных долей прибыли между участниками организации не дано права осуществлять какие-либо вычеты. Все издержки организации погашаются ее долей в прибыли.

Кооперативная модель изначально выступила в качестве основы в Саудовской Аравии и Судане, тем не менее, далеко не все страховщики даже в этих государствах готовы быть лишь обществами взаимного страхования.

Как разновидность кооперативной модели рассматривается бесприбыльное страхование, в котором такафул-оператор является казначеем фонда взносов, уплаченных участниками. Эти средства не инвестируются и применяются для выплат участникам, если наступает страховой случай. В этой связи очень скоро в мусульманском мире получила развитие иная модель – коммерческая.

Коммерческая модель распространилась в Малайзии. В работах некоторых ученых коммерческая модель также упоминается как мудараба. Это название не очень подходит для данной модели, так как механизм мудараба может применяться не только в коммерческой, но и в агентской модели в ходе инвестирования уплаченных участниками взносов. В коммерческой модели применяется иная разновидность мударабы: модифицированная мудараба – в общем такафуле [6]. В семейном такафуле может быть использована и чистая мудараба.

В отличие от кооперативной модели, коммерческая модель подразумевает между участниками и оператором в оговоренных частях раздел не только прибыли, но и излишков.

В этом контексте нужно различать прибыли и излишки. Последние являются «превышением общего числа собранных за финансовый период взносов над общим числом страховых выплат, которые были произведены за указанный период, а также выплат по перестрахованию и после вычета издержек и изменений в технических резервах» [5]. Таким образом, убытки также подлежат распределению между сторонами. Прежде, чем разделить излишки с участниками, оператором из него вычитаются понесенные им издержки.

Как считают некоторые исследователи, коммерческая модель обладает большей конкурентоспособностью в сравнении с прочими моделями. В то же время, не нужно думать, что в основе коммерческой модели лежит исключительно мудараб. Коммерческая модель может также использовать элементы агентской модели, а агентская – коммерческой.

Агентская модель носит такое название потому, что основывается на одноименном договоре. Страховая организация выступает в отношении участника в качестве агента. В агентской модели оператор от участников получает фиксированную сумму (комиссию), которой покрываются операционные расходы, которые он понес, и взимаются с взносов участников.

В отличие от коммерческой модели, агентская модель подразумевает, что участники несут все риски. К примеру, если сумма страховых выплат будет выше суммы страховых взносов, которые были уплачены участниками, то последние должны компенсировать разницу через дополнительные платежи. В то же время оператор не может претендовать на излишек, принадлежащий участникам.

Полученную прибыль распределяют между организацией (акционерами) и участниками, которые за время действия контракта не предъявляли требований, связанных с возмещением ущерба.

Большинство такафул-компаний пользуется именно таким правилом. Однако могут иметь место и иные варианты:

-

когда все участники наделены правом на излишек, вне зависимости от требований, связанных с возмещением;

-

когда любой участник может претендовать на излишек, если возмещение не было выше суммы взносов, уплаченных им.

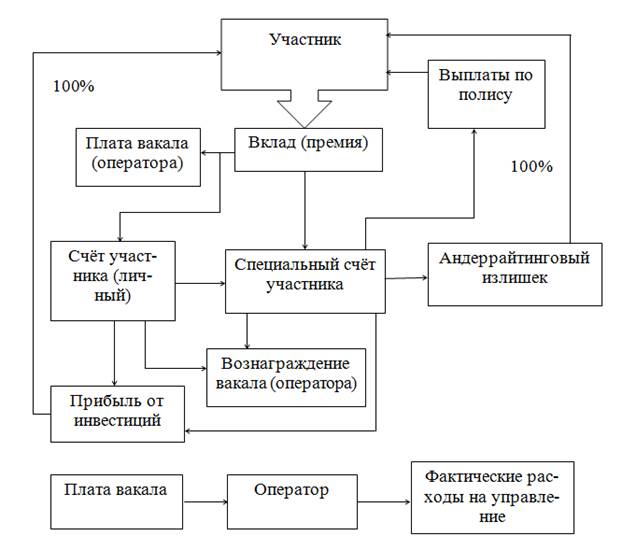

Следовательно, по общему правилу агентской модели в отношениях между участниками и оператором применяется контракт вакала (агентское соглашение), а в процессе инвестирования взносов участников оператор может использовать механизм мудараба (рис. 1).

Рис. 1. Агентская модель такафула (вакала)

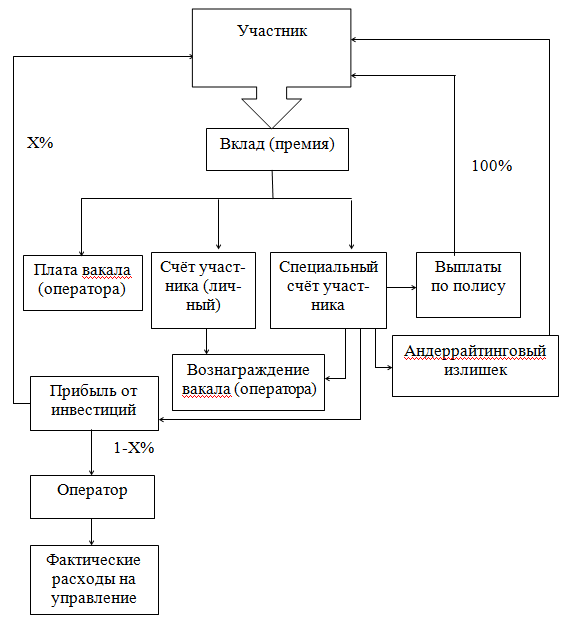

Плата вакала состоит в факте получения гонорара за свою деятельность по управлению фондом, притом вознаграждение вакала остается на усмотрение вкладчика. Несмотря на факт управления, вакал не имеет право на какое-либо процентное вознаграждение постоянно при ситуации наращивания объема денежных средств. Таким образом, по общему правилу в агентской модели в отношениях между оператором и участниками используется договор вакала (агентский договор), а при инвестировании взносов участников оператор может воспользоваться механизмом мудараба (рис. 2).

Рис. 2. Агентская модель такафула (мудараба + вакала)

Основное отличие между коммерческой и кооперативной моделью состоит в распределении между участниками и оператором в оговоренных контрактом частях и прибылях, и излишках, которые нужно различать.

Таким образом, под раздел между участниками и оператором подпадают и убытки.

Оператором может также использоваться любой другой разрешенный Шариатом способ инвестирования. Если говорить о страховых агентах, то их услугами пользуются и в коммерческой, и в агентской модели.

В то же время в отношениях между страховой организацией и агентами в классическом и исламском страховании существует ряд различий. В классическом коммерческом страховании агенту выплачивается вознаграждение в виде процента от взносов, уплаченных страхователем. Как считают Шариатские наблюдательные советы исламских страховых организаций, подобная система вознаграждения агента не является справедливой. Так как агент – это представитель компании, он должен получать фиксированную заработную плату.

Во всех трех моделях исламского страхования присутствуют модификации. Так, к примеру, некоторые ученые предлагают применять в агентской модели такой институт, как вакф. Вакф – имущество, право собственности, на которое в соответствии с волеизъявлением учредителя вакфа – вакифа – ограничено использованием всего или части дохода либо продукта. Имущество, которое предоставляется в вакф (маукуф), перестаёт выступать в качестве собственности дарителя, но не становится собственностью того, кому было подарено, действие прав собственности в этом случае фактически приостанавливается.

В исламском страховании как виде предпринимательской деятельности заключается большой потенциал и возможности роста в области формирования новых уникальных продуктов и инновационных технологий их продвижения. Такафул представляет собой блестящий пример бизнеса, который основан на спросе и ориентирован на нужды клиентов.

В последнее время некоторые международные финансовые эксперты рекомендуют для применения гибридную модель «вакала-мудараба», которая представляет собой комбинацию моделей «мудараба» и «вакала». Следуя установкам гибридной модели, такафул-оператор в результате страховой деятельности имеет право на фиксированную долю взносов, внесенных страхователями и долю от прибыли, полученную от инвестиционной деятельности. При таком положении вещей не вызывает удивления факт роста популярности гибридной модели страхования в среде исламских страховщиков.

Модель «вакф» является наиболее ортодоксальной с точки зрения соответствия нормам Шариата. В этом случае такафул-оператором производится первоначальный взнос (вакф) в вакф-фонд, причем активы фонда первоначального взноса разрешено использовать лишь в инвестиционной деятельности, в иных же случаях эти средства не расходуются. Страхователи свои взносы (табарру) вносят в вакф-фонд, эти средства расходуются непосредственно на выплаты по страховым событиям [2].

Прибыль, поступившая от инвестиционного управления вакф-фондом, распределяется между страховщиком и страхователем в заранее оговоренном процентном соотношении. Существует еще и установленная фиксированная сумма агентского вознаграждения, которая пополняет доходы страховщика. Нераспределенный излишек вакф-фонда остается во владении данного фонда. Использование в этом типе управления такафул-фондом благотворительного механизма (вакф) является отличительной чертой модели «вакф».

Акционерами такафул-оператора делаются первоначальные взносы в качестве добровольного благотворительного пожертвования, в результате чего акционеры утрачивают права собственности на эти средства [7]. Но рассматриваемое нами право собственности так и не переходит на страхователей – исключительное право собственности по нормам Шариата в таком случае принадлежит Аллаху. Однако акционеры (вакиф) могут в момент предоставления своих средств фонду конкретизировать условия расходования и управления переданными в качестве вакф денежными средствами.

Все указанные модели при определенной общности различаются в основном способом организации прибыли такафул-оператора: [4]

-

модель «мудараба» – участие в прибыли;

-

модель «модифицированная мудараба» – участие в прибыли;

-

модель «вакала» – агентское вознаграждение;

-

модель «модифицированная вакала» – агентское вознаграждение и участие в прибыли;

-

гибридная модель «вакала-мудараба» – участие в прибыли и агентское вознаграждение;

-

модель «вакф» – участие в прибыли и агентское вознаграждение.

«Участие в прибыли» в данном случае означает:

-

для модели «мудараба» – инвестиционную прибыль;

-

для модели «модифицированная мудараба» – инвестиционную и страховую прибыль;

-

для модели «вакала» – участие в прибыли не подразумевается;

-

для модели «модифицированная вакала» – страховую прибыль;

-

для гибридной моделиь «вакала-мудараба» – инвестиционную прибыль;

-

для модели «вакф» – инвестиционную прибыль, причем часть прибыли от инвестиций организовывается за счет внесенных акционерами такафул-оператора средств в вакф-фонд [4].

Если проводить параллели между коммерческими видами страхования и моделями такафула, можно проследить, что модель «вакала» во многом сходна с действующей в некоторых странах (например, Казахстане) моделью функционирования обществ взаимного страхования; гибридная модель «вакала-мудараба» напоминает принятую модель в классическом коммерческом страховании.

Модель «вакф» (Пакистан), несмотря на свою ортодоксальность, отличается поистине уникальной особенностью формирования вакф-фонда, что не может не дать значительных конкурентных преимуществ при маркетинговых разработках для привлечения клиентов.

Что касается моделей «модифицированная вакала» и «модифицированная мудараба», то они с точки зрения участников такафул-фондов являются наименее привлекательными, поскольку деление страхового остатка, подразумевающееся этими видами управления страховыми фондами, никоим образом не может вызвать одобрение акционеров, тем более что наличие и размер этого остатка невозможно отнести к заслугам такафул-оператора.

С нашей точки зрения, для внедрения исламского страхования на территории Чеченской Республики наиболее приемлемой является гибридная модель, хотя мы не можем отрицать возможность внедрения исламского страхования в рамках всех указанных моделей.

В таком случае на территории Чеченской Республики возникает конкурентный фактор – использование такафул-операторами различных моделей управления такафул-фондами.

Однако внедрение все той же ортодоксальной модели «вакф» может вызвать проблемы в адаптации норм светского законодательства, что случится по причине невозможности юридического установления прав собственности на вакф-фонд ни за оператором, ни за участниками такафул-фонда.

Рецензенты:Авторханов А.И. д.э.н., профессор, зав. кафедрой «Экономический анализ» ФГБОУ ВПО Чеченский государственный университет, г. Грозный.

Гезиханов Р.А. д.э.н., профессор, зав. кафедрой «Бухгалтерский учет, анализ и аудит» ФГБОУ ВПО Чеченский государственный университет, г. Грозный.

Библиографическая ссылка

Магомадова М.М. ОРГАНИЗАЦИОННО-ЭКОНОМИЧЕСКИЙ МЕХАНИЗМ РАЗВИТИЯ ИСЛАМСКОГО СТРАХОВАНИЯ В РЕГИОНАХ РОССИИ // Современные проблемы науки и образования. 2014. № 3. ;URL: https://science-education.ru/ru/article/view?id=13395 (дата обращения: 11.02.2026).