Введение

Реалии быстрорастущих инновационных рынков таковы, что стратегия фокусировки на внутреннем развитии компании (интенсивный вектор развития) с последующим вложением в развитие компании вширь (экстенсивный вектор развития) не представляется возможным. Данное явление происходит в силу того, что рынок имеет определенную емкость, которая заполняется с очень высокой скоростью, т.к., с одной стороны, сам инновационный продукт обладает свойством саморекламы [1], а с другой стороны – в подобные инновационные отрасли охотно вкладывают деньги венчурные инвесторы, что, безусловно, ускоряет распространение продукта на рынке. Рынок венчуров характерен тем, что компании конкурируют не только по внутренним показателям, но и по привлечению финансовых ресурсов.

Соответственно для инновационной компании жизненно важно определить, какой уровень привлекаемых инвестиций будет приемлем для того, чтобы оставаться на рынке. При этом алгоритм расчета должен быть достаточно удобным для того, чтобы его можно было всегда оперативно применить на практике, по мере поступления информации о привлечении инвестиций конкурентами.

Цель данного исследования – разработка алгоритма определения необходимого уровня финансирования инновационной компании и апробация данного алгоритма на практике.

В основу исследования легли методы матричного анализа положения компании на рынке, а также данные о рынке сервисов коллективных покупок, полученные автором путем самостоятельного анализа рынка, а также экспертных мнений и оценок. В рамках данного исследования использованы такие методы, как анализ литературы, моделирование, корреляционный анализ, наблюдение, сравнение.

Алгоритм определения уровня финансирования инновационной компании на стадиях роста

Для определения необходимого уровня привлекаемых в компанию инвестиций обратимся к матрице БКГ. В своем классическом варианте матрица БКГ используется для анализа инвестиционного портфеля компании, т.е. для оценки перспективности стратегических зон хозяйствования. В нашем случае мы предлагаем использовать ее для анализа инновационной отрасли.

Применяя матрицу БКГ для анализа ситуации на инновационном рынке, нам необходимо пересмотреть определение вертикальной границы, разделяющей квадранты. Во-первых, не в каждой отрасли присутствует эффект экономии на масштабе. Во-вторых, эффект экономии на масштабе не обязательно проявляется только у лидера рынка. Зачастую выделяют топ-игроков рынка, которые контролируют его бо́льшую часть.

Таким образом, мы будем выделять три группы игроков на рынке, разбивая «звезд» из БКГ на два кластера по аналогии с матрицей GE – Победитель 1 и Победитель 2. В таком случае мы сможем учесть различия между отстающими игроками рынка и преследователями лидера (лидеров) рынка.

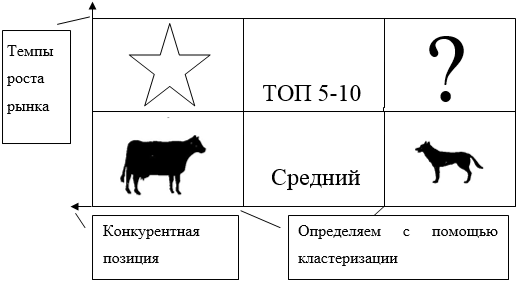

Мы не используем матрицу GE в чистом виде, потому что на инновационном рынке, вероятнее всего, не будет промежуточного положения привлекательности отрасли. Темпы роста отрасли обычно замедляются настолько ощутимо, что «знакам вопроса» необходимо будет уходить с рынка в силу отсутствия перспектив для развития доли рынка. Таким образом, в основе конкурентного анализа быстрорастущего инновационного рынка будет некий «сплав» матрицы БКГ и матрицы GE (рис. 1).

Рисунок 1 – Матрица определения необходимого уровня финансирования

Вертикальные границы между квадрантами в матрице БКГ было бы логично провести с помощью кластерного анализа методом К-средних.

Подчеркнем, что по горизонтали мы откладываем в данном случае не относительную долю рынка, как в матрице БКГ, а конкурентную позицию. Под конкурентной позицией будем понимать положение компании относительно других игроков отрасли на основании значений ключевых факторов успеха на данном рынке, присущих компании.

Иными словами, кластеризацию мы будем проводить на основании имеющейся информации о конкурентах в таких аспектах, как объем привлекаемых инвестиций, доля рынка, степень диверсификации производства, объем вложений в маркетинг и т.д. Таким образом, мы получим более достоверную информацию о реальном преимуществе тех или иных компаний на рынке и сможем разнести данные компании на три кластера.

Логика использования данной матрицы заключается в том, что при замедлении темпов роста рынка все компании «упадут» на квадрант ниже в матрице: «звезды» станут «дойными коровами», «ТОП 5-10» – «средним бизнесом», а «вопросы» – «бешеными собаками». Исходя из данной перспективы, компаниям на растущем рынке критически важно находиться в квадранте «звезды» или «ТОП 5-10», чтобы в дальнейшем не попасть в квадрант «бешеных собак» с наиболее вероятной стратегией ухода с рынка.

При проведении кластеризации одним из ключевых параметров, влияющих на отнесение компании к кластеру «звезды» или «знаки вопроса», является объем вкладываемых инвестиций. Особенно данное утверждение актуально для инновационных рынков. Таким образом, для «знаков вопроса» практически единственной стратегией, позволяющей перейти в квадрант «ТОП 5-10», а затем в квадрант «звезды», является интенсивное инвестирование.

Проводя регулярный мониторинг ситуации на рынке, руководство инновационной компании может определять необходимый уровень привлечения инвестиций для поддержания сильной конкурентной позиции.

Применение алгоритма определения уровня финансирования инновационной компании на примере рынка сервисов коллективных покупок в РФ

В РФ рынок коллективных покупок возник сравнительно недавно – в 2010 году. Первый купонный сервис – Groupon.ru появился в США в 2008 году, и уже через два года был признан самой быстрорастущей компанией в мире [10], показав выручку в 1 миллиард долларов за год.

В марте 2010 года в РФ появились первые сервисы коллективных покупок – Biglion и Darberry, а в сентябре их количество уже превысило 30 штук [6].

При этом часть игроков рынка, появившихся одновременно с отраслью в РФ, обладали синхронными жизненными циклами до определенных переломных моментов. Такие моменты наступали, когда происходил переход на следующую стадию жизненного цикла – в результате некоторые компании были неспособны перейти на следующую стадию жизненного цикла и либо уходили с рынка, либо постепенно теряли конкурентную позицию.

Приведем таблицу с примерами некоторых компаний, ушедших с рынка, демонстрирующую данную особенность отрасли купонных сервисов (табл. 1).

Таблица 1 – Причины ухода компаний с рынка коллективных покупок

|

Стадия жизненного цикла |

Компания |

Причина ухода с рынка |

|

Стартап |

DonCoupon |

Не были привлечены инвестиции для финансирования кассовых разрывов |

|

Рост |

Fun2Mass, Weclever |

Компания не привлекла необходимых инвестиций для финансирования роста |

|

Юность |

BigBuzzy |

Компания не развила роль А (администрирование), т.е. не была внедрена четкая оргструктура, не было ориентации на прибыльность, не была достаточно развита системность работы с клиентами и партнерами |

Рассмотрим более подробно причины ухода с рынка игроков на этапе роста. Рассматривать будем ситуацию, сложившуюся в конце третьего квартала 2011 года – в данный момент еще не наступил сезонный пик, и мы можем наблюдать реальные темпы роста всех конкурентов. Приведем информацию о продажах значимых игроков на данном рынке за два года – с начала 2011 года по начало 2013 года (табл. 2).

Обратим внимание на тот факт, что графики темпов роста компаний Biglion, Groupon, Vigoda и Kupikupon практически синхронны до момента спада в 1-м квартале 2012 года, что подтверждает тот факт, что на инновационном рынке до наступления ключевых организационных переходов компании-имитаторы (Biglion, Vigoda, Kupikupon) могут развиваться теми же темпами, что и лидер – компания, создавшая инновацию.

Таблица 2 – Игроки рынка коллективных покупок, данные о выручке, тыс. руб.[1]

|

Компании |

Выгода.ру |

Groupon |

Biglion |

Bigbuzzy |

Kupibonus |

Weclever |

Kupikupon |

|

1 квартал 2011 |

67728 |

205629 |

149634 |

57472 |

62175 |

0 |

23172 |

|

2 квартал 2011 |

119988 |

428172 |

247051 |

85127 |

131953 |

0 |

103299 |

|

3 квартал 2011 |

197268 |

668165 |

327040 |

114107 |

206491 |

11920 |

178414 |

|

4 квартал 2011 |

354427 |

1003711 |

638030 |

121261 |

167661 |

52408 |

292653 |

|

1 квартал 2012 |

278043 |

725338 |

486654 |

84203 |

98975 |

40594 |

151306 |

|

2 квартал 2012 |

206353 |

732840 |

370786 |

63753 |

114753 |

36528 |

41743 |

|

3 квартал 2012 |

186031 |

587753 |

259893 |

31225 |

82318 |

7510 |

43947 |

|

4 квартал 2012 |

224541 |

454466 |

314290 |

16757 |

61204 |

3540 |

125993 |

|

1 квартал 2013 |

118097 |

236476 |

105079 |

3503 |

29026 |

411 |

37147 |

Рассмотрим конкурентные позиции игроков рынка коллективных покупок на момент конца 3-го квартала 2011 года (табл. 3).

Таблица 3 – Значения ключевых факторов успеха игроков рынка коллективных покупок

|

Купонный сервис |

Оборот за квартал[2], млн руб. |

Количество подписчиков[3], млн чел. |

Количество региональных представительств в РФ[4] |

Объем привлеченных инвестиций, млн руб. |

|

Выгода.ру |

197 |

4 [3] |

22 |

210 [9] |

|

Groupon |

668 |

14 |

20 |

150 [2] |

|

Biglion |

327 |

7 |

25 |

600 [2] |

|

Bigbuzzy |

114 |

2 |

3 |

150 [7] |

|

Kupibonus |

206 |

4 |

12 |

150 [4] |

|

Weclever |

12 |

0,3 |

10 |

2,1 [8] |

|

Kupikupon |

178 |

4 |

15 |

180 [5] |

|

Fun2mass |

7 |

0,3 |

3 |

3[5] |

К ключевым факторам успеха на рынке коллективных покупок РФ мы отнесли оборот за последний квартал, количество подписчиков, количество региональных представительств и объем привлеченных инвестиций. Опираясь на указанные данные, мы сможем провести кластерный анализ и распределить игроков рынка по матрице определения необходимого уровня привлечения инвестиций.

Кластерный анализ будем проводить с помощью программы STATISTICA, выбрав кластеризацию методом k-средних, и изначально указав 3 кластера в выдаче.

По результатам кластерного анализа в первый кластер попала компания Groupon, являющаяся лидером рынка, во второй кластер – компании Biglion, Vigoda, Kupikupon и Kupibonus, входящие в ТОП-5. В третий кластер попали отстающие компании Bigbuzzy, Fun2mass и Weclever.

Для того чтобы посмотреть, какие факторы при кластеризации программа определила как значимые, необходимо посмотреть данные дисперсионного анализа. Исходя из уровней значимости F-статистики наиболее значимые переменные при распределении компаний по кластерам – выручка и количество подписчиков. Переменные количество региональных представительств и объем привлеченных инвестиций – менее значимые переменные.

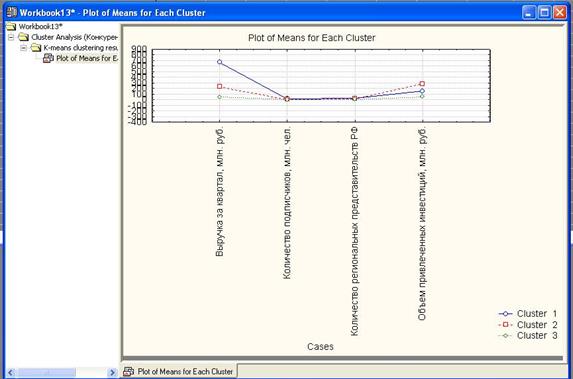

Рассмотрим также спецификации каждого кластера. Сделать это можно с помощью отображения средних значений переменных для каждого кластера (рис. 2).

Рисунок 2 – График средних значений переменных для каждого из кластеров

Таким образом, можно сказать, что кластер 1 («Звезды») характерен наиболее высокими значениями переменных «Выручка», «Количество региональных представительств» и «Количество подписчиков». Кластер 2 («ТОП 5-10») обладает наиболее высоким значением переменной «Объем привлекаемых инвестиций», что вполне оправданно: компаниям из ТОП 5-10 необходимо использовать стратегию активного привлечения инвестиций, чтобы догнать лидера рынка. Кластер 3 («Знаки вопроса») в свою очередь характерен самыми низкими значениями всех показателей, что отражает положение на рынке отстающих игроков.

На основании полученной информации можно сделать вывод о том, что компаниям из ТОП 5 – Biglion, Vigoda, Kupikupon, Kupibonus следует придерживаться стратегии активного инвестирования в борьбу за лидерство. Компаниям Bigbuzzy, Fun2Mass и Weclever важно не просто привлекать инвестиции для финансирования роста, но также сфокусироваться на стратегических альтернативах, которые позволят преодолеть слабые стороны бизнеса.

Насколько мы знаем, в ходе развития рынка компании из 3-го кластера либо обанкротились (BigBuzzy), либо вышли из конкурентной гонки, значительно сократив масштабы бизнеса (Fun2Mass, Weclever). Таким образом, можно сделать вывод о том, что данным компаниям так и не удалось привлечь инвестиции и сфокусироваться на решении наиболее острых проблем бизнеса.

Заключение

В рамках данного исследования была описана необходимость определения требуемого уровня финансирования инновационной компании на стадиях роста. Для понимания конкурентной позиции инновационной компании на рынке был разработан алгоритм определения необходимого уровня привлечения инвестиций в данную компанию. Данный алгоритм основывается на матричном подходе к анализу рынка.

Матрица определения необходимого уровня финансирования инновационной компании включает в себя 6 квадрантов: «звезды», «топ 5-10», «знаки вопроса», «дойные коровы», «средний бизнес» и «бешеные собаки». Отнести компанию к тому или иному квадранту можно с помощью кластерного анализа методом k-средних, основанным на совокупной конкурентной позиции данной компании по отношению к другим игрокам отрасли. Совокупная конкурентная позиция основывается на ключевых факторах успеха в отрасли.

Применение алгоритма оправданно на растущих рынках и позволяет получить информацию о том, с какими проблемами столкнутся компании, когда скорость развития рынка снизится, т.е. отрасль стабилизируется. Для инновационных компаний данное явление является одним из сильнейших потрясений, которое не все способны пережить.

Алгоритм определения необходимого уровня финансирования инновационной компании был апробирован на рынке сервисов коллективных покупок на стадии роста в конце 2011 года.

В результате кластерного анализа компании рынка были разнесены по трем кластерам, соответствующим квадрантам матрицы «звезды», «топ 5-10», «знаки вопроса». Сопоставив полученные результаты и основанные на них выводы с последующим сценарием развития рынка сервисов коллективных покупок, можно сделать вывод, что данный алгоритм целесообразно применять для определения необходимого уровня привлечения инвестиций в инновационную компанию.

Рецензенты:

Крюков А.Ф., д.э.н., профессор, заведующий кафедрой менеджмента ФГАОУ ВПО «Сибирский федеральный университет», г. Красноярск.

Поподько Г.И., д.э.н., доцент, старший научный сотрудник кафедры менеджмента ИЭУиП ФГАОУ ВПО «Сибирский федеральный университет», г. Красноярск.

[1] Данные компании Выгода.ру.

[2] Данные компании Выгода.ру.

[3] Рассчитывалось пропорционально обороту в случаях, когда данные не известны.

[4] Данные компании Выгода.ру.

[5] Оценочные данные.

Библиографическая ссылка

Секиров Р.И. АЛГОРИТМ ОПРЕДЕЛЕНИЯ НЕОБХОДИМОГО УРОВНЯ ФИНАНСИРОВАНИЯ ИННОВАЦИОННОЙ КОМПАНИИ НА ПРИМЕРЕ СЕРВИСОВ КОЛЛЕКТИВНЫХ ПОКУПОК // Современные проблемы науки и образования. 2014. № 1. ;URL: https://science-education.ru/ru/article/view?id=12254 (дата обращения: 08.02.2026).