Введение

Решение проблем становится возможным в условиях применения новых механизмов налогообложения, основанных на критическом обобщении отечественного и зарубежного опыта, объективной оценке трансформационных преобразований налоговой системы РФ, способных обеспечивать экономическую безопасность и предотвращать угрозы в налоговой сфере.

Налог на прибыль является одним из надежных источников формирования государственного бюджета. Однако его построение должно способствовать не только реализации фискальной функции, но и стимулирующей, о которой так много говорят теоретики, но которая так слабо просвечивается в практике российского налогового законодательства.

Фискальная роль налога на прибыль в развитых странах целом незначительна. Единственное исключение составляет Япония, где налоги на прибыль составляют около 1/5 всех налоговых поступлений. В России же фискальные задачи всегда превалировали в отношении налогообложения прибыли. Так, в частности в 1992-1995 гг. доля налога на прибыль во всех налоговых поступлениях достигала примерно 1/3, что явно не соответствовало международным стандартам [1].

Так, налог на прибыль в начале 1991 г. был определен с базовой ставкой на уровне 45%. Налог имел прогрессивный характер, устанавливался в зависимости от рентабельности и достигал 80-90% при превышении ее нормативного уровня 50%. В 1992 г. ставка по налогу на прибыль была снижена до 32% и стала единой для всех налогоплательщиков. В 1994 г. в связи с резким сокращением поступлений в бюджет страны налог на прибыль был повышен до 38%, затем с 1995 г. вновь снижен до 35%. Характерной особенностью налога на прибыль на протяжении 1990-х гг. было существенное ограничение на невключение в состав многих затрат многих типов расходов как текущих, так и капитальных, в результате чего происходило обложение налогом части затрат предприятий.

Несмотря на установленную в 1992-1998 гг. в РФ умеренную ставку налога на прибыль (35% для предприятий и 43% для банковских и других кредитных учреждений), реально она была намного выше, что подтверждалось следующими фактами [2]:

- во-первых, многие из расходов предприятий не учитывались при расчете налога, в то время как во многих развитых странах для определения налогооблагаемой прибыли из валовой выручки было разрешено исключать практически все издержки производства. Ограничения на подобные исключения (например, на чрезмерные представительские расходы) были незначительны.

- во-вторых, в 1992-1995 гг. в рамках налога на прибыль взимался еще и своеобразный налог на сверхнормативную заработную плату в размере 35% к средней заработной плате работников за вычетом небольшого минимума.

В результате, по косвенным оценкам ставка налога на прибыль в России в 1992-1995 гг. составляла около 70%, а в 1996-1998 гг. после отмены налога на сверхнормативную заработную плату около 55%. В связи с чем вполне резонный характер носили жалобы предпринимателей на то, что они вынуждены отдавать в виде налогов от 70 до 100% прибыли [3].

Однако налог на прибыль периода начала рыночных реформ носил и оттенки стимулирующего характера. Так, с 1 января 1992 г. малые промышленные, строительные и сельскохозяйственные предприятия получили возможность не уплачивать налог на прибыль первые два года работы, а в третий и четвертый год уплачивать лишь определенную его часть. Применение такого рода налоговых льгот является характерным примером прямого воздействия на процессы регулирования и стимулирования. Полное освобождение от уплаты отдельных налогов, базой которых является прибыль, используется государством, как правило, для развития новых отраслей экономики или сфер деятельности. Такие меры были связаны с необходимостью выведения малого бизнеса из узкой ниши торгово-посреднических услуг. Стимулировала ли льгота по налогу на прибыль развитие малых предприятий отраслей промышленности, строительства и сельского хозяйства в России, позволяют оценить данные.

На основании представленных данных очевидно, что в первые годы реформ произошло значительное увеличение количества малых предприятий, получивших льготу по налогу на прибыль. Так, с 1992 по 1995 гг. количество малых предприятий, осуществляющих деятельность в сфере промышленности и сельского хозяйства, увеличилось почти в 4 раза, в строительстве почти в 5 раз (соответственно, с 37,5 до 172,2 тыс. ед., с 2,2 до 9,5 тыс. ед., с 51,2 до 123,5 тыс. ед.). В связи с отсутствием в Госкомстате официальной информации о количестве произведенного продукта данными отраслями за период с 1992 по 1996 гг. оценка стимулирующей направленности льготы по налогу на прибыль дана только с позиции увеличения количества малых предприятий.

Надо полагать, что, помимо предоставленной льготы, на общий рост количества малых предприятий в данных отраслях не меньшее влияние оказало то, что люди впервые в жизни получили свободу для самостоятельной предпринимательской деятельности, право заниматься финансовым планированием, что ранее было абсолютной монополией государственных структур. Также мотивацией явился развал государственных и бюджетных структур, в результате которого наблюдалось массовое высвобождение рабочей силы, желающей увеличить свои доходы за счет создания своего дела. Иллюстрацией к вышесказанному может служить массовое появление фермерских хозяйств в суровых климатических зонах, где с точки зрения экономической целесообразности таких хозяйств в принципе не может быть. За анализируемый период количество малых предприятий, занятых в сельском хозяйстве, увеличилось, как уже было сказано, почти в 4 раза. Эти малые предприятия появлялись на свет не в силу экономической целесообразности, а только из общей надежды, мечты их организаторов на достаточно абстрактную лучшую жизнь. Можно сказать, что психологические ожидания скорого процветания доминировали над трезвыми экономическими расчетами.

С 1996 по 2002 гг. практически не изменилось количество малых промышленных предприятий, их доля не превышала 16% от общего числа малых предприятий. Также практически неизменной оставалась доля этих предприятий в общем объеме произведенного малыми предприятиями продукта и колебалась за указанный период от 22,4 до 31,2%.

Что касается малых предприятий, осуществляющих деятельность в сфере сельского хозяйства, то за период с 1996 по 2002 гг. наблюдался их незначительный, но стабильный рост, их количество к 2002 г. составило 15,6 тыс. ед. Однако доля этих предприятий в общем объеме произведенного малыми предприятиями продукта оставалась практически неизменной [4].

Что касается малых строительных организаций то их количество к 2002 г. сократилось до 113 тыс. ед. по сравнению с 1996г. – 138 тыс. ед., а их доля в общем числе малых предприятий, соответственно, до 12,9% с 16,5%.

Таким образом, начиная с 1996 г., темпы роста малых предприятий, получивших льготу по налогу на прибыль, значительно замедлились, а в некоторых временных периодах имели даже отрицательную динамику. Это было связано с тем, что именно в этот период начался новый этап качественных изменений в экономике России, обусловленный рядом факторов: началась тенденция централизации и концентрации капиталов, которая проявлялась в поглощении средними и крупными фирмами наименее рентабельных малых предприятий; завершился процесс перерегистрации малых предприятий, в результате которого официальная ликвидация внесла существенный вклад в общее замедление темпов роста числа малых предприятий; кризис 1998 г. внес свой вклад в замедление темпов роста малых предприятий, после которого с рынка ушло около 40% малых предприятий.

Таким образом, был сделан вывод, что оценить, насколько льгота по налогу на прибыль стимулировала развитие отдельных сфер малого бизнеса, невозможно в отрыве от общих экономических, политических и социальных явлений, протекающих в стране.

Очевидно, что в условиях высокой убыточности российских предприятий, когда практически каждое 3 предприятие нерентабельно, предоставление льготы по налогу на прибыль не могло способствовать повышению финансовых результатов деятельности предприятий, в связи с чем ее отмена с принятием гл. 25 НК РФ явилось весьма обоснованной. Влияние льготы в виде полного освобождения от уплаты налога на прибыль на финансовый результат предпринимательской деятельности представлено на рисунке 1.

Рисунок 1 – Структурно логическая схема влияния льгот по налогу на прибыль на финансовый результат предпринимательской деятельности.

Таким образом, налог на прибыль до введения гл. 25 КОК РФ был достаточно ориентирован на выполнение стимулирующей функции, что проявилось в следующем [19]:

- освобождение от уплаты налога на прибыль в первые два года работы малых предприятий отраслей промышленности, строительства, сельского хозяйства. Однако, как показали результаты исследования, полученный эффект либо отсутствовал, либо был минимален. В связи с чем отмена вышеуказанных льгот представляется весьма оправданной.

- льготное налогообложение прибыли по капитальным вложениям.

В связи с принятием гл. 25 НК РФ налогообложение прибыли также получило стимулирующую направленность по следующим направлениям:

- расширен перечень затрат, учитываемых при расчете налога на прибыль;

- задействованы льготные механизмы по амортизационным отчислениям;

- предоставлена возможность по возмещению убытков через снижение налогооблагаемой базы последующих лет.

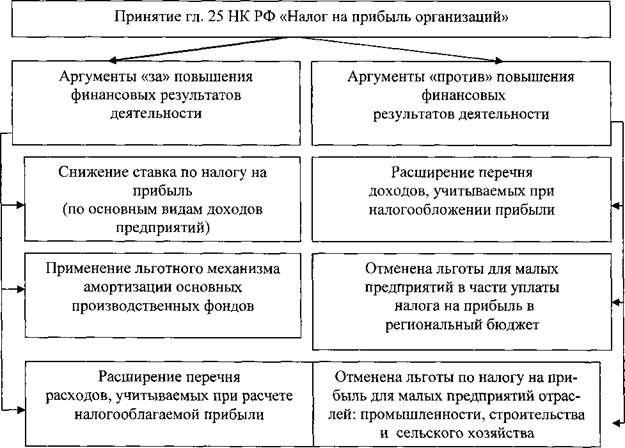

Введение гл. 25 НК РФ привело к существенному реформированию системы налогообложения прибыли и в первую очередь это коснулось снижения общей ставки налога до уровня 24%. Однако для малых предприятий, потерявших ранее действующие льготы по налогу на прибыль, такие новшества вряд ли можно рассматривать как стимулирующие, ведь налоговая нагрузка на них возросла в несколько раз. В таких условиях темпы развития стратегического сектора в малом бизнесе могут еще более замедлиться или даже иметь отрицательную динамику роста. Влияние указанных трансформаций на финансовые результаты деятельности предприятий представлены на рисунке 2.

Рисунок 2 – Схема основных направлений реформирования налога на прибыль и их влияние на финансовые результаты деятельности предприятий.

Изменения, внесенные гл. 25 НК РФ «Налог на прибыль организаций», в первую очередь коснулись установления открытых перечней доходов и расходов, учитываемых при определении налоговой базы. Сняты ограничения и по включению в расходы отдельных видов затрат. Применение нового механизма амортизации имущества позволило получать более высокие объемы прибыли.

Рецензенты:

Этлухов О.А.-Г., д.э.н., профессор, Северо-Кавказская государственная гуманитарно-технологическая академия, г. Черкесск.

Чикатуева Л.А., д.э.н, профессор, Ростовский государственный экономический университет (РИНХ), г. Черкесск.

Библиографическая ссылка

Топсахалова Ф.М., Пшмахов Р.А. ОЦЕНКА СТИМУЛИРУЮЩЕГО ФИНАНСОВОГО ЭФФЕКТА ТРАНСФОРМАЦИОННЫХ ПРЕОБРАЗОВАНИЙ В ВЕКТОРЕ ЭКОНОМИЧЕСКОЙ БЕЗОПАСНОСТИ // Современные проблемы науки и образования. 2014. № 1. ;URL: https://science-education.ru/ru/article/view?id=11283 (дата обращения: 08.02.2026).