Введение. МСФО 9 «Финансовые инструменты» содержит менее жесткие правила разделения гибридных финансовых инструментов, а также отдельной оценки встроенных деривативов и оценки подлежащего инструмента по сравнению с МСФО 39. В соответствии с МСФО 9, как правило, весь гибридный инструмент в своей совокупности будет оцениваться как одна ценная бумага по таким же правилам, как и все прочие финансовые активы. Это значительное облегчение в учете гибридных инструментов, но, тем не менее, оно означает необходимость единоразового пересмотра методик учета и оценки для компаний, на балансе у которых имеются комбинированные финансовые инструменты, в момент перехода на МСФО 9 «Финансовые инструменты» [8].

Цель исследования – разработать последовательно применяемую систему концепций и средств управления финансовыми активами, в рамках международного стандарта финансовой отчетности 9, который вступит в силу с 01 января 2015 г. Исследование направлено на рассмотрение возможностей внедрения МСФО, возможностей использования финансовых инструментов российскими предприятиями, целостной системы управления финансовыми активами компании. Также следует трансформировать систему концепций с учетом средств управления финансовыми активами компании и внешних факторов.

Материал и методы исследования. Понятие «бизнес-модель» ранее не фигурировало ни в одном из международных стандартов финансовой отчетности (далее – МСФО). Данное новшество потребует анализа при участии сотрудников компании (руководителей небухгалтерского блока), принимающих стратегические решения.

Тема статьи недостаточно изучена в национальной научной практике, среди ученых, занимающихся этой проблематикой, можно выделить: Аверчева И. В., Антропова М. С., Зайцева Е. В. [3], Лейкина Д. [4], Логинова Е. Л., Логинову В. Е., Полозову А. Б., Стрекалову Н. Д., Уварову Г. [11].

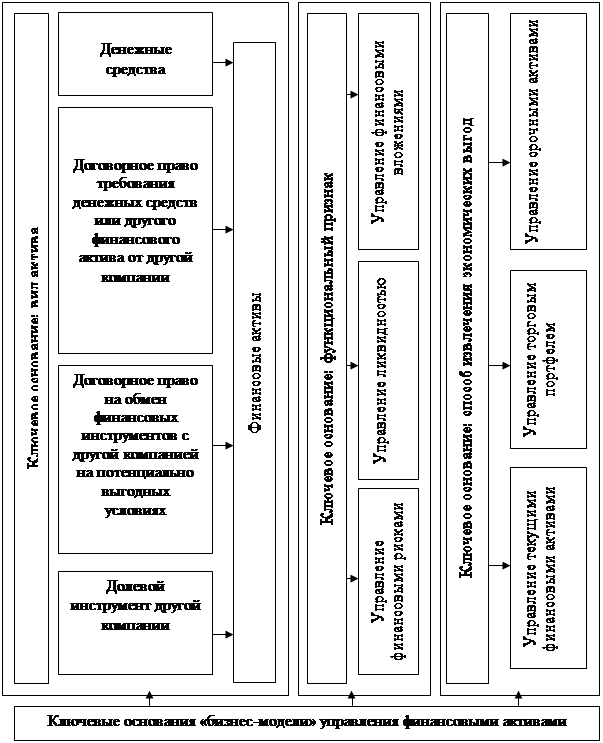

В Приложении Б к МСФО 9 дано общее описание понятия «бизнес-модель», которое раскрывает основные качественные характеристики данной концепции [9]. Указано, что бизнес-модель формируется ключевым управленческим персоналом компании и что она не зависит от намерений менеджмента в отношении «судьбы» каких-либо конкретных отдельных ценных бумаг. Ее содержание, а также конкретные виды «бизнес-моделей» устанавливаются компанией самостоятельно. Бизнес-модель представляет собой последовательно применяемую систему концепций, методик и конкретных средств управления финансовыми активами. Важно, что стандарт допускает, что компании могут иметь больше чем одну бизнес-модель в отношении управления финансовыми активами. Цель «бизнес-модели» определяется целями компании в целом и подчинена им. Целостная система управления финансовыми активами основывается на взаимодействии политик управления ликвидностью, управления финансовыми вложениями и управления рисками (см. рис. 1). При этом ожидается, что изменения в «бизнес-моделях» компании будут нечастыми.

Рис. 1. Целостная система управления финансовыми активами компании

«Бизнес-модели» по управлению финансовыми активами могут быть, например, сформированы по способу извлечения экономических выгод, по видам активов или по функциональному признаку (см. рис 2). Задача компании – определиться с методологией и разработать свои «бизнес-модели» по управлению финансовыми активами к моменту перехода на МСФО 9 «Финансовые инструменты». Значительную помощь в их разработке и формализации может оказать Приложение Б к стандарту, которое содержит иллюстративные примеры. Причинами разработки нового стандарта явились: требования лидеров G 20 (двадцати индустриально развитых стран) к регуляторам финансовой отчетности отреагировать на финансовый кризис 2008 г. [1, С. 11].

Рис. 2. Бизнес-модель по управлению финансовыми активами компании

Согласно международным стандартам финансовой отчетности МСФО 32 финансовые инструменты представляют собой в общем виде любые договоры, в результате которых одновременно возникают финансовый актив у одной компании и финансовое обязательство или долевой инструмент – у другой [6].

Таким образом, чтобы подготовиться к переходу на МСФО 9 с 1 января 2015 года, компаниям потребуется:

– разработать «бизнес-модели» по управлению финансовыми активами;

– настроить бухгалтерские и управленческие информационные системы для регистрации соответствующих данных согласно МСФО 9;

– разработать методологию классификации и реклассификации финансовых активов, методики оценки и представления информации о финансовых активах.

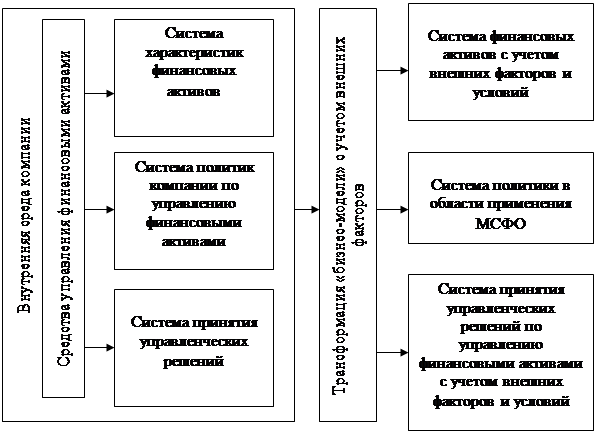

Основываясь на бизнес-модели предприятия, МСФО (далее – IFRS) 9 требует, чтобы предприятие классифицировало финансовые активы при первоначальном признании как оцениваемые по справедливой стоимости. Для последующей оценки финансовые активы, являющиеся долговыми инструментами, классифицируются по амортизированной стоимости или справедливой стоимости. После первоначального признания долговые инструменты могут оцениваться по амортизированной стоимости, если: управление активом происходит в рамках бизнес-модели, целью которой является получение договорных денежных потоков; договорные условия по финансовому активу обеспечивают в определенные даты денежные потоки, которые являются исключительно выплатами основной суммы и процентов по непогашаемой основной сумме [7]. «Бизнес-модель» не определяется на уровне отдельного финансового инструмента. Бизнес-модель компании может иметь своей целью получение договорных денежных потоков даже в случае продажи некоторых инвестиций из портфеля [7]. Так как термин «бизнес-модель» появился относительно недавно. Существует множество различных исследований, посвященных методам разработки и описания «бизнес-моделей», при этом отсутствует единое понимание концепции бизнес-модели. Под термином «бизнес-модель» в широком смысле можно иметь в виду все элементы системы управления, кроме стратегии. Бизнес-модель, таким образом, – это внутренняя среда компании, которая должна трансформироваться под воздействием внешних факторов и в силу изменения стратегии компании. Элементы «бизнес-модели» целиком находятся под управлением менеджмента, в то время как стратегия зависит от тенденций во внешней среде. Любое серьезное изменение в стратегии компании должно сопровождаться трансформацией «бизнес-модели» – перестройкой структуры, процессов, информационных технологий, мотивации и корпоративной культуры. Одну и ту же проблему можно решить, изменив один или несколько элементов «бизнес-модели» [4]. Бизнес-модель – это концептуальный инструмент для исследования сложного объекта (бизнес-системы), отражающий логику бизнеса компании. Она характеризует основные элементы бизнеса, их отношения и систему связей (механизм) объекта с внешней средой, что позволяет создать упрощенное целостное представление о бизнесе и отразить его наиболее существенные характеристики – то, какая ценность и как создается для потребителя, кому и как доставляется, каким образом используются ресурсы и возможности, с целью создания устойчивого конкурентного преимущества, получения дохода и извлечения прибыли. Системное представление концепции «бизнес-модель» подразумевает восприятие и понимание бизнеса компании как системы элементов и их отношений в неразрывной связи с внешней средой. Концепция «бизнес-модель», разработанная Стрекаловой Н. Д., может быть представлена в виде матрицы системных характеристик, включающей семь основных компонентов: 1) функция и цели бизнеса; 2) предложение ценности; 3) рынок; 4) процессор (включает: цепочку создания ценности, ресурсы и оснащение, катализатор, человеческие ресурсы); 5) конкурентную стратегию; 6) сеть бизнеса; 7) экономическую модель [11]. Эталонные инновационные бизнес- модели проанализированы в статье «Современные инновационные стратегии и бизнес-модели компаний», авторы – Антропов М. С., Белолипецкий В. Г., Коростылева И. И. Рассматриваются: интеграционная модель, модель дирижирования, модель лицензирования [2]. Изменение взглядов на бизнес-моделирование позволяет авторам говорить о кризисе закрытых моделей, выявлять новейшие тенденции в бизнес-моделировании. В сложившейся ситуации необходимы новые финансовые инструменты, инновационные финансовые разработки. «Новая архитектура финансовой системы должна опираться на новые информационные технологии – своего рода «точку опоры» в деле товарно-финансового балансирования экономики, формируя основу способности финансовых институтов порождать «совершенные финансовые деривативы» и иные производные инструменты» [5, С. 30]. Логиновым Е. Л. приводится также модель финансовой накачки национального хозяйства на основе деривативной мультипликации инвестиционных капиталов [5, С. 32].

Существует множество классификаций общих «бизнес-моделей», страновые различия в «бизнес-моделировании» отражены в исследованиях российских и зарубежных авторов, но бизнес-моделирование именно управления финансовыми активами тема очень актуальная в современных условиях и слабо проработанная.

Можно предположить, что существует пять этапов процесса «бизнес-моделирования», по МСФО 9 «Финансовые инструменты»:

1 этап. Начальный процесс, определяются отраслевые аспекты.

2 этап. Процесс анализа существующей «бизнес-модели» компании.

3 этап. Стратегия развития компании.

4 этап. Определение перспектив в трансформированной «бизнес-модели» управления финансовыми активами.

5 этап. Оценка экономической эффективности использования МСФО 9 «Финансовые инструменты».

Трансформация системы концепций предприятия с учетом средств управления финансовыми активами и влияния внешних факторов представлена на рисунке 3.

Рис. 3. Трансформация системы концепций предприятия с учетом средств управления финансовыми активами и влияния внешних факторов

Заключение. Формирование в России экономики инновационного типа требует привлечения значительных инвестиций за счет различных источников. Основная цель деятельности промышленного предприятия в настоящее время – это не только получение прибыли, но и создание конкурентоспособного бизнеса. Финансовые инструменты, в целом, и финансовые активы, в частности, обладают значительными возможностями. Срочный рынок является высокодоходным, хотя и очень рискованным полем инвестирования. Финансовые инструменты играют значительную роль для страхования рисков и потерь на рынках ценных бумаг и других активов, что может предотвратить банкротства и кризисные ситуации предприятий. Использование производных финансовых инструментов способствовало социально-экономическому росту экономик развитых стран и их экономической стабильности. Следует отметить, что в статье рассмотрена концепция «бизнес-модель» управления финансовыми активами и созданы:

1. Целостная система управления финансовыми активами компании.

2. Бизнес-модель по управлению финансовыми активами компании.

3. Трансформация системы концепций предприятия с учетом средств управления финансовыми активами и влияния внешних факторов.

Рецензенты:

Шешукова Т. Г., д.э.н., профессор, зав. кафедрой учета, аудита и экономического анализа ФГБОУ ВПО «Пермский государственный национальный исследовательский университет», г. Пермь.

Городилов М. А., д.э.н., профессор кафедры учета, аудита и экономического анализа ФГБОУ ВПО «Пермский государственный национальный исследовательский университет», г. Пермь.