Инвестиционной привлекательности отводится роль важнейшего фактора, влияющего на повышение эффективности деятельности предприятия. Инвестиционная привлекательность предприятия определяется одновременным воздействием инвестиционного потенциала и инвестиционного риска. Чем выше инвестиционная привлекательность предприятия, тем выше объем привлекаемых им инвестиций, что в свою очередь способствует его расширенному воспроизводству и росту конкурентоспособности. Низкий уровень инвестиционной привлекательности усугубляет проблемы, связанные с низкой эффективностью деятельности предприятия.

Инвестиционная политика оказывает существенное воздействие на инвестиционную привлекательность предприятия. Она определяет среднесрочные и долгосрочные цели и задачи инвестиционной деятельности и основные пути их достижения. Эффективная инвестиционная политика «строится на триединстве: инвестиционный потенциал – инвестиционный риск – инвестиционная политика» [1, 6]. Причем во главе угла данного триединства стоит инвестиционная политика, которая снижает инвестиционные риски и положительно влияет на инвестиционный потенциал».

В этой связи инвестиционная политика должна разработать механизмы, препятствующие неуправляемому развитию инвестиционных рисков и способствующие росту его инвестиционного потенциала.

Для определения путей повышения инвестиционной привлекательности предприятия в рамках инвестиционной политики следует оценить: действующую инвестиционную стратегию; инвестиционную политику в части инвестиционного потенциала, инвестиционную политику в части инвестиционных рисков [2].

Для осуществления инвестиционной деятельности ЗАО «Красногорский» разработана инвестиционная политика.

Инвестиционной стратегией племзавода является переориентация инвестиционной деятельности на развитие отрасли животноводства. Эта тенденция характерна для всех сельскохозяйственных предприятий области. Предприятие последовательно переходит с производства и реализации продукции растениеводства на развитие отрасли животноводства. Инвестиции хозяйства направляются на приобретение, строительство и реконструкцию основных средств в животноводстве и племенную работу. Стремясь создать замкнутый круг производства, ЗАО Агрокомбинат племзавод «Красногорский» осуществляет выпуск и переработку молочной продукции.

За последние четыре года существенно изменилась структура выручки хозяйства. В 2010 году на долю продукции растениеводства приходилось 60 % выручки, а на долю животноводства и переработки – 32 %. В 2013 году данные показатели соответственно изменились – 45 % , 42 %. В 2012 году рентабельность сельскохозяйственных предприятий Кировской области составила 2,8 %, исследуемое предприятие имеет близкий по величине показатель – 2,3 %. Таким образом, эффективность деятельности ЗАО «Красногорский» близка к среднеотраслевым показателям. Предприятие работает с прибылью. Выросла рентабельность основных средств, оборотных активов.

Рентабельность инвестиций племзавода составляет 13 %. Эффективность инвестиции ЗАО «Красногорский» уступает региональными и отраслевым показателям в целом по России. В то же время инвестиционная привлекательность сельскохозяйственных предприятий Кировской области ниже, чем у исследуемого предприятия. ЗАО «Красногорский» более конкурентоспособен на рынке инвестиционных ресурсов, чем большинство сельскохозяйственных предприятий Кировской области.

Племзавод придерживается консервативной инвестиционной политики, приоритетной целью которой является минимизация уровня инвестиционного риска. Выявлена следующая особенность инвестиционной политики ЗОА Красногорский – наращивание собственных источников финансирования происходит в периоды снижения величины внешних инвестиций. То есть агрокомбинат придерживается политики покрытия дефицита внешних инвестиций за счет собственных амортизационных фондов и прибыли. В те периоды, когда хозяйство имеет доступ к внешним инвестиционным ресурсам, оно сокращает внутреннее инвестирование, а не сохраняет его на прежнем уровне.

Таким образом, инвестиционная стратегия и выбранная модель инвестиционной политики ЗОА Красногорский актуальны, эффективны, реалистичны, результативны и выполнимы, следовательно, они не нуждается в корректировке.

Для оценки инвестиционной политики в части инвестиционного потенциала рассчитан комплексный показатель – индекс инвестиционного потенциала.

n – количество исследуемых факторов потенциала;

![]() – коэффициент важности i-того фактора потенциала;

– коэффициент важности i-того фактора потенциала;

![]() – средняя балльная оценка i-того фактора потенциала.

– средняя балльная оценка i-того фактора потенциала.

Индекс инвестиционного потенциала ЗАО «Красногорский» в 2013 году составил 3,09 – средний потенциал. Предприятие способно обеспечить средний доход инвестора. Ключевым потенциалом предприятия является потребительский потенциал (ПП). Также отмечен повышенный институциональный потенциал (ИНП) предприятия. ЗАО «Красногорский» имеет средние производственную мощность (ПМ) и трудовой потенциал (ТП). Финансовый потенциал (ФП) предприятия имеет значение – незначительный.

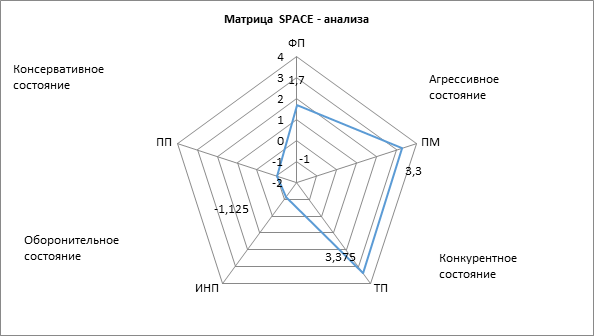

Построена матрица SPACE-анализа инвестиционного потенциала племзавода, позволяющая определить состояние предприятия на рынке инвестиционных ресурсов [3].

Рис. 1. Матрица SPACE-анализа инвестиционного потенциала ЗАО «Красногорский» в 2013 г.

Инвестиционная политика предприятия в части инвестиционного потенциала в силу его пониженного финансового потенциала должна основываться на наступательных стратегиях. Имеющиеся инвестиционные ресурсы должны направляться на усиление конкурентного положения предприятия на рынке.

Для оценки инвестиционной политики в части инвестиционного потенциала рассчитан комплексный показатель – индекс инвестиционного риска.

n – количество исследуемых факторов риска;

![]() – вес i-того фактора риска;

– вес i-того фактора риска;

![]() – средняя балльная оценка i-того фактора риска.

– средняя балльная оценка i-того фактора риска.

Индекс инвестиционного риска ЗАО «Красногорский» в 2013 году составил 2,31 – умеренный риск. Допускается возможность недополучения дохода от инвестиций в предприятие. Наибольшее значение на итоговую оценку инвестиционного риска оказала оценка фактора финансового риска.

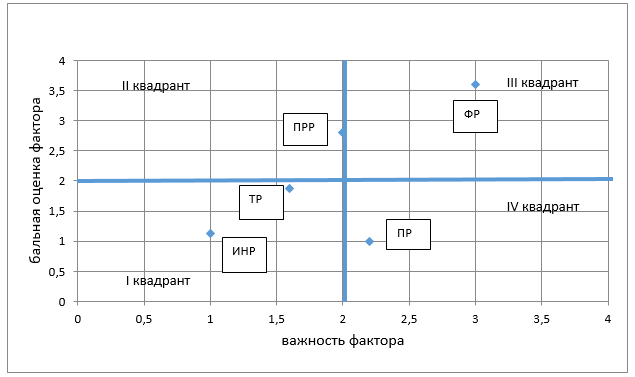

Построение матрицы инвестиционных рисков позволило выявить основные направления снижения инвестиционных рисков ЗАО «Красногорский». Матрица инвестиционных рисков подразделяет их на четыре квадранта с точки зрения их важности и средней балльной оценки. Риски каждого из квадрантов требуют механизмов нейтрализации и программ по управлению ими.

Рис.2. Матрица инвестиционных рисков ЗАО «Красногорский» в 2013 г.

Риски третьего квадранта рассматриваются как экстремальные. Инвестиционная политика в первую очередь должна быть направлена на их снижение. К таким рискам ЗАО «Красногорский» отнесен, согласно представленной матрицы, финансовый риск. Производственный риск занимает пограничное значение, позволяющее отнести его к экстремальным. Важное значение имеют и риски четвертого квадранта. Их степень влияния на инвестиционную политику значительна, но их балльная оценка минимальна. К таким рискам ЗАО «Красногорский» отнесен потребительский риск. Необходимо и в дальнейшем обеспечивать низкое влияние данного риска на инвестиционную деятельность предприятия.

На основании рассчитанных индексов ![]() и

и ![]() рассчитан индекс инвестиционной привлекательности предприятия в 2013 году [5].

рассчитан индекс инвестиционной привлекательности предприятия в 2013 году [5].

Индекс инвестиционной привлекательности может принимать различные значения в диапазоне от 5 до 0,25. У наиболее привлекательных для инвестора предприятий значения индекса достаточно высоки и располагаются в интервале ![]() , а у наименее привлекательных понижены и находятся в интервале

, а у наименее привлекательных понижены и находятся в интервале ![]() . ЗАО «Красногорский» имеет значение индекса

. ЗАО «Красногорский» имеет значение индекса ![]() близкое к пониженному.

близкое к пониженному.

Для оценки инвестиционной привлекательности предприятий в конкурентной среде используется рейтинговая оценка. Для этого нами составлена рейтинговая матрица инвестиционной привлекательности. Согласно данной матрицы выделены 18 рейтинговых групп.

Инвестиционный риск |

А. |

1А высокий потенциал –минимальный риск |

2А повышенный потенциал – минимальный риск |

3А средний потенциал – минимальный риск |

4A пониженный потенциал – минимальный риск |

5A незначительный потенциал – минимальный риск |

|

B. |

1В высокий потенциал – умеренный риск |

2В повышенный потенциал – умеренный риск |

3В средний потенциал – умеренный риск |

4В пониженный потенциал – умеренный риск |

5В незначительный потенциал – умеренный риск |

|

|

C. |

1С высокий потенциал – высокий риск |

2С Повышенный потенциал – высокий риск |

3С средний потенциал – высокий риск |

4D пониженный потенциал - высокий риск |

5D незначительный потенциал – экстремальный риск |

|

|

D. |

1D высокий потенциал – экстремальный риск |

2D повышенный потенциал – экстремальный риск |

3D средний потенциал – экстремальный риск |

|||

|

1 |

2 |

3 |

4 |

5 |

||

|

Инвестиционный потенциал |

||||||

Рис. 3. Рейтинговая матрица инвестиционной привлекательности

Исследуемое предприятие относится к группе 3В средний потенциал – умеренный риск. В этой же группе находится и большинство конкурентов племзавода. Эта рейтинговая группа не рассматривается как инвестиционно привлекательная.

Для повышения конкурентоспособности ЗАО Красногорский на рынке инвестиционных ресурсов хозяйству следует ориентироваться на переход в группу 2В повышенный потенциал – умеренный риск. Эта рейтинговая группа привлекательна для инвесторов. ЗАО «Красногорский» сможет получить доступ к новым инвестиционным ресурсам и потенциальным инвесторам.

На основе проведенных исследований ЗАО агрокомбинат племзавод «Красногорский» рекомендованы следующие направления совершенствования инвестиционной политики в части инвестиционной привлекательности:

1. Снижение финансовых рисков.

2. Усиление конкурентного положения на рынке.

3. Снижение производственных рисков.

При реализации намеченных мероприятий индекс инвестиционного потенциала может увеличиться до 3,51, а индекс инвестиционного риска снизиться до 1,391. По данной рейтинговой оценке исследуемое предприятие будет относиться к рекомендованной группе 2В повышенный потенциал – умеренный риск. Вследствие предлагаемых мероприятий конкурентоспособность ЗАО «Красногорский» значительно улучшится. Прогнозный индекс инвестиционной привлекательности предприятия составит 1,84. Инвестиционная привлекательность повысится на 37,3 %.

Повышение инвестиционной привлекательности повышает рентабельность инвестиций. За счет снижения рисковой составляющей объем привлеченных инвестиций для реализации эффективной текущей деятельности может быть сокращен, что является актуальным в условиях современного дефицита инвестиционных ресурсов. С другой стороны, при увеличении масштабов инвестиционной деятельности при сниженном риске срок окупаемости реализуемых инвестиционных проектов сократится [4].

Повышение рентабельности инвестиций, снижение сроков их окупаемости повышает конкурентоспособность предприятий в современных кризисных условиях.

Рецензенты:

Логинов Д.А., д.э.н., профессор кафедры маркетинга и стратегического планирования ФГБОУ ВПО Вятская ГСХА, г. Киров;

Щинова Р.А., д.э.н., профессор, профессор кафедры менеджмента ФГБОУ ВПО Вятская ГСХА, г. Киров.