Реальные процессы сделали очевидным, что экономический рост в регионах возможен и без роста инвестиций, например, за счет благоприятной внешнеторговой конъюнктуры (роста мировых цен на товары традиционного экспорта). Отсутствие инвестиционной привлекательности достаточно долго может компенсироваться ручным распределением инвестиций Федеральным центром. Однако в условиях снижения цены на нефть и применения Западом санкций возникает необходимость более эффективного использования уже существующих инвестиций, активного поиска новых источников финансирования; ужесточается конкурентная борьба за уже существующие ресурсы.

Центру придется отказаться как от дотаций, так и от ручного распределения инвестиций согласно его шкале политических и институционных предпочтений, уделяя большее внимание реальной инвестиционной привлекательности регионов. Этим и объясняется актуальность данной темы. Рассмотрим изменения удельного веса инвестиций федеральных округов относительно соответствующего показателя РФ в 2000 и 2012 гг. (рис. 1).

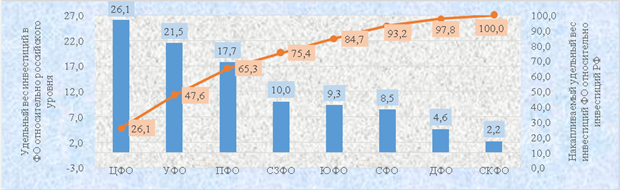

Рис.1. Удельный и накапливаемый удельный вес инвестиций ФО относительно инвестиций РФ в 2000 г.

Два ФО – ЦФО и УФО в 2000 г. получили почти половину инвестиций – 47,6%, шесть ФО получают больше 93% инвестиций, на ДФО и СКФО приходится всего 6,8%инвестиций (рис. 2).

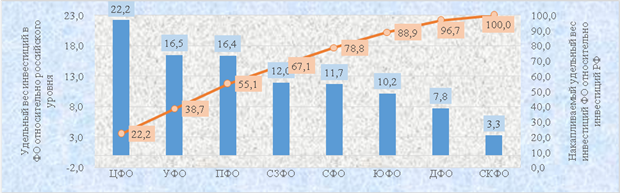

Рис.2. Удельный и накапливаемый удельный вес инвестиций ФО относительно инвестиций РФ в 2012 г.

Различия между ФО снижаются: отношение максимального значения к минимальному удельного веса инвестиций снизилось с 11,9в 2000 г. до 6,7в 2012 г. ЮФО уступил свое место по количеству инвестиций СФО, других существенных изменений не произошло. Построим группировку субъектов по удельному весу инвестиций в инвестициях РФ (табл. 1).

Таблица 1 -Группировка субъектов по удельному весу инвестиций

|

Удельный вес инвестиций субъектов в инвестициях РФ |

Количество субъектов в 2000 г. |

Количество субъектов в 2012 г. |

|

0-1 |

59 (РД, РИ, КБР, КЧР, РСОА, ЧР) |

51 (РИ, КБР, КЧР, РСОА, ЧР, СК) |

|

1-2 |

12 (СК) |

19 (РД) |

|

2-3 |

3 (Пермский край, Свердловская область, Красноярский край) |

6 |

|

3-4 |

3 (г. Санкт-Петербург, Республика Башкортостан, Республика Татарстан) |

2 (Московская область, Республика Татарстан) |

|

4-5 |

2 (Московская область, Краснодарский край) |

1 (Ямало-Ненецкий автономный округ) |

|

5-6 |

0 |

1 (Ханты-Мансийский автономный округ – Югра) |

|

6-7 |

0 |

1 (Краснодарский край) |

|

7-8 |

1 (Ямало-Ненецкий автономный округ) |

1 (г. Москва) |

|

9-10 |

1 (Ханты-Мансийский автономный округ – Югра) |

0 |

|

11-12 |

0 |

1 (Тюменская область) |

|

13-14 |

1 (г. Москва) |

0 |

|

17-18 |

1 (Тюменская область) |

0 |

|

Общий итог |

83 |

83 |

Различия между субъектами снижаются: отношение максимального значения к минимальному инвестиций субъектов РФ снизилось с 709 в 2000 г. до 159 в 2012 г. Концентрация инвестиций также снижается. Подтверждением этому является и то, что в 2000 году более 50% суммарного объема инвестиций в основной капитал приходилось на следующие пять субъектов – Тюменскую область, г. Москва, Краснодарский край, Ханты-Мансийский автономный округ – Югра, Ямало-Ненецкий автономный округ, а в 2003 году – на шесть (добавилась Московская область), в 2004 году – на семь (добавилась Республика Татарстан), в 2005 году – на девять (добавились Красноярский край, г. Санкт-Петербург), в 2011 году – на десять (добавилась Свердловская область).

Таблица 2 -Группировка субъектов по среднегодовому изменению инвестиций

|

Среднегодовое изменение инвестиций, (млн руб.) |

Количество субъектов |

|

0-5000 |

31 (РИ, КБР, КЧР, РСОА) |

|

5000-10000 |

22 (ЧР, СК) |

|

10000-15000 |

10 (РД) |

|

15000-20000 |

7 |

|

20000-25000 |

2 (Нижегородская область, Приморский край) |

|

25000-30000 |

3 (Ленинградская область, Свердловская область, Красноярский край) |

|

30000-35000 |

2 (г. Санкт-Петербург, Республика Татарстан) |

|

35000-40000 |

1 (Ямало-Ненецкий автономный округ) |

|

40000-45000 |

1 (Московская область) |

|

45000-50000 |

1 (Ханты-Мансийский автономный округ – Югра) |

|

60000-65000 |

1 (Краснодарский край) |

|

70000-75000 |

1 (г. Москва) |

|

100000-105000 |

1 (Тюменская область) |

|

Общий итог |

83 |

Из данных таблицы 2 следует, что тенденции изменения инвестиций, измеренные с помощью линейного тренда (зависимость инвестиций от времени), свидетельствуют о нарастании диспропорций в инвестициях субъектов РФ без изменения политики Центра и инвестиционного климата в самих субъектах. Рассмотрим отношение инвестиций в основной капитал на душу населения в ФО в 2012 г. относительно инвестиций в основной капитал на душу населения в 2000 г. (табл. 3).

Таблица 3 -Отношение инвестиций в основной капитал на душу населения в ФО в 2012 г. относительно инвестиций в основной капитал на душу населения в 2000 г.

|

|

Отношение инвестиций в основной капитал на душу населения 2012/2000 г. |

Среднегодовой прирост инвестиций в основной капитал на душу населения |

|

ДФО |

19,27 |

13655 |

|

УФО |

8,17 |

12554 |

|

СЗФО |

12,94 |

8582 |

|

ЮФО |

11,46 |

7090 |

|

РФ |

11,04 |

6864 |

|

СФО |

15,20 |

5830 |

|

ЦФО |

8,76 |

5625 |

|

ПФО |

10,17 |

5150 |

|

СКФО |

13,94 |

1413 |

Из данных таблицы 3 видно, что наибольший коэффициент роста в ДФО, а наименьший в УФО; а существующий среднегодовой прирост инвестиций в основной капитал на душу населения не позволит СКФО достичь в обозримом будущем среднероссийского уровня; хотя ДФО, УФО, СЗФО и ЮФО смогут превысить средне российский уровень инвестиций в основной капитал на душу населения. Среднегодовой прирост инвестиций в основной капитал на душу населения в СФО, ЦФО и ПФО не позволит им в будущем превысить соответствующий среднероссийский показатель. Построим группировки субъектов РФ по душевым инвестициям (табл. 4).

Таблица 4 - Группировка субъектов РФ относительно среднероссийского уровня душевых инвестиций

|

Удельный вес субъектов относительно среднероссийского уровня душевых инвестиций |

Количество субъектов в 2000 г. |

Количество субъектов в 2012 г. |

|

0-50 |

29 (РД, РИ, КБР, КЧР, РСОА, ЧР) |

18 (РИ, КБР, КЧР, РСОА, ЧР, СК) |

|

50-100 |

33 (СК) |

41 (РД) |

|

100-150 |

11 |

11 |

|

150-200 |

3 |

4 |

|

200-250 |

2 |

1 |

|

250-300 |

1 |

2 |

|

300-350 |

0 |

1 |

|

350-400 |

0 |

1 |

|

450-500 |

0 |

2 |

|

750-800 |

1 |

0 |

|

950-1000 |

1 |

0 |

|

1000-1050 |

0 |

1 (Ненецкий автономный округ) |

|

1150-1200 |

1 (Ненецкий автономный округ) |

1 (Ямало-Ненецкий автономный округ) |

|

2050-2100 |

1 (Ямало-Ненецкий автономный округ) |

0 |

|

Общий итог |

83 |

83 |

Отношение максимального значения к минимальному душевых инвестиций субъектов РФ снизилось с 180в 2000 г. до 45 в 2012 г. Разрыв и концентрация душевых инвестиций субъектов РФ уменьшается, причем в разных субъектах они имеют разнонаправленный характер. Рассчитаем инвестиции в основной капитал организаций с участием иностранного капитала 2012 г. к 2005 г.; а также среднегодовое изменение инвестиций в основной капитал организаций с участием иностранного капитала в ФО.

Таблица 5 - Показатели инвестиций в основной капитал организаций с участием иностранного капитала на уровне ФО

|

|

Отношение 2012 к 2005 г. |

Среднегодовое изменение инвестиций в основной капитал организаций с участием иностранного капитала |

|

РФ |

251,0257144 |

131411,8 |

|

ЦФО |

152,5328352 |

20188,08 |

|

СЗФО |

218,698161 |

16701,11 |

|

ЮФО |

547,9970062 |

11059,3 |

|

ДФО |

4924,050196 |

5641,408 |

|

СКФО |

810,5083282 |

2740,606 |

|

ПФО |

375,4087685 |

2413,504 |

|

УФО |

780,6861156 |

283,0071 |

|

СФО |

1554,418605 |

44,58929 |

Из данных таблицы 5 следует, что отношение инвестиций в основной капитал организаций с участием иностранного капитала в 2012 г. относительно 2005 г. достигает максимума в ДФО (свыше 49 раз), минимума в ЦФО (свыше 152%). Среднегодовое изменение инвестиций в основной капитал организаций с участием иностранного капитала, вычисленное с помощью линейных трендов, предполагает следующее ранжирование ФО по инвестициям в основной капитал организаций с участием иностранного капитала: ЦФО, СЗФО, ЮФО, ДФО, СКФО, ПФО, УФО и СФО.

К сожалению, динамика инвестиций в основной капитал организаций с участием иностранного капитала на уровне субъектов РФ носит точечный характер и крайне неоднозначна для исследования, что требует дополнительного полноценного исследования и не является задачей данной работы.

Рассчитаем индекс Гатева для исследования отличий структуры инвестиций в основной капитал по видам ОФ в ФО от соответствующей структуры инвестиций РФ.

Таблица 6 -Отличие структуры инвестиций в основной капитал по видам ОФ в ФО от соответствующей структуры инвестиций РФ в 2005 и 2012 гг. (индекс Гатева)

|

|

ЦФО |

СЗФО |

ЮФО |

СКФО |

ПФО |

УФО |

СФО |

ДФО |

|

2005 г. |

0,088554 |

0,098348 |

0,10084 |

0,160799 |

0,060668 |

0,140823 |

0,085283 |

0,236001 |

|

2012 г. |

0,13514 |

0,106506 |

0,176987 |

0,144536 |

0,077736 |

0,164611 |

0,061305 |

0,266641 |

Из данных таблицы 6 видно, что наименьшие отличия структуры инвестиций в основной капитал по видам основных фондов ФО от соответствующей структуры инвестиций РФ в 2005 и 2012 гг. демонстрирует ПФО, а наибольшие в рассматриваемый период – ДФО. Во всех ФО, кроме СКФО и СФО, различия в рассматриваемый период только увеличились. Рассчитаем индекс Салаи для исследования отличий структуры инвестиций в основной капитал ФО по формам собственности от соответствующей структуры инвестиций РФ.

Таблица 7 -Отличие структуры инвестиций в основной капитал ФО по формам собственности от соответствующей структуры инвестиций РФ в 2005 г. и 2012 гг. (индекс Салаи)

|

|

ЦФО |

СЗФО |

ЮФО |

СКФО |

ПФО |

УФО |

СФО |

ДФО |

|

2005 г. |

0,178419 |

0,130423 |

0,133552 |

0,176425 |

0,093617 |

0,167204 |

0,070913 |

0,181129 |

|

2012 г. |

0,120246 |

0,151274 |

0,092499 |

0,159347 |

0,059784 |

0,126681 |

0,126754 |

0,094659 |

Данные таблицы 7 свидетельствуют о том, что отличия структуры инвестиций в основной капитал ФО по формам собственности от соответствующей структуры инвестиций РФ достигают в 2005 г. наименьшего значения в СФО, а наибольшего – в ДФО; в 2012 г. наименьшего значения в ПФО, а наибольшего – в СКФО. Во всех ФО, кроме СЗФО и СФО, различия в рассматриваемый период только уменьшились.

Рассмотрим иностранные инвестиции в экономику РФ в 2005 и 2012 гг.

Таблица 8 -Иностранные инвестиции в экономику Российской Федерации (тысяч долларов США)в 2005 и 2012 гг.

|

|

Поступило инвестиций всего |

в том числе прямые |

портфельные |

прочие |

||||

|

2005 г. |

2012 г. |

2005 г. |

2012 г. |

2005 г. |

2012 г. |

2005 г. |

2012 г. |

|

|

РФ |

53651047 |

154570295 |

13072076 |

18666044 |

453202 |

1815731 |

40125769 |

134000000 |

|

ЦФО |

28930403 |

91913059 |

3578137 |

7712826 |

259216 |

1512925 |

25093050 |

82687308 |

|

СЗФО |

3469932 |

17959660 |

842196 |

3127791 |

86200 |

109056 |

2541536 |

14722813 |

|

ЮФО |

926228 |

3866770 |

373537 |

943839 |

15905 |

249 |

536786 |

2922682 |

|

СКФО |

61038 |

493207 |

48039 |

64960 |

10825 |

23 |

2174 |

428224 |

|

ПФО |

2173404 |

6931263 |

268024 |

1487949 |

19691 |

110570 |

1885689 |

5332744 |

|

УФО |

5364845 |

15871998 |

762012 |

1670555 |

2989 |

908 |

4599844 |

14200535 |

|

СФО |

6790525 |

3951760 |

3257797 |

1484812 |

57720 |

72251 |

3475008 |

2394697 |

|

ДФО |

5934672 |

13582578 |

3942334 |

2173312 |

656 |

9749 |

1991682 |

11399517 |

Из данных таблицы 8 следует, что наименьший удельный вес иностранных инвестиций в 2005 и 2012 гг. был в СКФО – 0,1 и 0,3% соответственно.

В структуре иностранных инвестиций ФО прямые инвестиции имеют наибольший удельный вес в 2005 г. в СКФО (78,7%), в 2012 г. – в СФО (37,6%); а наименьший в 2005 г. – в ПФО (12,3%), в 2012 г. – в ЦФО (8,4%). Как мы видим, происходит резкое снижение доли прямых инвестиций практически во всех ФО. Абсолютное снижение прямых иностранных инвестиций происходит только в СФО и ДФО.

Портфельные инвестиции имеют наибольший удельный вес в 2005 г. в СКФО (17,7%), в 2012 г. – в СФО (1,8%); а наименьший в 2005 г. – в ДФО (0%), в 2012 г. – в ЮФО, СКФО и УФО (0%). Абсолютное снижение портфельных иностранных инвестиций происходит только в ЮФО, СКФО и УФО.

Прочие инвестиции минимальны в СКФО как по абсолютному, так и по удельному значению (3,6%) в 2005 г. В 2012 г. минимальный удельный вес прочих инвестиций был в СФО (60,6%).

Максимальные значения удельный вес прочих инвестиций в 2005 г. имеет в ПФО (86,8%), а в 2012 г. – в ЦФО (90%).

На основании вышеизложенного сделаем следующие выводы.

Различия в инвестициях ФО и субъектов, также как и их концентрация с 2000 по 2012 г., снижаются. Разрыв и концентрация душевых инвестиций ФО и субъектов РФ также уменьшаются, причем в разных регионах они имеют разнонаправленный характер.

Тенденции изменения инвестиций свидетельствуют о невозможности дальнейшего снижения диспропорций в инвестициях субъектов РФ без изменения политики Центра и инвестиционного климата в самих субъектах. Только ДФО, УФО, СЗФО и ЮФО смогут в будущем превысить среднероссийский уровень инвестиций в основной капитал на душу населения.

Наименьшие отличия структуры инвестиций в основной капитал по видам основных фондов ФО от соответствующей структуры инвестиций РФ (вычисленные с помощью коэффициентов Гатева) в 2005 и 2012 гг. демонстрирует ПФО, а наибольшие в рассматриваемый период – ДФО.

Во всех ФО, кроме СЗФО и СФО, различия структуры инвестиций в основной капитал ФО по формам собственности от соответствующей структуры инвестиций РФ (вычисленные с помощью коэффициентов Салаи)в рассматриваемый период только уменьшились.

Происходит резкое снижение доли прямых и портфельных инвестиций практически во всех ФО. Абсолютное снижение прямых иностранных инвестиций происходит только в СФО и ДФО, а портфельных иностранных инвестиций в ЮФО, СКФО и УФО. Прочие инвестиции растут как в относительном, так и абсолютном отношении.

Рецензенты:

Гезиханов Р.А., д.э.н., профессор, заведующий кафедрой «Бухгалтерский учет и аудит» ФГБОУ ВПО «Чеченский государственный университет», г. Грозный.

Юсупова С.Я., доктор экономических наук, профессор, зав. кафедрой «Экономика и управление производством» ФГБОУ ВПО «Чеченский государственный университет», г. Грозный.