Реформирование системы обязательного пенсионного страхования граждан в России до настоящего времени не достигло ожидаемых результатов, что отражается на низком уровне жизни и финансового обеспечения пенсионеров. Система обязательного пенсионного страхования испытывает трудности с финансированием своих расходов. Внедрение дополнительных мер, в частности, программы софинансирования пенсий сопряжено с дополнительными расходами бюджетов. В частности, средства, выделенные Пенсионному фонду России в 2012 году, превысили 20 % расходов федерального бюджета, в течение двух последующих лет данный показатель будет расти на 10 % в год. При этом бюджет Пенсионного фонда уже превышает 10 % ВВП страны.

В результате реализации мероприятий «Программы пенсионной реформы в РФ», в настоящее время в России сформировалась трехуровневая система пенсионного обеспечения граждан. Первый уровень обеспечивается наличием фиксированного базового размера трудовой пенсии, а также пенсиями в рамках государственного пенсионного обеспечения. Второй уровень дифференцирован в зависимости от вклада каждого гражданина включает страховую и накопительную части трудовой пенсии и обязательные профессиональные накопительные пенсии. Третий уровень предполагает создание и функционирование системы добровольного профессионального и дополнительного частного (индивидуального) пенсионного обеспечения.

Привлечение частных управляющих компаний и негосударственных пенсионных фондов к управлению средствами пенсионных накоплений также имеет низкую эффективность. Следует отметить, что на начало 2012 г. 83 % граждан, имеющих пенсионные накопления, оставляют их в государственной управляющей компании, около 16 % граждан воспользовались услугами негосударственных пенсионных фондов (НПФ) и лишь 1 % – частными управляющими компаниями (УК). Несмотря на динамичное развитие системы негосударственного пенсионного обеспечения, существующие ограничения не позволяют в полной мере использовать потенциал данных компаний. Среди них можно выделить:

- обеспечение сохранности пенсионных накоплений;

- ограничения на инвестирование средств пенсионных резервов;

- низкая вовлеченность населения в процесс перехода из государственной управляющей компании в негосударственные пенсионные фонды и частные управляющие компании;

- отсутствие юридических гарантий при нарушении НПФ и частными УК своих обязательств, в частности, по договору доверительного управления;

- низкая информированность населения о доходности и структуре инвестиционного портфеля.

В частности, жесткие законодательные ограничения в области инвестирования средств пенсионных накоплений значительно снижают их доходность (табл.1). Управление средствами пенсионных резервов НПФ могут осуществлять самостоятельно, размещая их в ряд активов, ограниченных государственными ценными бумагами РФ, банковскими депозитами и иными объектами инвестирования, предусмотренными Правительством РФ; либо передавать их на основании договора доверительного управления в управляющую компанию (ФЗ №111-ФЗ от 24.07.2002 «Об инвестировании средств для финансирования накопительной части трудовой пенсии в Российской Федерации»). Кроме того, существует ряд требований к структуре инвестиционного портфеля.

За период кризиса 2008–2009 годов пенсионные накопления государственной управляющей компании – Внешэкономбанка (ВЭБ) обесценились примерно на 15 %, а средства, размещенные в НПФ, – на 25 % от их общей величины [6].

Следует отметить, что наибольшую концентрацию капитала и устойчивость в кризисный период обеспечивают корпоративные НПФ, имеющие возможность поддержки со стороны «материнских» структур. Так, шесть наиболее крупных корпоративных негосударственных пенсионных фонда (НПФ «Благосостояние, НПФ «Лукойл-Гарант», НПФ Норильский никель, НПФ электроэнергетики, НПФ ГАЗФОНД, НПФ Сбербанка) занимают около 55 % рынка обязательного пенсионного обеспечения в России.

Таблица 1. Доходность размещения пенсионных резервов негосударственными пенсионными фондами в 2005–2012 [3]

|

№ |

Наименование |

Доходность за год, % |

|||||||

|

2005 |

2006 |

2007 |

2008 |

2009 |

2010 |

2011 |

2012 |

||

|

1 |

Максимальная доходность НПФ |

27,5 |

24,5 |

16,75 |

17,3 |

21,5 |

- |

- |

12,7 |

|

2 |

Минимальная доходность НПФ |

7,9 |

9,13 |

7 |

0 |

4 |

- |

- |

6,1 |

|

3 |

Средняя доходность НПФ |

15,44 |

14,5 |

11,53 |

3,97 |

11,84 |

- |

- |

7,56 |

|

4 |

Доходность ВЭБ |

12,18 |

5,67 |

5,98 |

-0,46 |

9,52 |

7,62 |

5,47 |

9,21 |

|

5 |

Инфляция |

10,9 |

9 |

11,9 |

13,3 |

8,8 |

8,8 |

6,1 |

6,6 |

В Российской Федерации начиная с 2013 г. развитие пенсионной системы осуществляется в рамках Стратегии долгосрочного развития пенсионной системы РФ (далее – Стратегия). В частности, в документе предусмотрены мероприятия по реформированию пенсионной системы до 2030 г. Третий этап Стратегии, реализуемый в период 2021–2030 годов, предусматривает развитие системы корпоративного пенсионного обеспечения в России [4].

Развитие системы корпоративного пенсионного обеспечения должно способствовать решению следующих вопросов:

- формирование уровня пенсий, обеспечивающих приемлемый коэффициент замещения для лиц с уровнем заработной платы выше среднего;

- реформирование института досрочных пенсий;

- развитие инструментов управления персоналом в целях повышения его мотивации к качественному исполнению трудовых обязанностей и закрепления на рабочих местах лучших работников.

На практике предполагается, что данная система обеспечит не менее 15 % дополнительно к коэффициенту замещения. Это наименее обсуждаемый в настоящее время вопрос, возможно, из-за отдаленной перспективы реализации данного этапа. Тем не менее концептуальные основы формирования данного института необходимо установить уже сейчас. В этой связи целесообразно рассмотреть существующий опыт организации систем негосударственного (дополнительного) пенсионного обеспечения в рамках отдельных организаций в России, а также зарубежный опыт корпоративного пенсионного обеспечения.

Теоретически, в зависимости от субъектов финансирования выплат по дополнительному пенсионному обеспечению выделяют:

1. Дополнительное государственное и муниципальное пенсионное обеспечение. Источником выплат являются средства бюджетов различного уровня или дополнительные взносы в бюджет государственного пенсионного фонда государства, предназначенные, чаще всего, для определенных групп населения.

2. Дополнительное негосударственное пенсионное обеспечение. При данном виде пенсионного обеспечения финансирование осуществляется субъектами, находящимися вне сферы государственных и муниципальных финансов. Стоит отметить, что зачастую понятия «дополнительное пенсионное обеспечение» и «негосударственное пенсионное обеспечение» отождествляются.

3. Дополнительное пенсионное обеспечение, предоставляемое негосударственными пенсионными фондами. Данная форма является основной в Российской Федерации и в большинстве стран мира.

4. Дополнительное обеспечение, предоставляемое страховыми компаниями в рамках договоров по страхованию жизни. Несмотря на то, что в России подобный вид пенсионного страхования используется достаточно редко – на его долю приходится не более 1 % рынка негосударственного пенсионного страхования – в развитых странах страховые компании являются основными участниками данного рынка с долей около 45–60 % в странах ЕС и около 80 % в Японии.

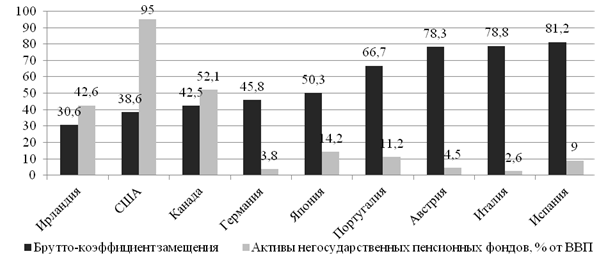

Распространенность систем дополнительного негосударственного пенсионного обеспечения имеет обратную зависимость от уровня обеспеченности по государственному пенсионному обеспечению, что наглядно отражает коэффициент замещения. Высокое значение коэффициента замещения, определяющего отношение пенсии к заработку в период трудовой деятельности, накладывает ограничения на развитие негосударственного пенсионного страхования (рис.1).

Стоит отметить, что во многих развитых странах, таких как Австралия, Финляндия, Швейцария, Франция, помимо государственного пенсионного страхования, обязательным является участие в профессиональных (корпоративных) пенсионных программах, которые обеспечивают дополнительные выплаты и увеличение государственной пенсии. В Швеции, Нидерландах, Дании профессиональные пенсионные системы не носят обязательный характер, но имеют большой объем охвата населения, в них участвуют 80–90 % работающих.

Рис. 1. Коэффициент замещения и активы НПФ в развитых странах [1]

Изучение опыта развитых стран позволяет выявить следующие условия эффективного функционирования систем дополнительного пенсионного обеспечения:

- Сочетание форм как коллективного, так и индивидуального дополнительного пенсионного обеспечения при значительном охвате населения обеими формами;

- Освобождение от налогов как взносов, формирующих пенсионные (страховые) резервы, так и дохода, полученного от их инвестирования – до момента осуществления выплат;

- Высокая степень информированности и, как одно из следствий, интереса населения к возможностям, предоставляемым дополнительным пенсионным обеспечением. Важную роль в этом играют различные информационные службы, помогающие выбрать наиболее верную стратегию каждому пенсионеру.

На сегодняшний день в России также созданы все предпосылки для развития системы дополнительного пенсионного обеспечения (ДПО). Отдельные направления уже реализуются на практике. В частности, дополнительное государственное и муниципальное пенсионное обеспечение, финансируемое за счет бюджетов бюджетной системы Российской Федерации, направлено на социальную поддержку отдельных категорий граждан. На федеральном уровне осуществляется дополнительное социальное обеспечение граждан, награжденных за выдающиеся достижения и заслуги перед Российской Федерацией, членов летных экипажей воздушных судов гражданской авиации, специалистов ядерного оружейного комплекса Российской Федерации и других категорий. На региональном и местном уровнях также существует ряд соответствующих программ:

- Постановление Правительства Москвы от 14.11.2000 № 891 «О состоянии и путях решения проблем пенсионного обеспечения в г. Москве»;

- Закон Московской области от 11.11.2002 № 118/2002-ОЗ «О пенсии за выслугу лет лицам, занимавшим муниципальные должности или замещавшим должности муниципальной службы в органах местного самоуправления муниципальных образований Московской области»;

- Закон Санкт-Петербурга от 28.04.2002 № 171-16 «Об установлении ежемесячной доплаты к пенсии отдельным категориям граждан» и т.д.;

- Закон Ханты-Мансийского автономного округа от 19.06.2003 г. «О дополнительном пенсионном обеспечении работников бюджетной сферы Ханты-Мансийского автономного округа».

С 2003 года в Ханты-Мансийском АО действует региональная пенсионная система (РПС), созданная при тесном сотрудничестве Администрации региона, выполняющей контрольные функции и функции регулятора, а также Ханты-Мансийского НПФ, осуществляющего администрирование и управление средствами пенсионных накоплений. В настоящее время около двухсот тысяч пенсионеров округа получают дополнительные пенсионные выплаты. В основном это граждане, чьи достижения и заслуги были высоко оценены в округе, пенсионерам бюджетной сферы, а также тем, кто получает пенсию по старости и инвалидности. В 2011 году отношение средней пенсии по старости в регионе к прожиточному минимуму пенсионера составляло 173,6 %, в целом по РФ данный показатель составил 166,1 % [5].

Также формой дополнительного государственного пенсионного обеспечения являются выплаты в рамках программы софинансирования пенсионных накоплений, введенной Федеральным законом от 30.04.2008 г. № 56-ФЗ «О дополнительных страховых взносах на накопительную часть трудовой пенсии и государственной поддержке формирования пенсионных накоплений».

Дополнительное негосударственное пенсионное обеспечение в Российской Федерации в настоящее время осуществляется как в форме профессиональных пенсионных систем отдельных организаций, отраслей экономики или территорий, так и в форме личного пенсионного страхования граждан, производящих накопление средств на свое пенсионное обеспечение в страховых компаниях и негосударственных пенсионных фондах. Вступление в правоотношения по дополнительному пенсионному страхованию осуществляется физическими лицами путем заключения со страховщиком договора дополнительного пенсионного страхования или негосударственного пенсионного обеспечения, предусматривающего уплату дополнительных страховых или пенсионных взносов на лицевой счет участника. В подавляющем большинстве случаев страховщиком выступают именно негосударственные пенсионные фонды, страховые компании значительно уступают им по объему аккумулированных средств (не более 0,3 % от средств, размещенных в НПФ).

Развитие системы дополнительного пенсионного обеспечения осуществляется в основном профессиональными пенсионными фондами в различных отраслях экономики – добыча и транспортировка газа (НПФ «Газфонд»), железнодорожный транспорт (НПФ «Благосостояние»), добыча, транспортировка нефти (6 фондов), машиностроение и оборонные отрасли промышленности (5 фондов), черная и цветная металлургия (4 фонда), электроэнергетика и связь (по 2 фонда), добыча полезных ископаемых (1 фонд). В этих фондах сосредоточено 93,8 % всех пенсионных резервов и 67 % участников. Они выплачивают пенсию 75,4 % пенсионеров, получающих негосударственную пенсию, затрачивая на это 86 % всех пенсионных выплат, осуществляемых в системе профессиональных пенсионных фондов [2].

На основе изученного материала можно выделить следующие особенности развития системы дополнительного негосударственного обеспечения в России:

- Неравномерность территориального размещения негосударственных пенсионных фондов.

- Абсолютное доминирование корпоративных негосударственных пенсионных фондов на рынке данных услуг.

- Преимущественное использование фондами пенсионных схем с установленными взносами – что, в целом, отражает мировую практику, поскольку схемы с установленными выплатами несут для фондов больше рисков.

- Получают распространение пенсионные схемы с единовременными взносами (т.е. накопительный период практически отсутствует – вкладчик вносит единовременный взнос, который и служит впоследствии источником выплат дополнительных пенсий).

- Отсутствие стратегии и ограничения при формировании инвестиционного портфеля фондами. Портфели большинства фондов состоят из краткосрочных финансовых вложений (ценных бумаг), практически не используются в качестве объектов для размещения пенсионных резервов долгосрочные инвестиционные проекты.

- Крайне низкая информированность населения о возможностях формирования дополнительной пенсии при общем низком уровне финансовой грамотности и доверия к финансовым институтам в целом, что нашло отражение в очень низкой доле физических лиц напрямую (вне корпоративных пенсионных программ), вступавших в отношения с фондами по дополнительному негосударственному пенсионному обеспечению.

- Невысокая активность государства в стимулировании развития негосударственного пенсионного обеспечения как в направлении создания благоприятных налоговых условий, так и в направлении повышения осведомленности населения о возможностях дополнительного пенсионного обеспечения.

Принимая во внимание обширный зарубежный опыт реализации корпоративного пенсионного страхования, в ходе внедрения данной системы в Российской Федерации, от регуляторов рынка негосударственного пенсионного страхования – органов государственной власти, потребуется административное решение следующих проблемных моментов:

- Повышение мотивации работодателей и работников к уплате страховых взносов.

- Государственное регулирование и контроль ответственности всех участников процесса формирования и использования пенсионных программ, транспарентность процессов.

- Установление схем и процедур пенсионного налогообложения, налоговые льготы.

- Определение порядка передачи пенсионных накоплений благопреобретателям.

- Повышение финансовой грамотности и общего уровня информационной обеспеченности населения.

Таким образом, процесс развития систем эффективного корпоративного пенсионного страхования в России носит долгосрочный и традиционно проблемный характер. Однако при согласованных действиях органной государственной власти и представителей частного бизнеса возможно поэтапное решение обозначенных проблемных моментов.

Рецензенты:

Куцури Г.Н., д.э.н., профессор, ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации», г. Москва.

Чернякевич Л.М., д.э.н., профессор, декан экономического факультета ФГБОУ ВПО «Поволжский государственный технологический университет», г. Йошкар-Ола.