Электроэнергетика является важнейшей подсистемой производственной инфраструктуры, влияющей на темпы и пропорции социально-экономического развития регионов Российской Федерации. В соответствии со стратегическими направлениями развития электроэнергетики РФ проведена реструктуризация, коммерциализация и приватизация компаний энергосистемы, разделены потенциально конкурентные и монопольные секторы отрасли, создан оптовый рынок электроэнергии и мощности (ОРЭМ). Подразумевалось, что создание конкурентных отношений приведет к повышению эффективности предприятий энергетики и снижению стоимости электроэнергии. Кроме того, согласно распоряжению Правительства РФ от 12 ноября 2012 года, госкомпании должны направлять на дивиденды минимум 25% чистой прибыли. При этом если ранее расчет производился по российским стандартам бухучета, то теперь за основу берется отчетность компаний по международным стандартам финансовой отчётности, что значительно увеличит доходную базу для дивидендов, благодаря принципу консолидации прибыли дочерних обществ.

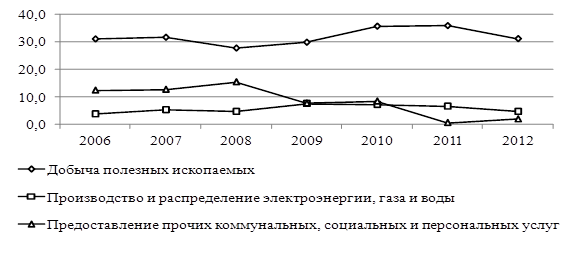

Низкие дивиденды – один из факторов недооценки российских акций, около 53% акционерного капитала в настоящее время сосредоточены в руках государства, отмечают аналитики Sberbank CIB. Дивидендная доходность российских компаний в среднем 2,1% против 2,9% в развивающихся экономиках и 2,78% в странах БРИКС [3]. Предполагается, что повышение дивидендных выплат позволит дисциплинировать госкомпании и повысить их эффективность, однако существующая дифференциация рентабельности секторов отрасли (рис. 1) энергетики говорит о том, что введение подобных требований может совершенно по-разному отразиться на компаниях. Эта ситуация подтверждается данными Федеральной налоговой службы в представленном анализе значений среднеотраслевых показателей, характеризующих финансово-хозяйственную деятельность налогоплательщиков [4]. Согласно данным в 2012г., рентабельность добычи полезных ископаемых, кроме топливно-энергетических, составила 45%, добычи топливно-энергетических полезных ископаемых – 28%, а производства и распределения электроэнергии, газа и воды – 4,7%. Таким образом, текущая ситуация в экономике РФ характеризуется тем, что прибыль перераспределена в сторону добывающих отраслей промышленности.

Рисунок 1. Рентабельность секторов топливно-энергетического комплекса

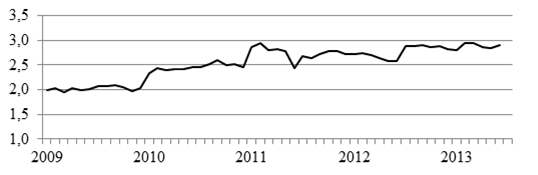

Низкая рентабельность предприятий электроэнергетики обуславливается ограничением тарифов для потребителей за счет генерирующих и распределительных энергокомпаний в условиях опережающих темпов роста цен на энергоносители (газ, мазут), необходимых для производства электроэнергии. При этом среднеотпускная цена электроэнергии для конечных потребителей на розничном рынке электроэнергии выросла в 1,5 раза за период с 2009 г., а, согласно аналитическому докладу Института проблем естественных монополий [1], цены на электроэнергию для промышленности выросли в 2,7 раза с 2002 года (рис.2).

Рисунок 2. Среднеотпускная цена электроэнергии для конечных потребителей на розничном рынке электроэнергии (руб./квтч)

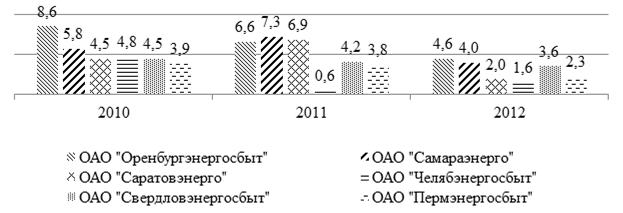

Основной составляющей в структуре формирования стоимости электроэнергии являются затраты на производство электроэнергии (53%) и ее передачу (37%), а сбытовая надбавка в конечной стоимости электроэнергии для потребителя составляет не более 4-5%. Однако энергосбытовые компании постоянно подвергались критике в связи с необоснованной прибылью, которую они получали ввиду несовершенства рыночных механизмов ценообразования. В результате с 1 апреля 2012 года было отменено так называемое число часов использования мощности (ЧЧИ) – параметр, позволявший сбытам значительно варьировать тарифы для юридических лиц. Кроме того, были сокращены штрафы, которые мелкие потребители платили за недобор и перебор электроэнергии относительно планировавшихся объемов. Однако сбытовая набавка, которая теперь фактически остается единственным источником доходов энергосбытов, является одной из самых низких по сравнению с развивающимися и полностью сформировавшимися энергорынками Европы и США [2]. Изменения конъюнктуры рынка, принципов ценообразования на российском розничном рынке электроэнергии и мощности [5] привели к существенному снижению выручки и рентабельности энергосбытовых компаний (ЭСК) (рис.3).

Рисунок 3. Рентабельность продаж (ROS), % (прибыль от продаж/выручка) ЭСК, млн. руб.

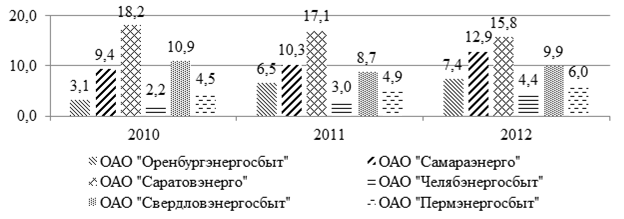

Текущее финансовое положение большинства энергосбытовых компаний характеризуется снижением выручки под влиянием таких основных факторов, как снижение средней цены реализации юридическим лицам в связи с изменением порядка ценообразования и уменьшение объема продаж. Другой немаловажной проблемой ЭСК является существенная дебиторская задолженность (ДЗ) (рис.4) Наблюдается стабильный рост ДЗ, что при снижении рентабельности продаж может привести к потере финансовой устойчивости ЭСК и лишению ее статуса гарантирующего поставщика (ГП).

Рисунок 4. Отношение дебиторской задолженности к выручке, %

С учетом снижения конкурентоспособности и участившихся случаев банкротства ГП, ЭСК необходима разработка механизмов определения вероятностных характеристик оплачиваемости услуг энергоснабжения и управления дебиторской задолженностью. В настоящее время потребители должны оплачивать услуги ЭСК в соответствии с условиями договора энергоснабжения, в котором зафиксированы даты плановых платежей, но фактически график и суммы оплаты носят случайный характер. На основе анализа поступления денежных средств от потребителей можно условно классифицировать их по следующим группам:

a) потребители, имеющие существенную дебиторскую задолженность, с которыми ведется претензионно-исковая работа;

b) потребители, которые вносят оплату регулярно, однако сумма представляет собой случайную величину и, как правило, меньше суммы задолженности по текущему периоду;

c) потребители, регулярно оплачивающие среднемесячную стоимость потребления, при этом в случае превышения текущего объема задолженности над среднемесячным дельта компенсируется за счет поступлений следующих периодов, что ведет к наращиванию ДЗ;

d) потребители, которые полностью следуют графику платежей согласно договору и не допускают просрочки платежей;

e) потребители, которые вносят авансовые платежи за следующий месяц в размере среднемесячного потребления.

В настоящее время группы b и c наиболее многочисленны, так как у потребителей отсутствуют стимулы полностью следовать условиям договора и тем более кредитовать поставщика энергоресурсов путем авансовых платежей. В свою очередь риски по задержке оплаты услуг энергоснабжения и банкротству потребителя полностью ложатся на ЭСК, а неисполнение потребителями своих обязательств приводит к:

- необходимости привлекать дополнительные финансовые инструменты управления ликвидностью (овердрафты, кредитование и / или иные способы) и, соответственно, оплачивать издержки по их использованию;

- необходимости управления дебиторской задолженностью (отслеживание, сверка, сбор, досудебное взыскание задолженности и др.).

В общем виде процесс управления ДЗ состоит из следующих этапов: планирование и нормирование объема ДЗ, контроль ее состояния, работа с дебиторами по погашению суммы долга. Отсутствие системы управления ДЗ на предприятии создает дополнительные трудности, так как в разрезе первичной учетной документации довольно проблематично определить объем и период задолженности по каждому клиенту, а отсутствие управленческих решений по прекращению или частичному ограничению поставки энергоресурсов и продолжению поставки в условиях отсутствия оплаты приводит к постоянному росту ДЗ.

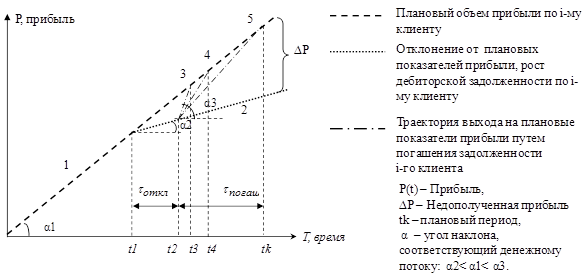

Для решения проблемы повышения дебиторской задолженности авторами разработан механизм оперативного регулирования электроснабжения, направленный на снижение несвоевременности оплаты предоставляемых услуг. На рисунке 5 представлена схема предлагаемого механизма в виде временной зависимости объема прибыли компании от поступления денежных средств от клиента.

Рисунок 5. Механизм оперативного управления поставками электроэнергии на основе управления дебиторской задолженностью

Где P(t) – прибыль, ∆P – недополученная прибыль по причине роста дебиторской задолженности, tk – плановый период (месяц, квартал, год), α – угол наклона, отражающий интенсивность денежного потока, α1 – соответствует планируемому поступлению денежных средств, α2 – снижение объема денежного потока вследствие неисполнения потребителем своих обязательств, α3 – денежный поток согласно графику погашения дебиторской задолженности, ![]() – время, затраченное на обнаружение отклонения.

– время, затраченное на обнаружение отклонения.

Линия 1 представляет собой плановый график оплаты, в момент ![]() происходит отклонение фактического денежного потока от планируемого, и, если объем поставки электроэнергии не снижается, это приводит к возникновению и дальнейшему росту дебиторской задолженности. При этом встает вопрос об установлении сроков и разработке графика погашения дебиторской задолженности, либо принятия кардинальных решений и прекращении энергоснабжения клиента до погашения задолженности. Линии 3,4,5 характеризуют возможные сценарии погашения ДЗ и выхода на плановые показатели прибыли. Для формализации данного процесса, предлагается рассматривать время погашения ДЗ, как функцию от следующих параметров:

происходит отклонение фактического денежного потока от планируемого, и, если объем поставки электроэнергии не снижается, это приводит к возникновению и дальнейшему росту дебиторской задолженности. При этом встает вопрос об установлении сроков и разработке графика погашения дебиторской задолженности, либо принятия кардинальных решений и прекращении энергоснабжения клиента до погашения задолженности. Линии 3,4,5 характеризуют возможные сценарии погашения ДЗ и выхода на плановые показатели прибыли. Для формализации данного процесса, предлагается рассматривать время погашения ДЗ, как функцию от следующих параметров:

![]() , (1)

, (1)

где D – доля клиента в выручке энергосбытовой компании, % (Выручка от клиента/Общая выручка), Z – средневзвешенный период просрочки платежей клиента, R – рентабельность клиента (Чистая прибыль от клиента/Выручка от клиента), A – доля авансовых платежей клиента (Авансы/Выручка от клиента), F – индекс деловой активности клиента, рассчитывается на основе показателей финансовой устойчивости клиента, динамики его выручки, рентабельности, кредиторской задолженности.

Доля клиента в выручке энергосбытовой компании имеет существенное значение, так как необходимо сохранение «якорных» клиентов, формирующих основную часть выручки компании. Для учета платежной дисциплины клиента, производится расчет среднего времени задержки оплаты за прошлые периоды. В целях повышения рентабельности бизнеса при расчете времени погашения задолженности учитывается рентабельность клиента. При этом новым клиентам предоставляются льготные условия оплаты услуг энергоснабжения с целью установления долгосрочных отношений.

Суть управления ДЗ, стимулирования авансовых платежей каждого клиента заключается в том, чтобы к концу отчетного периода процент собираемости был на требуемом уровне и позволил бы ЭСК осуществлять текущую деятельность без привлечения заемных средств на покрытие кассовых разрывов. Сумма недоплаты потребителей определяется максимальным значением кредитного лимита ДЗ (максимально допустимый размер дебиторской задолженности), принятым в компании для поддержания ее финансовой устойчивости, что представляет собой своего рода риск-аппетит компании.

Управление дебиторской задолженностью относится к управлению оборотными активами и маркетинговой политике предприятия, направленной на увеличение объёма реализации продукции и заключающейся в оптимизации общего размера этой задолженности, обеспечении своевременной её инкассации. Внедрение механизма оперативного управления поставками электроэнергии на основе управления дебиторской задолженностью в энергосбытовой компании позволит значительно снизить объем ДЗ, повысить ее качество и оборачиваемость.

Рецензенты:

Гатауллин Р.Ф., д.э.н., профессор, главный научный сотрудник Федерального государственного бюджетного учреждения науки Институт социально-экономических исследований Уфимского научного центра РАН, г. Уфа.

Гилева Т.А., д.э.н., профессор кафедры экономики предпринимательства Федерального государственного бюджетного образовательного учреждения высшего профессионального образования Уфимский государственный авиационный технический университет, г. Уфа.