Формирование эффективной инвестиционной экономики, которое происходит в условиях современной глобализации, предполагает доступные возможности для получения прибыли долгосрочными инвесторами [3]. При этом следует учитывать, что инвестиционная привлекательность развитых стран за 2013-2014 гг. существенно увеличилась, а развивающихся (в подавляющем большинстве) – сократилась.

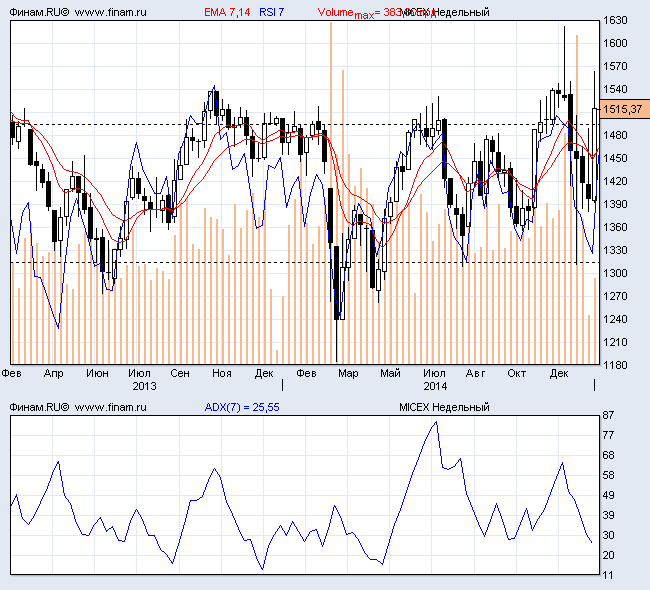

Рис. 1. Динамика индекса ММВБ (недельный интервал, февраль 2013 – январь 2015 г.) [15].

Из рис. 1 видно, что индекс находится в достаточно узком коридоре, но если рассматривать отдельные акции – тенденции зачастую отличаются полярно и консолидации не наблюдается.

Как показал опыт торговли на ММВБ, участникам рынка, придерживающимся спекулятивных стратегий, необходимо учитывать фундаментальные факторы, внешние риски (на протяжении 2014 г. – основная проблема рынка), ликвидность и др. Например, ввиду внешних шоков отечественные рынки испытывали существенную волатильность в марте, мае и декабре 2014 г., что позволило дейтрейдерам получить значительные финансовые выгоды.

Ликвидность – одна из проблем отечественного рынка ценных бумаг. Актуальность ее не снижается, она растет. По существу, для спекулянтов выбор инструментов предельно ограничен. По нашим расчетам, если капитал не превышает 0,1 млн руб., выбор предполагает максимум 50 акций, если 10 млн руб., мы рекомендуем рассматривать не более 7-8 акций. Учитывая, что рыночная цена привилегированной акции ОАО «Транснефть» находится в диапазоне 120–150 тыс. руб., ее как инструмент можно рассматривать только для институциональных инвесторов, для спекулянтов – в особых случаях и при значительном портфеле активов.

Мы считаем, что спекулятивные стратегии в условиях консолидации рынка ценных бумаг – объективно вынужденная форма портфельного инвестирования, поскольку в долгосрочном периоде эффективны лишь перманентно-краткосрочные вложения капитала. Другими словами, если есть свободные денежные средства с возможным горизонтом инвестирования на период 1-3 г., гораздо выгоднее размещать эти средства многократным образом на 1-2 месяца, чем 1 раз и на несколько лет. Оправданные на практике стратегии заключаются в использовании следующих драйверов роста: покупка инструментов с высокой дивидендной доходностью, покупка акций в условиях резкого снижения рынка из-за политических и др. рисков, приобретение акций компаний-экспортеров в условиях девальвации, короткие позиции при образовании краткосрочной перекупленности активов. Например, доллар США в середине дня 16 декабря 2014 г., согласно большинству методик технического и тем более фундаментального анализа, был существенно перекуплен.

Повышение эффективности спекулятивных стратегий торговли на рынке ценных бумаг нашло отражение в трудах ученых [7] и предполагает различные направления. Мы подробно остановимся на следующих.

Обоснование превентивных портфельных инвестиций нашло отражение в трудах Н.Н. Барчана, Н.К. Костенковой, С.Н. Суетина [2]. По существу, данная методика предполагает именно спекуляции, поскольку основана на несоответствии котировок реальной цене актива, что приводит как минимум к краткосрочным коррекциям на рынке.

Основа спекулятивных стратегий в условиях консолидации рынка ценных бумаг – научная основа, моделирование трендов и нивелирование психологической составляющей при принятии управленческих решений.

Моделирование динамики равновесных валютных курсов, описанное в трудах отдельных ученых [4], все более актуально. Большинство спекулянтов, в особенности – частные инвесторы-непрофессионалы, склонны не к моделированию курсов, а к психоэмоциональным покупкам на пике котировок.

Далее рассмотрим возможности спекуляций акциями ТЭК. Исследования современного состояния ТЭК [6; 14] показывают как наличие качественной фундаментальной составляющей, так и проблемы, в особенности – в электроэнергетике [1]. Анализ инвестиционной привлекательности компаний электроэнергетики показывает низкий потенциал получения дохода для долгосрочных инвесторов и высокий – для спекулянтов [5]. По существу, сложившаяся ситуация на отечественном РЦБ подталкивает участников рынка к массовому переходу в категорию спекулянтов.

Политические риски предполагают широкие возможности для спекуляций акциями, поскольку в большинстве отраслей имеются акционерные общества с существенным участием государства и частные компании, среди акционеров которых есть и зарубежные инвесторы. В ТЭК это выражено достаточно ярко. Например, после начала введения санкций логичной спекуляцией представлялась покупка акций ОАО «ЛУКОЙЛ» и продажа акций, в т.ч. «шорт», акций ОАО «Роснефть». После появления известных проблем у АФК «Система», в середине 2014 г., появилась возможность спекуляций на падении акций ОАО «Башнефть» и покупке акций ОАО «Татнефть». Данные примеры отражают возможности хеджирования сделок, т.е. фактически безрисковых спекуляций. По существу, от принятия политических решений, существенно оказывающих влияние на экономику, проигрывают все субъекты рыночной экономики: и государство, и бизнес, и домохозяйства. Преференции получают спекулянты.

По нашему мнению, инвестиционные стратегии в электроэнергетике как таковые возможно формировать лишь через 1-2 года, поскольку акции компаний с качественным менеджментом и высокой финансовой устойчивостью («Э.ОН Россия», «Энел») также не предполагают значительного и устойчивого роста котировок в ближайшие месяцы. Формирование эффективной дивидендной политики акционерного общества [8] предполагает доход для крупных портфельных инвесторов, но еще больше возможностей получают спекулянты, в т.ч. на игре акций упомянутых выше «Э.ОН Россия» и «Энел».

Обоснование инвестиций в защитные активы в условиях неопределенности, предложенное Суетиным С.Н. [10], следует учитывать при формировании контртрендовых стратегий. Поскольку большинство участников рынка стабильно получают убытки, спекулянт всегда имеет возможности для выгодных вложений средств. В условиях кризиса спекуляции еще более выгодны не только ввиду высокой волатильности, но и ввиду непонимания как физическими лицами, так и опытными трейдерами сущности защитных активов. Обоснование долгосрочных инвестиционных стратегий для физических лиц – сложная и труднорешаемая проблема [9], но для спекулянтов это дополнительные возможности для преумножения капитала.

Как показала практика, в условиях кризиса можно научно обосновать эффективные инвестиционные стратегии. Заслуживает внимание методика формирования эффективной инвестиционной стратегии в условиях финансово-экономического кризиса [11; 12]. Поскольку чем значительнее кризис, тем больше внимания по традиции уделяется сельскому хозяйству [13], возникают объективные основы для инвестиций, и тем более для спекуляций. Например, в августе 2014 г. после объявления ответных санкций относительно импорта продовольствия в Россию, акции компаний АПК (ОАО «Русгрейн» и ОАО «Разгуляй», ОАО «Черкизово») логично выросли за несколько дней торгов на 50-100% а затем еще более логично снизились на прежние уровни (для подъема АПК требуются не краткосрочные контрсанкции, а долгосрочный системный подход). Таким образом, отечественную экономику можно рассматривать как спекулятивно ориентированную финансовую экономику при постоянном вмешательстве государства. Вмешательство государства как правило, запоздалое, непродуктивное, низкопрогнозируемое. Это создает дополнительные возможности для эффективных спекуляций.

Основой принятия инвестиционных решений является фундаментальный анализ, технический анализ используется только для определения времени покупки и времени продажи актива. Идеальные спекуляции – это сделки в условиях резкого изменения фундаментальных факторов. Например, в ночь на 16 декабря 2014 г. ЦБ РФ существенно увеличил ключевую ставку с 10,5% до 17%. Т.е. стоимость рубля по отношению к основным валютам существенно выросла, и эту новость можно было использовать для получения значительной, по существу, гарантированной выгоды.

Тот факт, что регулятор в этот день не осуществлял валютных интервенций, в очередной раз доказывает запредельно низкое качество менеджмента Центрального банка. 16 декабря 2014 г. – это день, в который рубль установил исторические минимумы. Это день наивысшей паники среди населения. И это день, когда, по официальным сообщениям, ЦБ РФ не продал ни одного доллара США. Вопреки действующей нормативно-правовой базе, вопреки финансовой логике и вообще здравому смыслу. Пока ЦБ РФ фактически не выполняет свои функции и демонстрирует непонимание основ глобальной финансовой экономики, возможности для спекуляций на отечественных рынках – широчайшие.

Выводы

Подводя итоги, мы выделяем следующие основные результаты нашего исследования:

-

спекулятивные стратегии в условиях консолидации рынка ценных бумаг – объективно вынужденная форма портфельного инвестирования, поскольку в долгосрочном периоде эффективны лишь перманентно-краткосрочные вложения капитала;

-

основа спекулятивных стратегий в условиях консолидации рынка ценных бумаг – научная основа, моделирование трендов и нивелирование психологической составляющей при принятии управленческих решений;

-

основой принятия инвестиционных решений является фундаментальный анализ, технический анализ используется только для определения времени покупки и времени продажи актива;

-

низкоэффективное управление экономикой со стороны государства и финансовая безграмотность населения создает дополнительные преференции спекулянтам.

Рецензенты:

Кузьминова Т.В., д.э.н., профессор, НОУ ВО «Московский технологический институт», г. Москва;

Тяпухин А.П., д.э.н., профессор, Московская бизнес-школа, г. Москва.