Для Российской Федерации характерна холдинговая структура организации юридических лиц, имеющих отношение к одному и тому же денежному потоку, либо бенефициару, в результате чего финансирование деятельности такого холдинга осуществляется в формах, наиболее удобных для менеджмента холдинга, и не соответствующих традиционным. Кроме того, новые формы привлечения средств обусловлены рядом налоговых и законодательных особенностей договорных отношений по поводу кредитов и займов.

Необходимо отметить, что российские источники, подробно рассматривающие особенности «квазизаемного капитала», отсутствуют.

Понятие «квазизаемного капитала», либо «квазиобязательств», либо «квазидолга» не определено также и в рамках Гражданского кодекса РФ (как и в рамках каких-либо других нормативно-правовых актов), таким образом, правовой анализ термина не проводился и данное понятие используется автором как экономическая категория.

Зарубежные авторы, при отсутствии описания категории «квазизаемного капитала», определяют «квазисобственный капитал» как инвестиции, обладающие свойствами собственного капитала, однако не дающие прав на управление компанией (например, андеррайтинг, роялти, гранты), понятие также включает в себя необеспеченные займы от аффилированных компаний [5].

В статье американских авторов Х. Беркмана и М. Бредбери [4] квазисобственный капитал определен как совокупность привилегированных акций и конвертируемых в обыкновенные акции облигаций.

Для целей настоящего исследования Автор выделяет привлеченные заемные средства, не отвечающие условиям возвратности, срочности и платности, а также предоставления в денежной форме, в полном объеме, в частности:

-

не предполагающие оплаты их использования (такие, как займы, предоставленные аффилированными организациями);

-

обязательства, возвращаемые в виде, отличном от денежной формы.

Квазизаемные средства – это привлеченные средства, не отвечающие какому-либо из требований к обязательствам (возвратности, срочности или платности [3], а также предоставлении в денежной форме), в частности:

-

обязательства, фактически возвращаемые в виде, отличном от денежной формы;

-

не предполагающие оплаты их использования (такие, как займы, предоставленные аффилированными организациями).

Необходимо отметить, что эти формы также не соответствуют требованиям к долевому участию в собственном капитале (владение бумагами не дает права участия в управлении компанией).

К обязательствам, фактически возвращаемым в виде, отличном от денежной формы, как правило, относятся векселя, выданные вместе с обязательствами по передаче активов компании через промежуток времени, совпадающий с датой истечения срока по векселю. Компании используют данную схему для того, чтобы быстро получить доход от продажи активов, если актив юридически не может быть продан быстро (не достроен, находится в залоге и т.д.).

Схема предполагает заключение предварительного договора на продажу актива и параллельный выкуп векселя компании-продавца на сумму будущей сделки. Даты предполагаемой юридической продажи и истечения срока по векселю должны совпадать, и тогда стороны меняются активами и проводят зачет встречных требований.

Влияние на стоимость компании обусловлено соотношением роста стоимости актива и стоимостью векселя, т.е. в случае падения стоимости актива векселедержатель может попытаться вернуть деньги по векселю, выплатив неустойки, предусмотренные предварительным договором купли-продажи актива. Таким образом, в периоды экономической нестабильности нужно учесть опционный характер потоков от такой сделки.

В случае с бесплатными заемными средствами применяется средняя ставка для заемных средств, предоставленных на схожих условиях, так как одной из предпосылок проведения оценки рыночной стоимости является возможный переход прав на компанию к другому лицу, т.е. аффилированная компания может перестать быть аффилированной. Также могут быть учтены неустойки, включенные в договор займа для случаев изменений условий займа в одностороннем порядке.

Анализ литературы показал отсутствие простых в плане практического применения методик, которые позволили бы построить модели, отражающие влияние риска финансовых затруднений, роста доходов и различных аспектов политики финансирования компании, на стоимость организации.

Пример 1. К обязательствам, фактически возвращаемым в виде, отличном от денежной формы, как правило, относятся векселя, выданные вместе с обязательствами по передаче активов компании через промежуток времени, совпадающий с датой истечения срока по векселю. Компании используют данную схему для того, чтобы быстро получить доход от продажи активов, если актив юридически не может быть продан быстро (не достроен, находится в залоге и т.д.).

Схема предполагает заключение предварительного договора на продажу актива и параллельный выкуп векселя компании-продавца на сумму будущей сделки. Даты предполагаемой юридической продажи и истечения срока по векселю должны совпадать, и тогда стороны меняются активами и проводят зачет встречных требований.

Такого рода векселя являются, как правило, недорогим (если не бесплатным) источником заемных средств и, следовательно, снижают стоимость расходов на обслуживание долга в среднем.

В данном случае представляется целесообразным учесть обязательства в виде векселей и конкретного актива и обнулить их в составе баланса (и в составе доходов). Для примера рассмотрим случай наличия векселей на балансе компании.

Таблица 1. Вводные данные

|

Исходный баланс |

2011 |

2012 |

2013 |

|

|

Активы |

500 |

550 |

600 |

|

|

в т.ч. Основные средства / Незавершенное строительство |

400 |

450 |

500 |

8 %** |

|

Задолженность |

300 |

300 |

300 |

|

|

в т.ч. вексели под предоставление активов |

200 |

200 |

200 |

|

|

Собственный капитал |

200 |

250 |

300 |

|

|

стоимость привлечения заемного капитала (кроме векселей) |

10% |

|

|

|

|

процентная ставка по векселям |

3 % |

|

|

|

|

средняя стоимость заемного капитала |

5 % |

5 % |

5 % |

|

|

стоимость собственного капитала |

18 % |

|

|

|

|

доля ОС, передающаяся по предварительному договору |

50 % |

|

|

|

|

налог на прибыль |

20 % |

|

|

|

|

расчет рентабельности (Пр/Выр) |

20 % |

|

|

|

*во время продажи актива задолженность погашается в полном объеме;

** темп прироста стоимости объекта в год.

Источник: расчеты Автора.

В приложении приведен расчет стоимости компании при учете векселей как части заемного капитала (первый вариант) и при исключении векселей из состава пассивов и передаваемую часть основных средств из состава активов (второй вариант). При применении первого варианта стоимость была завышена на 11 %.

Таблица 2. Расчет для Вариантов 1 и 2

|

Годы |

2012 |

2013 |

2014 |

|

Вариант 1 |

|||

|

WACC без исключения векселей 1 |

10 % |

11 % |

11 % |

|

Факторы дисконтирования |

0,9111 |

0,8244 |

0,7418 |

|

Стоимость Собственного Капитала |

130,27 |

|

|

|

Вариант 2 |

|||

|

Активы |

300 |

325 |

350 |

|

в т.ч. Основные средства/Незавершенное строительство |

200 |

225 |

250 |

|

Задолженность |

100 |

100 |

100 |

|

в т.ч. Вексели под предоставление активов |

0 |

0 |

0 |

|

Собственный капитал |

200 |

225 |

250 |

|

стоимость привлечения заемного капитала (кроме векселей) |

10 % |

|

|

|

процентная ставка по векселям |

3 % |

|

|

|

средняя стоимость заемного капитала |

10 % |

10 % |

10 % |

|

стоимость собственного капитала |

18 % |

|

|

|

доля ОС, передающаяся по предварительному договору |

50 % |

|

|

|

налог на прибыль |

20 % |

|

|

|

WACC без исключения векселей |

15 % |

15 % |

15 % |

|

Факторы дисконтирования |

0,8721 |

0,7588 |

0,6591 |

|

Стоимость Собственного Капитала |

117,49 |

|

|

Источник: расчеты Автора.

Влияние на стоимость компании обусловлено соотношением роста стоимости актива и стоимостью векселя, т.е. в случае падения стоимости актива векселедержатель может попытаться вернуть деньги по векселю, выплатив неустойки, предусмотренные предварительным договором купли-продажи актива. Таким образом, в периоды экономической нестабильности нужно учесть опционный характер потоков от такой сделки.

Пример 2. Другим примером является заемное долгосрочное финансирование деятельности компании за счет средств собственника или аффилированных лиц. Такие долги часто не обладают полным составом признаков заемного капитала (например, договор может содержать условие автоматической пролонгации срока или ставка процента может быть равной нулю). Некоторые исследователи также относят к такой категории необеспеченные займы.

Рассмотрим пример оценки бизнеса компании:

-

специализирующейся на строительстве объектов инфраструктуры (автомобильных дорог, мостов, тоннелей), выделенной 3 года от даты оценки (оценка проводится на 31 декабря 2011 года), таким образом, обладающей самостоятельной отчетностью только на этот период;

-

операционная деятельность компании отличается существенными затратами на аренду основных средств, что отражается в невысоком уровне капитальных вложений, а также сниженной марже;

-

деятельность компании финансируется за счет нераспределенной прибыли, уставного капитала и двухлетнего автоматически пролонгируемого займа, полученного от акционеров на бесплатной основе.

Все величины приведены в миллионах рублей, если не указано другое.

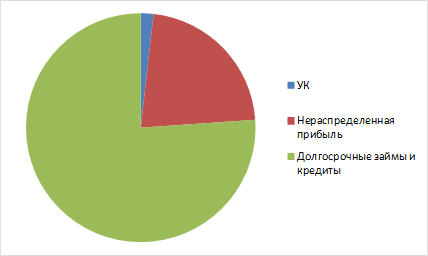

Таким образом, финансирование деятельности компании в разрезе источников структурировано, как представлено ниже:

Рисунок 1. Структура финансирования компании на 31 декабря 2011

Источник: данные отчетности компании, анализ Автора.

В случае, если принять займ от акционера в качестве элемента собственного капитала, то доля заемного капитала равняется нулю на протяжении и исторического, и прогнозного периодов.

Динамика денежного потока, а также распределение источников финансирования для случая классификации представлены в таблице ниже (предполагается, что компания не выплачивает дивидендов).

Таблица 3. Прогнозный баланс и денежный поток в прогнозном и постпрогнозном периодах

| Денежный поток | 2012 | 2013 | 2014 | 2015 | 2016 | ПП |

| Выручка | 500 | 530 | 561,8 | 589,89 | 613,486 | 638,025 |

| Себестоимость | 340 | 360,4 | 382,024 | 401,125 | 417,17 | 433,857 |

| КиУР | 70 | 74,2 | 78,652 | 82,5846 | 85,888 | 89,3235 |

| Прибыль до налогообложения | 90 | 95,4 | 101,124 | 106,18 | 110,427 | 114,845 |

| Налог | 20% | 20% | 20% | 20% | 20% | 20% |

| Прибыль после налогообложения | 72 | 76,32 | 80,8992 | 84,9442 | 88,3419 | 91,8756 |

| Амортизация | 25 | 25 | 25 | 25 | 25 | 27 |

| Изменения собственного оборотного капитала | 60 | 63,6 | 67,416 | 70,7868 | 73,6183 | 76,563 |

| Капитальные вложения | 25 | 26,25 | 26,25 | 26 | 26 | 25 |

| Итого денежный поток до учета финансовой деятельности | 12 | 11,47 | 12,2332 | 13,1574 | 13,7237 | 17,3126 |

| Баланс собственного и заемного финансирования - 1 | 2012 | 2013 | 2014 | 2015 | 2016 | ПП |

| УК | 10 | 10 | 10 | 10 | 10 | 10 |

| Нераспределенная прибыль | 197 | 273 | 354 | 439 | 527 | 619 |

| Долгосрочные займы и кредиты | 430 | 430 | 0 | 0 | 0 | 0 |

| Доля заемных средств | 68% | 60% | 0% | 0% | 0% | 0% |

Источник: данные отчетности компании, анализ Автора.

В целом предполагается, что деятельность компании не будет претерпевать значительных изменений (темпы роста не превышают прогнозируемой инфляции в РФ).

Исходя из данной структуры финансирования, произведен расчет WACC для каждого прогнозного периода. Необходимо отметить, что при 100 % доли собственного капитала величина WACC составит 14,72 % во все периоды.

Таблица 4. Расчет WACC в прогнозном и постпрогнозном периодах

|

Расчет WACC - 1 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

ПП |

|

Безрисковая ставка для РФ (ОФЗ) |

8% |

8 % |

8 % |

8 % |

8 % |

8 % |

8 % |

|

Безрычаговая бета (Damodaran) |

1,12 |

1,12 |

1,12 |

1,12 |

1,12 |

1,12 |

1,12 |

|

Рычаговая бета для компании на дату оценки |

3,97 |

2,98 |

2,48 |

1,12 |

1,12 |

1,12 |

1,12 |

|

Премия за риск вложений в отрасль (Damodaran) |

6% |

6 % |

6 % |

6 % |

6 % |

6 % |

6 % |

|

CAPM |

32% |

26 % |

23 % |

15 % |

15 % |

15 % |

15 % |

|

WACC |

7,61% |

8,41 % |

9,09 % |

14,72 % |

14,72 % |

14,72 % |

14,72 % |

Источник: [5], [4], расчеты Автора.

Расчет стоимости компании двумя вариантами представлен в таблицах ниже:

Таблица 5. Расчет стоимости компании, с учетом заемного капитала (DCF-1) и при 100 % собственного капитала (DCF-2)

| DCF - 1 | 2012 | 2013 | 2014 | 2015 | 2016 | ПП |

| Денежный поток до учета финансовой деятельности | 12 | 11,47 | 12,2332 | 13,1574 | 13,7237 | 17,3126 |

| Фактор дисконтирования | 0,96042 | 0,88315 | 0,78946 | 0,68816 | 0,59986 | 0,56005 |

| Дисконтированный денежный поток | 11,525 | 10,1297 | 9,65756 | 9,05434 | 8,23225 | 9,69598 |

| Терминальная стоимость (дисконтированная) | 86,4169 | |||||

| Стоимость бизнеса до вычета долгов | 135,016 | |||||

| Величина чистого долга | 280 | |||||

| Стоимость собственного капитала | -144,984 | |||||

| 2012 | 2013 | 2014 | 2015 | 2016 | ПП | |

| DCF - 2 | ||||||

| Денежный поток до учета финансовой деятельности | 12 | 11,47 | 12,2332 | 13,1574 | 13,7237 | 17,3126 |

| Фактор дисконтирования | 0,93364 | 0,81384 | 0,70942 | 0,61839 | 0,53904 | 0,50327 |

| Дисконтированный денежный поток | 11,2037 | 9,33479 | 8,67845 | 8,13639 | 7,39765 | 8,71298 |

| Терминальная стоимость (дисконтированная) | 77,6558 | |||||

| Стоимость бизнеса до вычета долгов | 122,407 | |||||

| Величина чистого долга | 0 | |||||

| Стоимость собственного капитала | 122,407 |

Источник: расчеты Автора.

Таким образом, отличия при рассмотрении квазизаемного капитала дают различие в стоимости в размере 267 млн руб.

Необходимо отметить, что, следуя определению рыночной стоимости, в соответствии с законом «Об оценочной деятельности», расчет должен предполагать переход прав собственности к «среднему покупателю», т.е. займ станет рыночным и с большой вероятностью будет погашен через 2 года (либо условия его предоставления будут изменены на рыночные). Таким образом, оценка должна производиться по первому варианту.

В случае проведения оценки для целей управления могут быть учтены сценарии погашения займа по формуле:

V = P1 x V1 + P2 x V2 (1),

где V – стоимость компании,

P1,2 – вероятность погашения 1 или 2 способом,

V1,2 – стоимость компании в случае погашения 1 или 2 способом соответственно.

В рассматриваемом примере сценарий 1 предполагает погашение через 2 года и стоимость в размере «-145 млн руб.», сценарий 2 предполагает отсутствие погашения и стоимость в размере 122 млн руб. Если придать первому сценарию вероятность 30 %, а второму – 70 % (смена собственника не планируется, займ может быть истребован только в случае наступления внешних обстоятельств, вероятность чего составляет 30 %), то итоговая рыночная стоимость составит 42 млн руб. Эта величина на 80 % меньше той, которая была бы получена при применении только одного наиболее вероятного сценария.

Таким образом, методика, учитывающая сценарии будущих потоков от квази-заемных средств, применима, в первую очередь, для оценки в управленческих целях.

Рецензенты:

Блинова Ульяна Юрьевна, доктор экономических наук, доцент, профессор кафедры «Бухгалтерский учет в коммерческих организациях» ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации», г. Москва.

Федотова Марина Алексеевна, доктор экономических наук, профессор, заведующая кафедрой «Оценка и управление собственностью» ФГОБУ ВПО «Финансовый университет при Правительстве Российской Федерации», г. Москва.

Библиографическая ссылка

Мартынова В.С. КВАЗИЗАЕМНЫЙ КАПИТАЛ: ОСОБЕННОСТИ И СПРАВЕДЛИВАЯ ОЦЕНКА // Современные проблемы науки и образования. 2013. № 2. ;URL: https://science-education.ru/ru/article/view?id=8957 (дата обращения: 07.03.2026).