Актуальность настоящего исследования определяется насущной потребностью в научно-методических материалах и практических рекомендациях по построению инвестиционной стратегии предприятий, а также в создании автоматизированной системы, поддерживающей процесс моделирования инвестиционной стратегии.

Автоматизированная система, поддерживающая процесс моделирования инвестиционной стратегии, обеспечит высокое качество выполнения по выбору инвестиционной стратегии за счет сокращения времени ее проведения, снижения влияния человеческого фактора, обеспечения дополнительного контроля получаемых показателей отчетности и т.д. Данная система упростит процесс обработки данных, подготовки полного комплекта финансовой отчетности, обеспечит быстрый и удобный доступ к показателям финансовой отчетности.

Общая характеристика инвестиционного проекта

22 сентября 2014 г. Россия и Южно-Африканская Республика (ЮАР) во время 58-й генеральной конференции МАГАТЭ подписали межправительственное соглашение о стратегическом партнерстве в атомной энергетике. Данный документ дает России мощную платформу для развития сотрудничества с ЮАР, а именно планирование ЮАР закупки и установки восьми новых энергоблоков с российскими реакторами общей мощностью до 9,6 ГВт. Инвестиционный проект российского предприятия «Росатом» — построение восьми энергоблоков и дальнейшая техническая поддержка данного проекта — будет являться толчком для роста экономического развития в ЮАР [5].

На основе литературных и Интернет-источников был проведен анализ экономической эффективности данного инвестиционного проекта с использованием программного средства (ПС) Project Expert 7. ПС Project Expert 7 разработан для планирования, расчета и сравнительного анализа инвестиционных проектов в целях выбора рациональной формы финансирования. Однако в настоящее время ПС Project Expert морально устарел и имеет множество недостатков. Вследствие этого существует необходимость в создании автоматизированной системы (АС), поддерживающей процесс моделирования инвестиционной стратегии.

Формализованное описание процесса моделирования инвестиционной стратегии

Унифицированный язык моделирования (Unified Modeling Language, UML) является языком визуального моделирования, разработанным для спецификации, визуализации, проектирования и документирования предметной области и программных систем. Визуальные модели обеспечивают наглядное представление бизнес-процессов предметной области, архитектурных и структурных решений АС, делая их понятными не только разработчикам, но и заказчикам АС, при этом обеспечивая поддержку необходимого контроля и управления всеми фазами создания программных средств и АС [4].

В полной мере возможности языка UML реализованы в среде визуального моделирования Enterprise Architect. Enterprise Architect представляет собой набор UML-диаграмм, поддерживающий полный жизненный цикл создания АС.

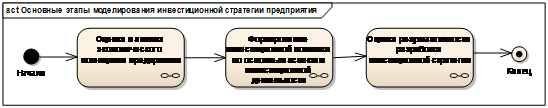

Основой процесса моделирования инвестиционной стратегии предприятия является использование диаграммы деятельности (activity diagram) UML [1]. На рисунке 1 представлены основные этапы процесса моделирования инвестиционной стратегии предприятия.

Рис. 1. Основные этапы моделирования инвестиционной стратегии предприятия

Как видно из рисунка 1, основные этапы моделирования инвестиционной стратегии предприятия включают:

1) оценку и анализ экономического потенциала предприятия;

2) формирование инвестиционной политики по основным аспектам инвестиционной деятельности;

3) оценку результативности разработки инвестиционной стратегии.

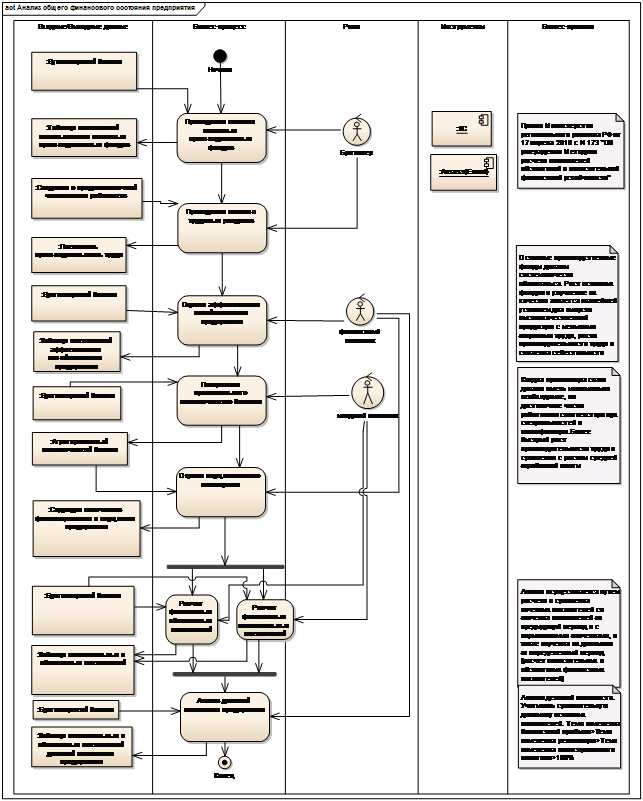

Как видно из рисунка 2, этап «Оценка и анализ экономического потенциала предприятия» в свою очередь включает такие шаги, как:

1) проведение анализа основных производственных фондов;

2) проведение анализа трудовых ресурсов;

3) оценка эффективности хозяйствования предприятия;

4) построение сравнительного аналитического баланса;

5) оценка имущественного потенциала;

6) расчет финансовых абсолютных показателей;

7) расчет финансовых относительных показателей;

8) анализ деловой активности предприятия.

На первом этапе деятельность экономического субъекта (предприятия) рассматривается как сложная система, которая формализуется и описывается показателями и направлена на поддержание, а чаще – на повышение своего экономического потенциала.

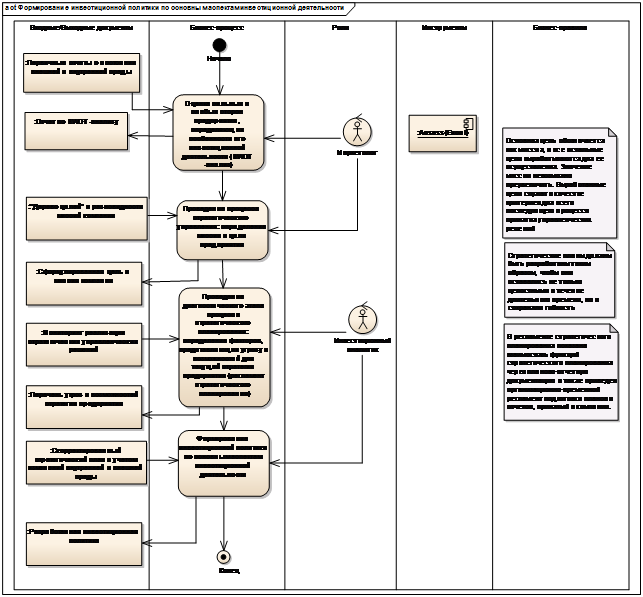

Проанализировав экономический потенциал предприятия, переходим к следующему шагу – к процессу формирования инвестиционной политики по основным аспектам инвестиционной деятельности.

Этап «Формирование инвестиционной политики по основным аспектам инвестиционной деятельности (рис. 3) включает:

1) оценку сильных и слабых сторон предприятия, определяющих особенности его инвестиционной деятельности (SWOT-анализ);

2) проведение процесса стратегического управления: определение миссии и цели предприятия;

3) проведение диагностического этапа процесса стратегического планирования: определение факторов, представляющих угрозу, и возможностей для текущей стратегии предприятия (регламент стратегического планирования);

4) формирование инвестиционной политики по основным аспектам инвестиционной деятельности.

Рис. 2. Декомпозиция шага 1«Оценка и анализ экономического потенциала предприятия»

Рис.3 Декомпозиция Шага 2. «Формирование инвестиционной политики по основным аспектам инвестиционной деятельности»

В процессе этого этапа устанавливается связь между направлениями инвестиционной деятельности с основными механизмами их реализации в предполагаемой перспективе.

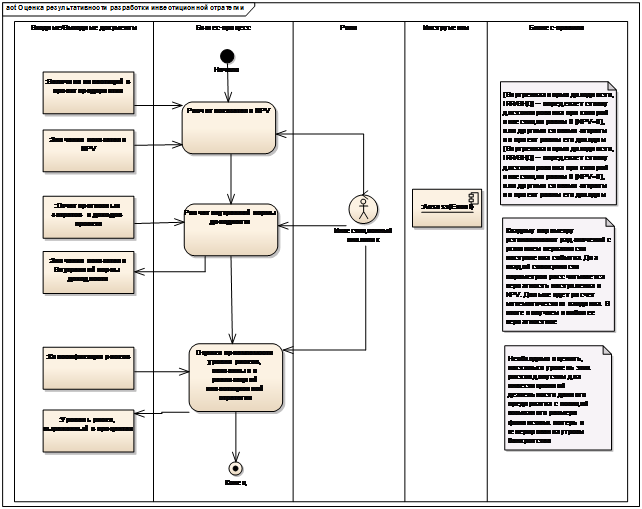

Последний этап (рис. 4) есть оценка результативности разработанной инвестиционной стратегии. Этот этап завершает процесс разработки инвестиционной стратегии. Такая оценка проводится по системе специальных экономических и внеэкономических критериев, устанавливаемых предприятием. В результате выполнения данного шага инвестиционный аналитик получает на выходе отчет о показателях, выраженных в абсолютных значениях, определяющие сообразность выбранной инвестиционной политики.

Этап «Оценка результативности разработки инвестиционной стратегии» включает:

1) расчет показателя NPV;

2) расчет внутренней нормы доходности;

3) оценку приемлемости уровня рисков, связанных с реализацией инвестиционной стратегии.

Рис. 4. Декомпозиция Шага 3. «Оценка результативности разработки инвестиционной стратегии»

Итогом проведения работ по реализации описанного выше в виде набора взаимосвязанных моделей процесса моделирования инвестиционной стратегии является получение выбранной конкретной инвестиционной политики предприятия, которая оценена инвестиционными показателями.

Для создания автоматизированной системы (АС), поддерживающей процесс моделирования инвестиционной стратегии, были определены подсистемы АС и функциональные требования высокого уровня (табл. 1) [2]. Подсистемы АС и требования высокого уровня определялись на основе представленных моделей бизнес-процесса.

Таблица 1

Назначение подсистем и их основные характеристики

|

№ |

Название подсистемы |

Функции подсистемы |

|

1 |

Оценка и анализ экономического потенциала предприятия |

Проведение анализа основных производственных фондов, трудовых ресурсов, оценка эффективности хозяйствования предприятия, построение аналитического баланса, оценка имущественного потенциала, расчет финансовых абсолютных показателей, расчет финансовых относительных показателей, анализ деловой активности предприятия |

|

2 |

Формирование инвестиционной политики по основным аспектам инвестиционной деятельности |

SWOT-анализ, формирование инвестиционной политики |

|

3 |

Оценка результативности разработки инвестиционной стратегии |

Расчет показателя NPV, расчет внутренней нормы доходности, оценка приемлемости уровня рисков, связанных с реализацией инвестиционной стратегии |

Среди источников возможного экономического эффекта от внедрения и использования АС, поддерживающей процесс моделирования инвестиционной стратегии, можно выделить следующие:

1) сокращение продолжительности выполнения моделировании инвестиционной стратегии отчетности;

2) сокращение затрат при выполнении процесса моделирования;

3) уменьшение влияния ошибок персонала предприятия и сокращение самого количества ошибок, допускаемых в ходе реализации процесса;

4) проведение более точного планирования времени и ресурсов, необходимых для моделирования стратегии.

Заключение

Внедрение АС, поддерживающей моделирование инвестиционной стратегии, дает предприятию возможность получать своевременно составленную, качественную и надежную инвестиционную стратегию, благоприятно влияющую на деятельность предприятия. Таким образом, разработка инвестиционной стратегии фирмы позволяет рационально использовать инвестиционные ресурсы предприятия, что, безусловно, ведет к повышению эффективности его деятельности. В конечном итоге формирование инвестиционной стратегии предприятия должно дать ответы на три вопроса:

1) какие сильные стороны предприятия, которые нужно развивать;

2) каковы потребности в капиталовложениях;

3) каков экономический эффект по выбранным направлениям.

Рецензенты:Путилов А.В., д.т.н., профессор, декан факультета управления и экономики высоких технологий, Национальный исследовательский ядерный университет «МИФИ», г. Москва;

Гусева А.И., д.т.н., профессор, кафедра экономики и менеджмента в промышленности, Национальный исследовательский ядерный университет «МИФИ», г. Москва.